美东时间5月1日周三下午2点,美联储发布了4月FOMC议息会议结果,维持联邦基金利率在2.25%-2.50%不变,符合市场预期。并下调超额存款准备金利率(IOER rate)5个基点至2.35%。

美联储下调超额存款准备金利率(IOER rate)也符合市场预期,早在去年11月的货币政策会议纪要中,就透露美联储在未来很可能下调超额准备金利率。美联储下调超额存款准备金利率(IOER rate),有一种评论,说是美联储变相“降息”,这种理解准确吗?

超额存款准备金利率(IOER rate),是利率走廊机制的一部分。我们先从中国央行的利率走廊机制开始讲起。

当某家银行有富裕资金的时候,银行可以选择存在央行,或者拆借给同业机构,由于央行的信用资质最好,所以存给央行的利率最低,那么存给央行的超额准备金利率,就成为货币市场利率的“底”。如果某家银行缺资金呢?央行于2013年引入常备借贷便利SLF,无法在市场上借到资金的机构,可以向央行申请SLF,SLF的利率比较高,具有惩罚性,所以成为货币市场利率的“顶”。利率走廊的运作机制,如下图所示,可以看到,中国的利率走廊运转良好。

以上就是我们比较熟悉的中国央行的货币市场操作,我们再把目光转向美国。美联储传统的控制利率的手段是这样的:08年次贷危机之前,银行的准备金总额很小,大概在200亿美元左右,其中超额准备金大概15亿美元。美联储刻意制造一种准备金“结构性短缺”的局面,也就是说准备金供小于求,是一个资金的卖方市场。那么美联储作为资金的供给端,通过小规模的公开市场操作,就可以掌控货币市场利率价格。

而危机之后,银行准备金存款的暴增,大大加剧了美联储控制利率的难度。通过小规模公开市场操作,已经无法影响货币市场利率。于是在伯南克任美联储主席期间,美联储得到国会授权,开始对银行超额准备金支付利息,那么这个超额准备金利率(the interest rate paid on excess reserve balances,缩写为IOER),就应该成为货币市场利率的“底”。

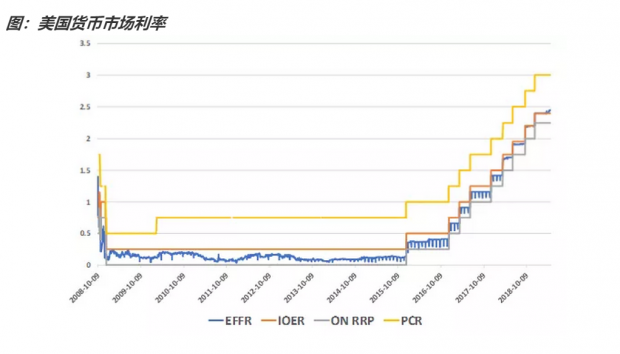

以上的内容,都是我们比较熟悉的。下面我们来实际看看美国货币市场利率的走势。下图中的蓝线,就是联邦基金利率,也就是市场最关注的美国货币市场短期利率。但是图中有一个奇怪的地方:根据我们上文的分析,橙线表示的超额准备金利率,本来应该是货币市场利率的“下限”,即“底”,实际情况却是“上限”,这是为什么?

为什么超额准备金利率由“下限”变成了“上限”,背后是两个原因:第一,在三轮QE之后,货币市场有一些成员,比如货币市场基金(MMF)、政府支持机构(GSE)等也开始在货币市场对外拆借资金,但是他们是非银行机构,无法享受美联储的超额准备金利率,所以他们在市场上拆借的利率,要低于超额准备金利率;第二,银行受到一些微观监管限制,使得银行无法通过足够的套利将市场利率“抬高”到超额准备金利率。

一言以蔽之,相当于有很多非银行机构在以更低成本对外拆借,但是银行又没有能力通过套利来完全抹平点差。但是我们发现,市场近期出现了一个比较明显的变化。在美联储启动加息之后,货币市场利率,基本上位于“上限—超额准备金利率”和“下限—隔夜逆回购利率”的区间的中间。但是自2018年3月份加息之后,货币市场利率越来越贴近“上限—超额准备金利率”。而在今年3月19日之后,货币市场利率开始突破过去的“上限—超额准备金利率”,截至5月1日的最新数据,货币市场利率已经高出了“上限—超额准备金利率”5BP。

为什么会发生这种变化呢?笔者猜测,随着美联储自2017年四季度开始缩表,以低成本对外拆借的资金减少,而随着经济回暖,资金需求增加,资金供需又出现了“结构性短缺”,资金利率上行速度加快。那么就有一个问题,目前整个银行体系的准备金总量,最新数据显示为1.46万亿美元,远远大于次贷危机之前的200亿美元,为什么还会出现“结构性短缺”呢?

一个合理的猜测,是绝大部分资金,趴在美联储账户,享受2.40%的超额存款准备金利率(IOER rate),并没有太强的动力对外拆借。所以美联储下调了IOER rate5个BP,其目的就是降低无风险收益,把闲置的资金“逼出来”。

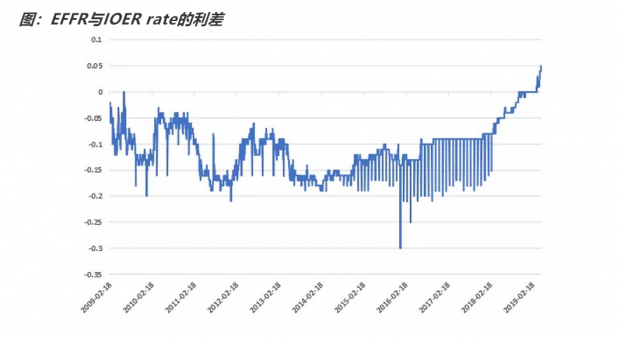

那么下调IOER rate,能降低货币市场利率吗?这要取决于货币市场利率,与IOER rate的利差走势,从下图可以看到,该利差自2018年3月底开始单边走高,今年3月份之后,利差进一步拉宽。

因此,如果美联储的意图是,希望联邦基金市场利率低一些,那么通过下调超额存款准备金利率(IOERrate)5个BP,不一定有效果。因为下调IOER rate,只是下调了银行的无风险收益,但是银行是否有意愿增加对外拆借,还要打个问号。

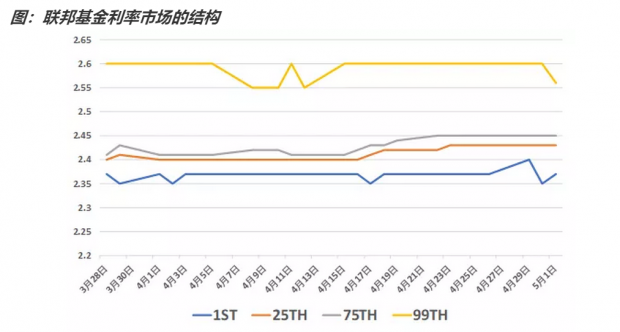

我们再来看看,联邦基金利率市场的结构。从下图可以看到,超过75%的资金成交利率在IOER的2.40%上方,这就意味着,超过75%的市场参与者,是没有超额准备金的。

因此我们认为,超过75%的市场机构缺乏超额准备金,意味着准备金的分布是极其不均匀的。那么在这种市场结构下,美联储下调超额存款准备金利率(IOER rate)5个BP,对降低联邦基金市场利率的作用可能不大。但是却有另外一个额外的好处。

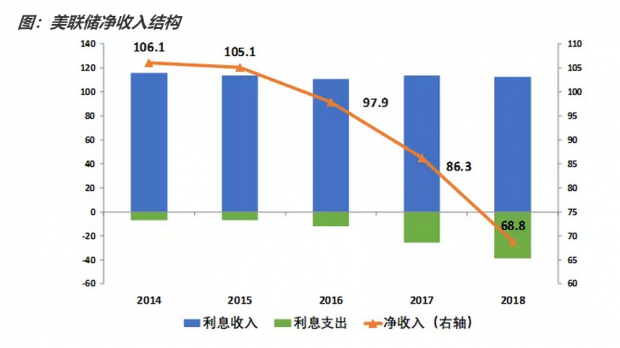

从下图可以看到,当2015年12月份美联储首次加息之后,2016年美联储净收入出现了明显的下滑,而下滑的主因是利息支出的增长。而2017年美联储利息支出又出现了翻倍的增加,使得2017年美联储净收入进一步明显下滑。2018年也是同理。因此在美联储目前庞大的资产负债表和巨额准备金的情况下,美联储的连续加息,对美联储的利息支出带来了巨大的压力。因此下调IOER rate,也有助于减轻美联储的付息压力。

最后总结一下本文,美联储在最近的议息会议中,下调超额存款准备金利率(IOER rate)5个基点至2.35%,主要原因在于,近期联邦基金市场利率上行速度比较快。

原因在于,在持续一年多的缩表之后,超过75%的市场机构,已经没有了超额准备金,而不得不以更高的利率在市场中拆借,资金市场出现了“结构性短缺”。那么美联储下调IOERrate,意图在于将闲置的准备金“逼出来”,但是考虑到准备金的分布不太均匀,因此实际效果有待观察。

那么如果未来联邦基金市场利率仍在进一步下行,预计美联储将会进一步下调IOER rate,通过压低无风险利率,来降低市场利率。这样做,还有另一个效果,就是减轻美联储的付息压力。

但是我们要注意一点,如果美联储通过持续下调IOER rate,仍然无法有效控制联邦基金利率的话,这就意味着,美联储可能不得不提前结束缩表进程,这将给市场带来额外的冲击。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号