阅读:0

听报道

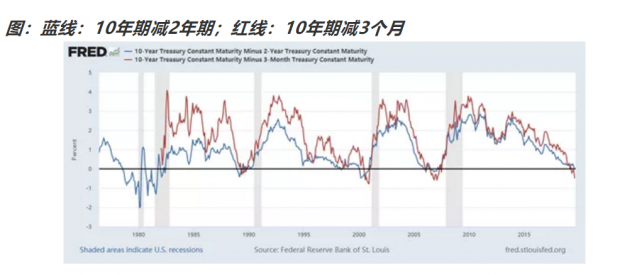

近期市场热议的一个话题,是美债收益率倒挂。具体而言,一般是指美国10年期国债收益率,低于2年期和3个月国债收益率。我们来看下图,阴影部分是美国经济衰退期,下图显示,当长、短期美债收益率倒挂,往往预示着经济衰退。

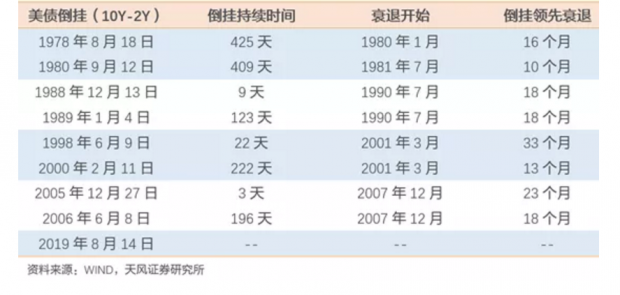

天风固收团队在《美债倒挂意味着什么?》中,总结了美债倒挂与经济衰退的关系,如下表所示。不过历史经验存在一些不足,一个是从倒挂到衰退的间隔期较长,最短的也要10个月,时效性不足;第二个是,从倒挂到衰退的间隔期不规律,短则10个月,长则33个月,这就使得,美债收益率倒挂的实用性要打个折扣。

这就启发我们,不能仅仅停留在美债收益率倒挂,还要深入挖掘更多的信息。我们思考的第一个问题,就是美债收益率倒挂背后,是因为短债上行,还是长债下行。

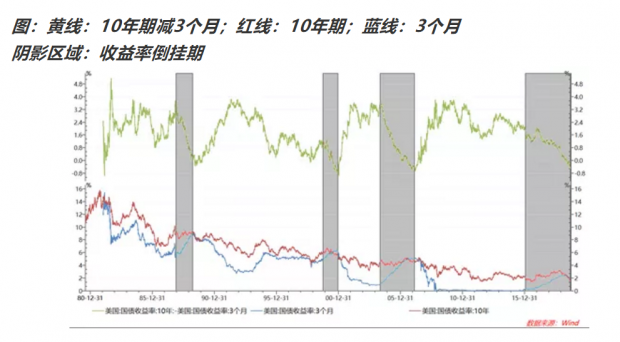

我们回顾上图中阴影部分,所显示的几次收益率倒挂发生的场景。可以看到,1989年倒挂、2000年倒挂、2006年倒挂,其共同特点是,长债收益率保持稳定,短债收益率快速上行。

背后的逻辑是,长债收益率保持稳定,显示市场对经济预期不悲观。短债收益率快速上行,背后是美联储加息。因此1989年、2000年、2006年这三次倒挂,可能讲的是这样一个故事:经济看起来不错,但是已经暗藏危机。此时美联储为了抑制经济过热和泡沫,连续加息,最终刺破泡沫,衰退随之而来。

因此我们猜测,如果收益率倒挂之后,确实出现经济衰退,可能需要两个前提条件:第一,经济已经积累了较大的泡沫风险;第二,伴随着美联储的连续加息。我们来看看,本次收益率倒挂的情况。

从上图可以看到,本次收益率收窄乃至倒挂,是长债收益率先下的。2018年11月,10年期美债收益率由3.24%左右开始下行,9月3日的收益率是1.47%,下行1.77个百分点。而3个月美债收益率,自2018年底至2019年4月底,徘徊在2.45%左右,2019年5月,3个月美债收益率由2.43%下行到1.98%,下行0.45个百分点。

因此本次倒挂,长债收益率下行时间更长,下行空间更大,说明对经济预期比较悲观。同时,美联储刚刚操作了“预防式降息”,并没有连续快速加息,因此本次倒挂并不符合过去几轮倒挂的特征,单单从收益率倒挂,无法得出经济将出现重大风险。

另一方面,从下图可以看到,每次收益率倒挂的最低点,随即伴随着美联储的快速降息。美联储降息的时点,早于美国国家经济研究局(NBER)所标识的衰退期,显示美联储可能对更敏感的经济指标,做出了反应。因此可以考虑观察,收益率倒挂,与其他更高频的经济指标之间的关系。

从下图可以看到,美债收益率倒挂的最低点,同时也是失业率的最低位。随后失业率先缓慢抬升,然后快速抬升。这就意味着,如果收益率深度倒挂,伴随着失业率的触底上行,经济风险较大。

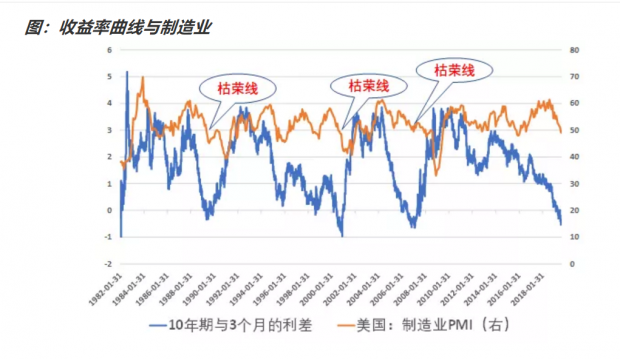

从下图可以看到,美债收益率倒挂的最低点,同时也是制造业PMI跌破50枯荣线的时刻。根据刚刚公布的8月美国PMI,8月PMI录得49.1,刚刚跌破枯荣线。

此处还应该看一下,收益率倒挂与美股的关系,但是WIND一直在死机,暂时不做分析。

综上所述,我们回顾了1989年、2000年、2006年这三次倒挂,发现其共同点是:长债收益率稳定,短债收益率快速上行,美联储连续加息,刺破泡沫,经济衰退。

这与本轮倒挂有所区别,本轮倒挂为长债先下,下行时间和幅度均大于短债,近期美联储暂停收紧,并进行一次预防式降息。

长债先下,说明市场对经济预期已经偏悲观,并没有盲目乐观,而美联储操作也比较谨慎。从这个角度来看,美国经济似乎不具备突然爆发重大风险的氛围。

但是另一方面,之前收益率倒挂,往往伴随着失业率的触底上行,以及制造业PMI跌破50的枯荣线,这两个现象,在当前倒挂期也出现了。如果失业率继续上行,以及制造业PMI继续下行,就预示着,经济虽然不会突发重大风险,但是仍将进入持续下行,甚至是长期停滞状态。

债券收益率曲线的期限倒挂,意味着交易的空间不大,长债收益率下行,主要是配置盘的作用。巨量的存量资金,无处可去,以保值为主。背后的经济逻辑是,资本分配不均,大量的资金消费能力不强,创新动力不足,经济进入死气沉沉模式。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号