阅读:0

听报道

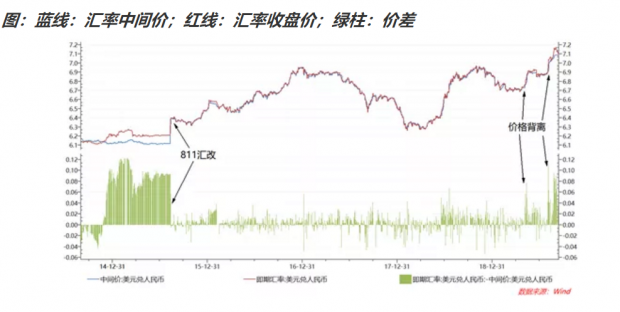

近期人民币汇率市场出现了一个新变化,值得我们关注。很多人也提到了,就是人民币中间价和收盘价的背离。

我们先简单解释一下这两个概念。人民币汇率中间价,每天早上由有关部门发布,在某种程度上体现了政策意图,有点类似于“开盘价”。汇率市场开盘后,市场开始交易,交易结束的收盘价更多体现了市场的观点。当然,市场交易不是无序的,日内交易有一个限制区间,交易价格不能偏离中间价太多。

从上图可以看到,在2015年8月11日之前的一段交易时间,汇率收盘价,持续比中间价更弱,显示“8·11汇改”之前一段时间,市场的贬值预期较强。

“8·11汇改”的一个结果,就是中间价、“开盘价”向前一交易日的收盘价靠拢,政策意图更多参考市场观点。从上图可以看到,“8·11汇改”之后很长一段时间,两者再没有出现持续的背离,价差围绕在零线上下浮动。

但是情况在今年出现了一些变化。今年至今,人民币汇率中间价和收盘价出现了两次明显的背离。第一次是5月初,第二次是8月初,这两次的共同点是:中美贸易摩擦升级。背后的故事是:美方单方加码,中美贸易摩擦升级,市场贬值预期升温,政策意图偏维稳,市场价更偏向贬值方向,两者价格背离,价差拉宽。

另外我们要留意到,5月初两者价差拉宽后,人民币汇率短期企稳,小幅走升,但随后又有一次贬值过程。因此笔者认为,政策意图偏维稳可能是一个短期动作,并不改变长期趋势。

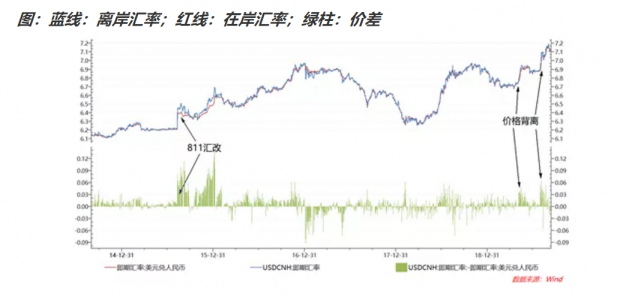

我们再来看看,人民币汇率在岸价和离岸价的关系。人民币汇率在岸价,可以简单理解为境内交易价格,离岸市场主要是在香港和伦敦交易。由于投资者更加多元化,离岸市场波动更剧烈。

从在岸价和离岸价的价差来看,其与汇率中间价和收盘价的背离又不一样。“8·11汇改”之前,中间价和收盘价的价差很大,在岸价和离岸价的价差很小,说明此时市场对贬值的预期较强,另一方面市场对贬值的反映又比较充分。“8·11汇改”之后,中间价和收盘价的价差修复,在岸价和离岸价的价差反而明显拉宽,说明此时虽然贬值得到有关部门回应,但是市场的贬值情绪没有得到及时和充分释放。

从上面的简单分析,我们可以认为,中间价和收盘价的价差,反映的是市场对升贬值的观点,在岸价和离岸价的价差,反映的是市场对升贬值的情绪。那么当前的状态,可以解读为市场对贬值有预期,但是对贬值的幅度预期并不大。

另一方面,我们发现,8月初,人民币汇率中间价和收盘价的背离幅度,要大于5月初的背离,显示8月初的维稳力度更大些。因为8月初有了一个新变化,就是美国财政部8月5日发布声明,将我们列入汇率操纵国。我们当时写了评论《列入汇率操纵国意味着什么》。我们在评论中提到,列入汇率操纵国,最直接的影响,就是通过贬值对冲关税的策略失效。

从外部原因来看,源于美国施压,因为贬值会抵消掉一部分关税施压的效果,这会引起特朗普的不快。从内部原因来看,加税—贬值—加税—贬值这个循环无法持续,如果持续多次的话,一是会带来输入性通胀,二是会损害进口商的利益,三是会造成人民币资产的严重低估,这是得不偿失的。因此我们认为,8月份的维稳力度和意志,应该是要超过5月份的。因为按照目前贸易摩擦对汇率的冲击测算,应该在7月25日7月30日之间,但是现在企稳在7月10日附近。

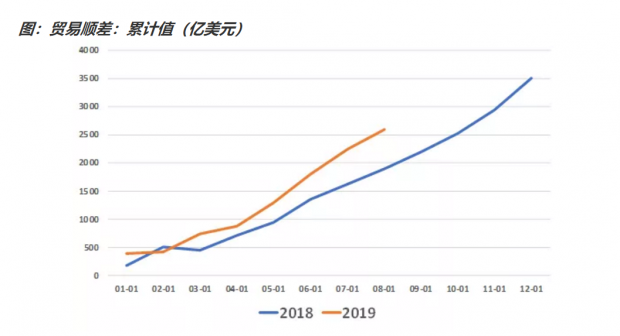

背后的信号是,未来贸易冲突对汇率的冲击会钝化。我们来看看其他影响汇率的因素。先来看看贸易顺差的情况,从下图的月度贸易顺差来看,今年截至目前的顺差,要明显好于去年。今年1-8月,贸易顺差累计值为2592.6亿美元,而去年同期则是1890.5亿美元。顺差表现出现好转,对人民币汇率构成支撑。

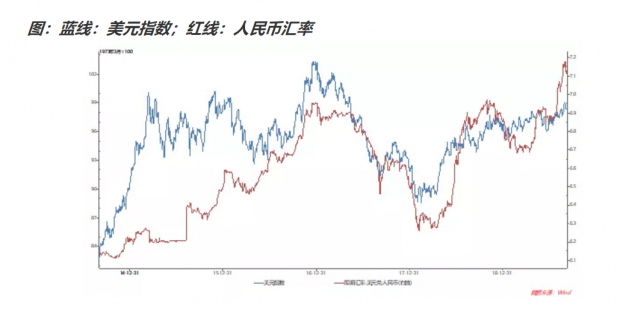

另外一个影响汇率的因素是美元指数。从下图可以看到,自“8·11汇改”之后,人民币汇率与美元指数逐渐形成了一种“相依相偎”的紧密关系,两者有背离,但终究会收敛。形成这种关系的原因,在于“8·11汇改”之后,人民币对一篮子货币保持稳定的定价机制。

现在人民币已经明显偏离美元指数的水平,走到“过度贬值”的位置,未来有回调升值的内在需求。

因此综上所述,在内外部因素共同影响下,继续试图通过贬值完全吸收关税冲击,已经变的不可取,维稳的意图和意志较强。当过滤掉贸易摩擦的冲击之后,顺差回暖和过贬回调,短期内会将人民币推向升值方向,我们认为,在未来一段时间,如果贸易摩擦不再继续升级,人民币有升值到7.0的可能性。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号