阅读:0

听报道

在中央经济工作会议上,制造业转型升级是非常重要的议题,明确提出了“增加制造业中长期融资”的要求,研判明年的制造业投资尤为重要。

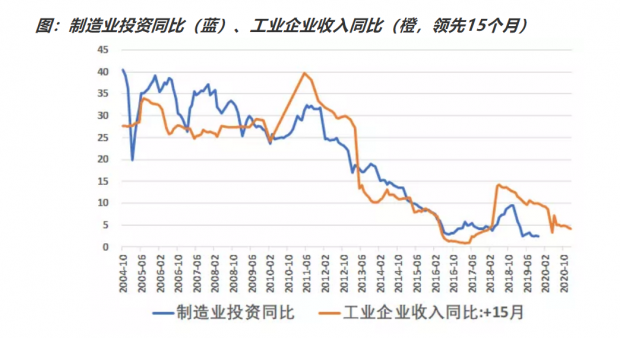

从下图可以看到,制造业投资趋势并不是很好。2008年之前,制造业投资增速大概在35%左右,次贷危机期间出现下行,然后反弹至2011年的高点32%左右,然后持续单边下行,2018年出现了一次反弹,目前又回落至2.5%左右。

从直觉逻辑上讲,制造业投资主要驱动力在于盈利空间。从上图可以看到,工业企业的营业收入同比,确实对制造业投资有一定的领先性,领先期大概在1年-1年半之间。

这个逻辑是容易理解的,企业家看到盈利机会之后,经过市场调研、方案论证等过程,到最终形成投资,间隔时间大概在1年-1年半之间。我们再从别的角度来看看这个问题。

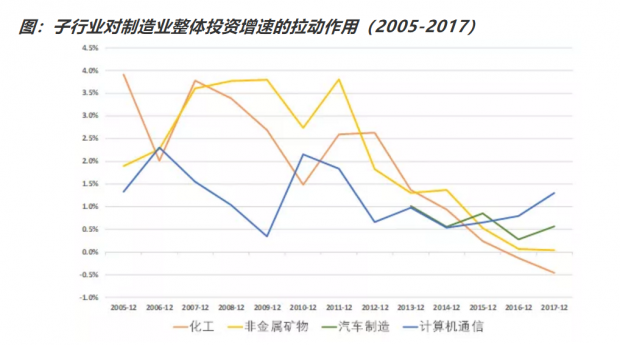

首先,我们来看看制造业中各个子行业对整体制造业投资的拉动。基本上所有子行业的投资增速都是下行的,从下图可以看到,以非金属矿物制品业、化学制品制造业、黑色金属冶炼、农副产品加工业为代表的传统行业,是对整体制造业下行拖累最明显的四个子行业。而计算机通信制造业、汽车制造业的拉动作用保持稳定,近期出现反弹。

也就是说,基于制造业子行业的拆分,我们发现传统制造业投资的下行是整体制造业投资下行的主因。那么说起传统行业,最多的一个词,莫过于产能过剩。

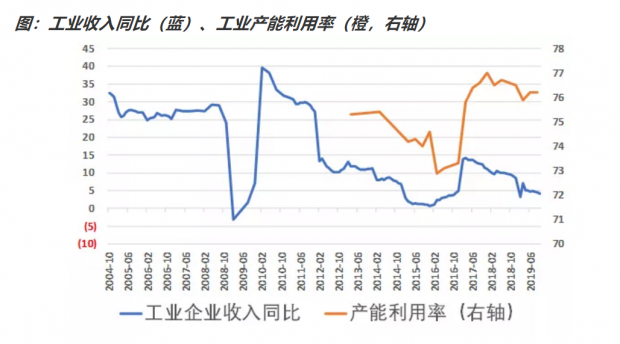

那么从下图可以看到,2016年以前,工业产能利用率始终在下降,说明产能过剩问题在持续加剧。在2016年开始的供给侧结构性改革的助力下,工业产能利用率出现反弹,伴随的是传统产业投资的一波回升。目前工业产能利用率已停止上行,显示产能过剩问题仍然存在。

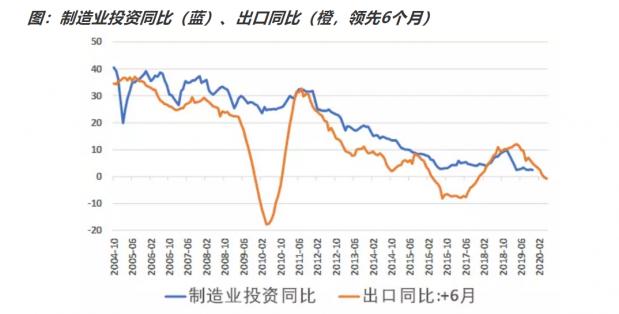

以上是供给端的分析,那么需求端呢?我们来看看出口的情况。从下图可以看到,出口对制造业投资也有一定的领先性,大概在6个月-1年左右。

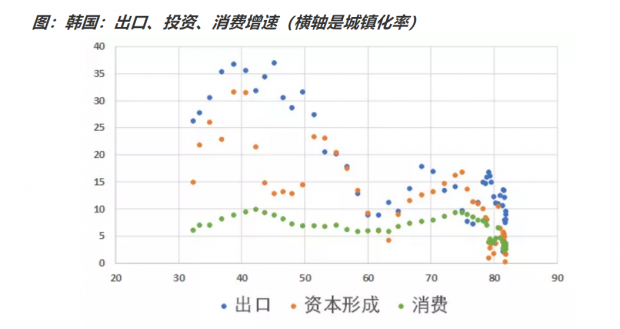

以上是中国的数据,我们再从中长期的角度来看看这个问题。我们在前文《中国经济还有大幅反弹的空间吗?》中,提到韩国在城镇化率60%-80%期间,呈现出一轮强劲反弹的库兹涅茨周期。

我们来看看,韩国在城镇化率60%-80%期间,出口、消费、投资三架马车的表现。从下图可以看到,城镇化率60%之后,出口率先反弹,反弹高点的增速在18%,其次是投资反弹,反弹高点的增速在17%。

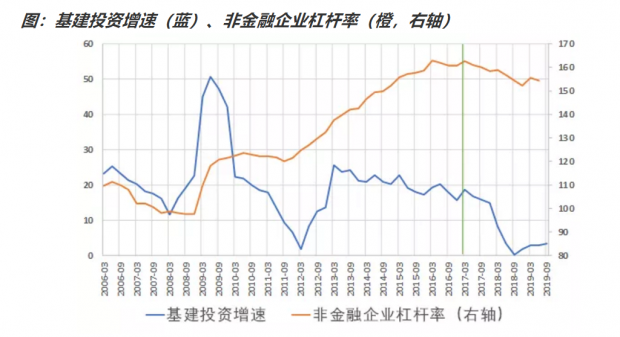

最后提一句基建投资。我们知道,基建投资增速在2017年初开始下行,2018年初以来经历了断崖式下行,目前维持在低位。这与去杠杆带来的地方政府融资受限,有直接关系。

总结一下本文的结论。我们从三个角度,考察了制造业投资的走势。从子行业来看,以非金属矿物制品业、化学制品制造业、黑色金属冶炼、农副产品加工业为代表的传统行业,是拖累整体制造业下行的主因。从供给端来看,产能过剩仍然是压制制造业的主因。

从需求端来看,出口对制造业投资有较强的拉动作用。韩国经验也显示,韩国在城镇化率达到60%之后,也是由出口引领了一轮快速增长。我们的出口目前仍然继续下行,从先行指标来看,明年二季度出口有望企稳反弹,这会对制造业投资产生正向作用,但是这种正向作用是有延迟的。综合以上因素,我们认为,明年制造业投资增速仍然维持低速增长,区间大概在0%-5%之间。

基建投资与限制地方政府表外融资有直接关系,如果不放开地方政府隐性负债,基建投资难有起色。从目前财政收支情况来看,放开地方政府融资的可能性不大。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号