阅读:0

听报道

1月1日,中国人民银行宣布于2020年1月6日下调金融机构存款准备金率0.5个百分点。在《中国人民银行有关负责人表示:降准支持实体经济发展》的新闻稿中,讲到此次降准是全面降准,释放长期资金约8000多亿元……此次降准降低银行资金成本每年约150亿元。

本次降准并非没有预兆,2019年12月23日,总理考察成都银行自贸区支行时,表示国家将进一步研究采取降准和定向降准、再贷款和再贴现等多种措施,推动小微企业融资难融资贵问题明显缓解。

因此12月23日新闻稿出来之后,市场已经对降准有了比较充分的预期,不确定的是具体哪一天宣布。我们先大概回顾一下,2018年以来的几次主要降准的情况如下。

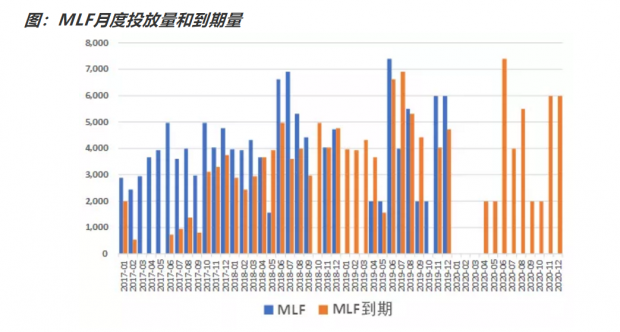

从下图可以看到,过去两年间,一共有六次主要降准,但是降准的目的,可以分为两类。2018年初至2019年1月的四次降准中,有三次是为了置换中期借贷便利。2019年9月,和刚刚公告的这两次,是为了降低社会融资实际成本。

因为2019年1月降准1个百分点后,2019年一季度并没有投放MLF,所以2020年1月份也就没有MLF到期,因此也不存在置换MLF的需求。

至于市场经常提到的另外一个原因,春节期间因为居民大量提现,带来的流动性紧张问题。我们如果回顾过去十年的降准时点,会发现春节前降准,并不是一个惯例,即春节提现并不是触发降准的主因。

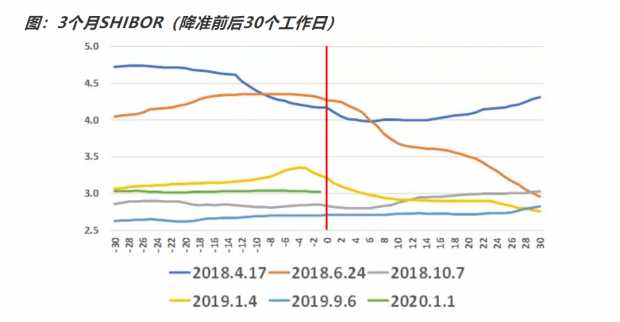

那么资金面的情况呢?我们将过去六次降准的时点记为原点,来看看降准前后30个工作日资金面的变动。从下图可以看到,2018年10月之后,资金的绝对利率较低,降准前后的资金利率也很平稳,降准的主要目的并不是平稳资金面。

也就是说,今天公告的降准,既不是置换MLF,也不是对冲春节现金需求,也不是平稳资金面,确实是主要为了降低社会融资实际成本。这个目的,与2019年9月6日公告的降准的目的是完全一致的,降准幅度也同为0.5个百分点。这两次降准,其共同点是,均发生在2019年8月17日LPR定价机制改革之后。

也就是说,2020年1月1日公告的降准,主要意图在后续调降LPR。根据央行新闻稿,此次降准降低银行资金成本每年约150亿元,基于2018年人民币贷款增加16.17万亿元,150亿相当于节约成本9BP。即2020年1月1日公告的降准,对应着后续两次5BP的LPR调降,最快我们在1月20日就能看到LPR的5BP调降。当然,此处的LPR是1年期LPR调降,5年期LPR保持不变的可能性比较大。

为什么会有这个判断呢?我们在前文《一图看懂LPR改革的真正阻力》中讲到,贷款利率是决定银行经营的核心因素。而现在试图通过调降LPR来降低贷款利率,将直接压缩银行的净息差,不管负债成本是否调整。而另一方面,LPR又是由银行自主报出,这就相当于让银行自己主动压缩自己的息差,这就是LPR改革的真正阻力。

因此为了通过调降LPR的方式来降低贷款利率和社会融资实际成本,势必要不断地向银行让利,本次降准就是一种让利方式,所以我们将本次降准称为被“绑架”了的降准。

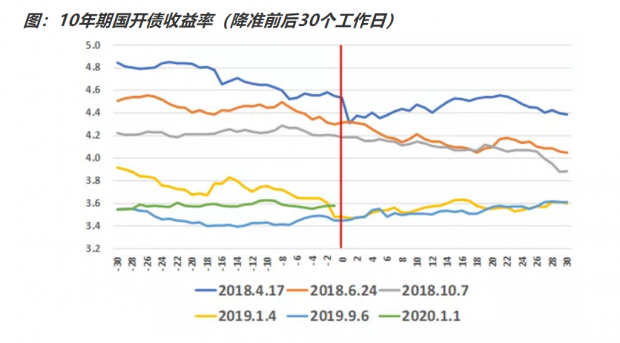

那么降准前后,金融市场会怎么走呢?我们先来看看债券市场。从下图可以看到,在过去两年间的六次降准中,2018.6.24和2018.10.7降准后收益率出现下行,其他时候下行不明显。考虑到当前收益率已处于较低位置,本次降准对债券收益率的利好有限。

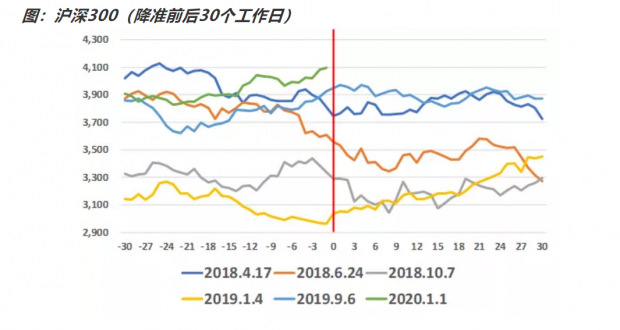

那么股市呢?从下图来看,也没有一定的规律。2019.1.4降准后,股市触底反弹,但是2019.9.6降准后,股市反而见顶。而汇率过去两年的主导因素是贸易摩擦,我们就不做具体分析了。

总结一下本文的结论。笔者认为,本次降准,其主要意图是向银行让利,进而推动LPR下调,预计本次降准对应两次5BP的LPR下调,最快1月20日落地。

从过去六次降准的复盘来看,降准对债券、股市、汇率并没有单边影响。考虑到贸易摩擦缓和和经济企稳预期,本次降准对股市利好更多一些,对债券影响偏中性。

另外,本次降准还释放了一个信号,2020年为托底经济准备的政策工具比较充足,保6的政策优先级相当高。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号