阅读:0

听报道

我们在前文《站在2020年初展望汇率》中,讲到在2016年5月之后,人民币汇率与美元指数,出现了比较强的相关性。

这种相关性,是源于2015年“811”汇改之后,人民币汇率定价的机制是“人民币兑一篮子货币保持稳定”。这种定价机制决定了,人民币汇率与美元指数是此消彼长,美元强人民币就弱,美元弱人民币就强。尤其是2019年最后一天,外汇交易中心调整了CFETS人民币汇率指数货币篮子的权重,调高欧元,调低美元,会使得人民币汇率与美元指数的波动,更加贴近。

但是这种相关性,却是让人沮丧的。原因之一在于,这就相当于将人民币汇率研判,等价于美元指数研判,而美元指数研判,是比较复杂的,这种转换并没有降低问题难度;原因之二,这不禁让人提出一个疑问,如果人民币与美元密切相关,那么人民币与中国经济的相关性,该如何体现呢?

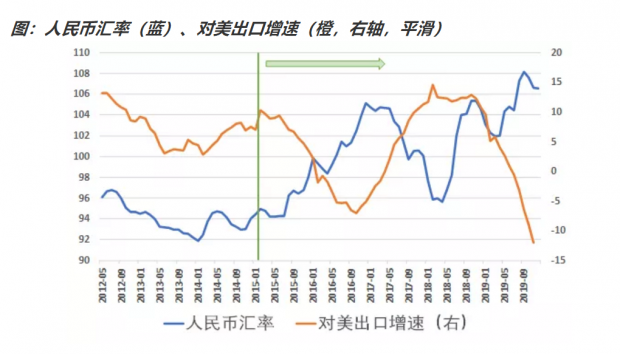

笔者找了一些与汇率相关的中国经济指标,包括名义GDP增速、PMI、贸易顺差、经常项目顺差、外汇储备变动、国际收支的误差与遗漏项、出口增速、对美出口增速、对美贸易顺差等。经过逐一分析,笔者发现,PMI周期与汇率有一定的反向关系,不过更明显的,是对美出口增速。

从上图可以看到,两者在2015年之后,存在着比较明显的负相关关系,即对美出口增速上行,人民币走升,对美出口增速下行,人民币走贬。

有一种观点,将这种负相关关系,解释为贬值促进出口。但是笔者认为,出口更多是决定于海外需求和订单,汇率并非是出口的决定因素。因此汇率更像是一个经济体的免疫系统,当出口下滑时,通过汇率贬值来减缓出口下滑的冲击,同样当出口上行时,汇率也就有了升值的底气。

笔者在前文中,有大量的篇幅在分析中国的国际收支情况,目前来看,因为国际收支顺差是名义GDP的重要组成部分,因此国际收支对研判中国经济整体增速很重要。但是具体落地到人民币汇率上,似乎对美出口增速这个细项,更重要些。

另外我们也注意到,文章开头第一张图中,人民币汇率与美元指数的相关性虽然很强,但是在变动幅度上,还是有背离的。我们把两者的背离画出来,会发现:第一,两者的背离存在周期性,缺口最终会得到修复;第二,从过去一年多的经验来看,中美贸易摩擦的意外升级,往往是推动背离的外部因素,当贸易摩擦稳定之后,背离开始修复。

最后总结一下本文的结论。本文尝试着在前文的基础上,对人民币汇率的分析框架,做了一些修正。我们在前文《人民币快速升值之后,后面走势怎么看》中,给出了研判人民币汇率走势的一个简单的框架,影响人民币汇率的,主要是三个因素,分别是:汇率政策,国际收支和美元指数。

在本文中,我们将国际收支修正为对美出口增速。过去三年多以来,对美出口增速,与美元指数给出的人民币汇率方向,基本上一致。考虑到对美出口增速的趋势,更容易预判一些,因此我们可以把对美出口增速,作为预判汇率方向的参考。而在日常交易中,更多关注美元指数的变动,并在人民币汇率与美元指数周期性的背离和修复中,寻找更多的交易机会。

最终落到汇率走势, PMI的新出口订单在2019年8月份触底反弹,从领先出口六个月的角度来看,预计2020年2月起,我们将看到出口的触底反弹,这对人民币是升值方向上的支撑。

另一方面,考虑到2019年12月13日,中美宣布第一阶段经贸协议文本达成一致,贸易摩擦回暖,人民币和美元的走势背离有望得到修复,这将给人民币带来1500点左右的升值空间。

因此综合上述因素,笔者认为,在出口反弹和修复贸易摩擦冲击的助力下,未来三个月,人民币有望回到6.80一线。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号