阅读:0

听报道

今天上午9点30分,2月份LPR更新报价,1年期LPR为4.05%,较上期下调10BP,5年期以上LPR为4.75%,较上期下调5BP。LPR的下调,终于“千呼万唤始出来”。

1月初降准之后,市场对1月20日调降LPR曾有比较强的预期,但是当时并没有兑现。1月23日,央行货政委委员马骏接受采访,讲到“降准等货币政策的效果,并不是没有体现在LPR报价中,而是需要一定的时间积累……给市场价格一些时间充分调整。”

叠加1月末新冠疫情暴发,2月3日,OMO操作利率下调10BP,2月17日MLF操作利率下调10BP,2月20日LPR下调已经是预期内。具体而言,1年期LPR降幅10BP,5年期LPR打个对折,降幅5BP。因为市场已经充分预期,所以对债券市场的直接影响不大。

考虑到5年期LPR报价变动,与个人住房按揭贷款关系密切,我们先说几句。根据前文我们的解读《如何看待存量贷款定价基准转换为LPR?》,2019年12月之后的5年期LPR变动,将会反映在未来的存量贷款利率中。因此本次5年期LPR调降5BP,过去已经购房的也将会享受实实在在的利息下降。假设贷款100万的话,一年减少的利息大概是500元。考虑到重定价周期,大部分人将从2021年开始享受。

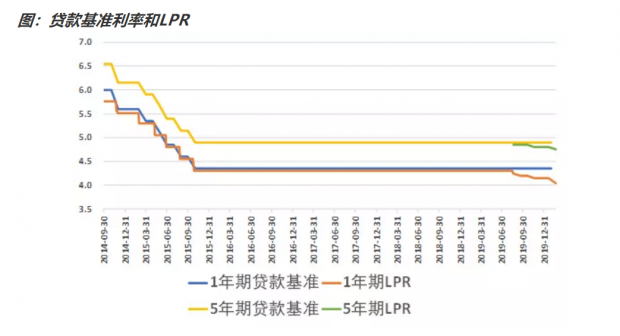

我们来看看贷款基准利率和LPR利率的走势。从下图可以看到,2019年8月17日LPR定价机制改革之后,1年期LPR累计下调26BP,5年期LPR累计下调10BP。1年期LPR的下调频率和幅度,均高于5年期。

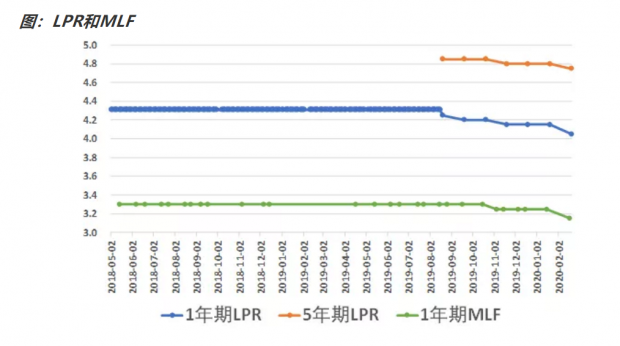

我们再来看看LPR与定价基准MLF之间的关系。因为LPR报价,是按公开市场操作利率(主要指中期借贷便利利率)加点形成的方式,因此中期借贷便利(MLF)利率相当于LPR定价的基准。

从历史数据可以看到,MLF调降之后,必然同步跟随LPR的下调,其中1年期LPR是同幅度,5年期LPR的幅度可能打个折扣。也就是说,MLF的变动,对LPR有非常强的指示意义,尤其是1年期。

降准会降低商业银行的资金成本,进而传导到LPR的加点,因此降准也会助推LPR的下调,但是主要作用于1年期,而且有滞后。

这样我们就梳理出来一个央行货币政策传导的脉络:即通过调整MLF操作利率,来调整LPR的定价基准;或者通过调整准备金率,来调整LPR的加点幅度。那么2019年8月17日LPR改革之后,有没有实质性的作用呢?

从下图几个重要的利率指标来看,2019年8月17日LPR改革之后,商业银行对实体经济发放的贷款利率,和债券市场利率,都出现了下行。这能否说明LPR改革见效了呢?可能还不能这么快的下结论。

虽然在刚刚公布的货币政策报告中披露,2019年12月底,金融机构发放的一般贷款利率为5.74%,较9月末下行22BP,但是四季度一般贷款利率往往会出现下行。因为贷款利率还受到贷款结构的影响,像2018年四季度一般贷款利率下行28BP。因此评估LPR改革的效果,可能还需要再观察一段时间。

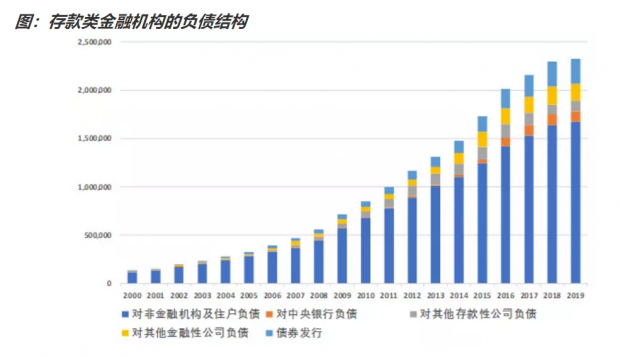

我们知道,MLF只是商业银行负债来源的一部分,而且不是主要部分。因此MLF和LPR利率同步、同幅度下调,相当于银行资产端收益下降,而负债端成本只得到一部分补偿。这其实是挤压了银行的利差空间。

在刚刚发布的2019年四季度货币政策报告中,《专栏 2:理性看待商业银行利润增长》讲到了这个问题。专栏2中提到:“坚决打破贷款利率隐性下限,降低企业融资成本,适当降低对短期利润增长的过高要求,向实体经济让利。”也就是说,LPR的下调,明确是商业银行向实体经济让利的一种方式。

总结一下本文的主要观点。本次LPR调降,是预期内的,对市场的直接影响比较小。更值得关注的是,5年期LPR也下调5BP,这次下调既覆盖新增房贷,也覆盖存量房贷。这也是笔者印象中,本轮房地产调控升级以来,对存量房贷的首次降息。100万房贷预计一年节省利息500元左右,有助于增加居民可支配收入。如果按29万亿存量房贷来算,一年全体居民节省利息150亿左右。

LPR对商业银行来说,相当于非对称降息,在央行货币政策报告中,也呼吁商业银行降低对短期利润增长的过高要求,向实体经济让利。考虑到今年财政刺激的空间有限,通过银行向企业和居民让利,可能是今年很重要的一种补贴实体的方式。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号