阅读:0

听报道

内容提要

我们对2008年次贷危机期间,美股、美债、美元流动性和美元指数的走势,进行了复盘。结果显示,美债对经济基本面的反应,要比美股更灵敏,美债拐点领先美股3-4个月。美债收益率于美联储提出QE1时触底,美股于美联储加码QE1时触底,显示风险资产被完全兜底之后,才会带来风险偏好的提升。

危机期间,美元流动性一直偏紧,且伴随着重要金融机构的破产,流动性会呈现尖峰状剧烈收紧。流动性紧张会带来资金回流美元,造成美元的被动走强。08年经验显示,美股的底部,即美元的顶部。

本次危机,与08年次贷危机的区别有三:1、危机性质不同,本次危机类似于外生灾害,同时造成经济体供、需两端的被动大幅收缩;2、危机传导机制不同,本次危机在于大量企业因为疫情被迫停工,造成营收和现金流的大幅下滑,进而带来违约率升高,传导到金融体系;3、本次危机来的急,政策应对同样也很急。

美联储的各种贷款工具,可以救助流动性和重要金融机构,而美国国会的2万亿刺激法案,将缓释疫情对经济的冲击,避免大规模的企业倒闭和失业。因此,现在的焦点,落在美国的疫情发展上。

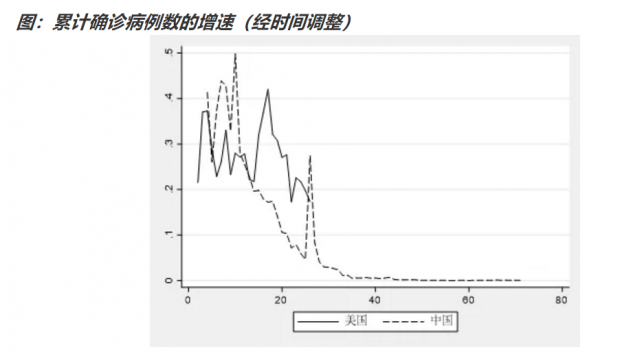

美国疫情初期控制不力,如果按照初期的疫情走势推演,美国疫情将失控。但是最近一周多,美国疫情形势有明显好转。如果当前的防疫力度可以继续保持,预计未来一周,美国有望见到新增病例数的拐点。

新增病例数的最高点,相当于风险偏好的最低点。如果美国疫情的乐观情形成立,那么当前即是美债收益率的底部,美股的底部,美元流动性的顶部和美元的顶部。

如果未来一周没有见到疫情拐点,那么所有资产将重新转向,继续寻求二次探底。

近期美联储连续采取降息至零、扩大QE规模、创设各种贷款便利等工具,支持金融市场和实体经济的正常运转。而美国国会也即将通过2万亿的刺激法案。我们更感兴趣的问题,是这些强有力的刺激措施,是否会带来金融市场风险偏好的变化,而复盘2008年,美国金融市场的走势,将提供一些参考。

单纯降息无法阻止美股下跌

每当美股开始暴跌的时候,很多人的第一反应,往往是降息,如果一次降息没有效果,那就连续降息。我们来看看08年的经验。

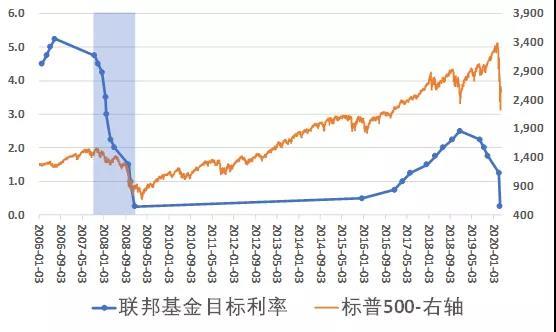

美股大概在2007年9月左右见顶,这也是美联储开始降息的时间点。但是随着降息的推进,美股并没有出现反弹。2008年四季度,美联储迅速降息至零的阶段,也是美股下跌速度最快的阶段。

也就是说,美股下跌,会触发美联储降息,但是美联储降息,并不能有效阻止美股下跌。

图:联邦基金目标利率(蓝)、标普500(橙,右轴)

那么美股是何时见底的呢?08年危机中,美股有两个底部,第一个底部是出现在2008年11月20日,背景是2008年11月25日,美联储宣布将开始购买政府支持企业(GSEs)的直接债务1000亿美元,以及GSEs支持发行的MBS 5000亿美元,宣告QE1的开始。

但是本次触底反弹后,并没有持续太久,然后美股继续下行,在2009年3月9日真正见底。背景是2009年3月18日,美联储宣布增加购买7500亿MBS,总额达到1.25万亿。另外决定在未来6个月,购买最高3000亿长期国债。宣告QE1的加码。

因为2008年次贷危机的诱因,在于房地产市场泡沫的积累,和房贷资产的恶化,因此风险资产的触底,发生在美联储为金融风险完全兜底之后。

简单复盘美股在08次贷危机中的走势,可以看到,仅仅释放流动性,对风险资产没有太直接的作用,风险偏好的回升,来源于美联储对风险的兜底。

美债对基本面的反应,比美股更提前、更灵敏

美国次贷危机初露端倪,源于2007年1月,汇丰控股首次额外增加在美国次级房贷的准备金额,并发出可能大幅增加拨备的警告。2007年6月,贝尔斯登旗下两个对冲基金宣布巨幅亏损,美国房地产市场开始大幅调整。

但是2007年6月28日的美联储议息会议上,美联储仍然维持利率5.25%,并强调关注通胀风险。不过从次贷危机的数据来看,10年期美债收益率的顶部时间,在2007年6月,早于美股见顶4个月左右。

同样,10年期美债收益率的最低点,出现在2008年12月18日,出现在宣布QE1之后的三周,出现在美联储降息至零后的两天。领先美股见底3个月左右。而2008年12月19日,美国总统布什宣布美国政府将提供紧急贷款以救援陷入困境的美国汽车业。

早在贝尔斯登爆出对冲基金亏损的时候,美债就开始对基本面转向悲观,此时美股尚未调整,美联储也没有开启降息。而在美国通过《2008年经济稳定紧急法案》,以及美联储开启QE1之后,美债就开始对基本面转向乐观。美债对基本面的反应,比美股更提前、更灵敏。

危机期的美元流动性,呈现事件驱动的锯齿状

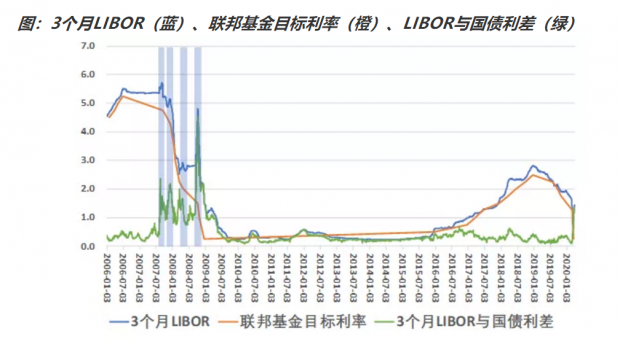

近期的危机中,出现了美元流动性的紧张,这在08年次贷危机中,也并不陌生。我们用3个月LIBOR,与3个月美国国债收益率的差,来衡量美元流动性紧张。

从下图可以看到,流动性紧张,大概开始于2007年8月。彼时2007年7月末开始,全球股市因为美国次贷的危机而大幅波动,几乎全部股票市场都在下跌。市场意识到,次贷危机开始感染整个金融体系。

危机期间的美元流动性危机,并非是因为宏观上缺美元。而是因为金融机构之间缺乏信任,而使得美元拆借不畅通。因此我们会发现,美联储降息并无法有效缓解美元流动性紧张。

而且我们发现,美元流动性从2007年8月持续到2009年5月,基本上贯穿整个次贷危机周期。但是整个过程并非是平坦的,而是呈现锯齿状形态。

以2008年为例,流动性紧张出现了两个高点,一次是2008年3月19日,LIBOR与国债的利差为1.99%。前一天,2008年3月18日,雷曼股价一天内大跌50%,因为其宣布第一季度净收入大幅度下降57%,原因是受到信贷市场萎缩的影响。

第二次是2008年10月10日,利差出现了创纪录的4.57%。一个月前,2008年9月15日,雷曼公司宣布进入美国破产保护法第11章,最大保险集团美国国际集团(AIG)陷入财政危机。

这两次美元流动性的突然收紧,与雷曼等金融巨头陷入困境有密切关系。危机期的美元流动性,由于金融机构间缺乏信任,利差整体上会明显走高。另外,会随着呈现事件驱动的锯齿状的收紧。

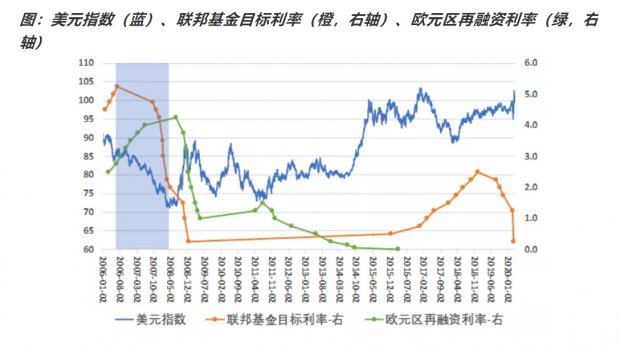

2008危机期间,美元呈现“双顶”形态

08年危机期间,美元指数并没有表现出明显的单边趋势。危机初期,美元指数是走弱的,原因在于,次贷危机初期,美、欧的货币政策周期是错位的。

因为次贷危机爆发于美国,美联储为了维持美国金融市场和房地产市场的稳定,采取了大幅降息,但是在次贷危机前期,欧央行为了应对通胀,反而实施了连续加息。因此次贷危机前期,美、欧的货币政策周期是错位的,这可能是危机前期,美元指数下行的原因。

但是随着次贷危机的深化,尤其是2008年下半年,雷曼等巨头爆发严重风险,美元流动性危机加剧。投资者抛售各类资产,回流美元。08次贷危机后期,美元快速走高,并构建出一个“双顶”形态,两个顶部,对应的恰好是美股的两个底部。

也就是说,在08年次贷危机期间,风险偏好的最低点,恰好对应的是美元指数的最高点。

对美国金融市场未来走势的研判

我们复盘了2008年次贷危机期间,美国国债、美股、美元流动性和美元指数的走势。我们可以看到,这些金融市场的之间,既有联系,又有区别,也可以对我们研判本轮危机中,美国金融市场走势提供参考。

那么本轮危机的传导途径是什么呢?笔者认为,传导路径是新冠病毒的快速爆发,使得经济体的供、需两端被强制按下暂停键。这使得很多行业、很多企业的营业收入和利润出现断崖式的下滑。一方面,企业利润和现金流的恶化,会使得企业违约率提高,这会传导至金融系统;另一方面,员工失业增加,收入下降,影响消费和需求。

因此疫情对经济带来了明显的V型冲击,但是另一方面,我们发现,政策应对的速度也快很多。与2008年次贷危机相比,无论是美联储降息速度,还是美国国会推出刺激法案的速度,都要比2008年快。

因此本次危机的一个特征,是“急”,疫情来的急,经济滑的急,政策出的急。那么观察未来危机走向,要重点观察三个方面:1、疫情的拐点还有多久;2、美联储的救市和国会的刺激法案,能否保障大部分企业不破产、大部分居民不失业;3、是否会出现08年雷曼,等类似的金融巨头,出现破产倒闭。

美联储的各种贷款便利工具,有助于解决第三个问题,国会的2万亿刺激法案,有助于解决第二个问题,因此现在的关键,是预判美国的疫情走势。

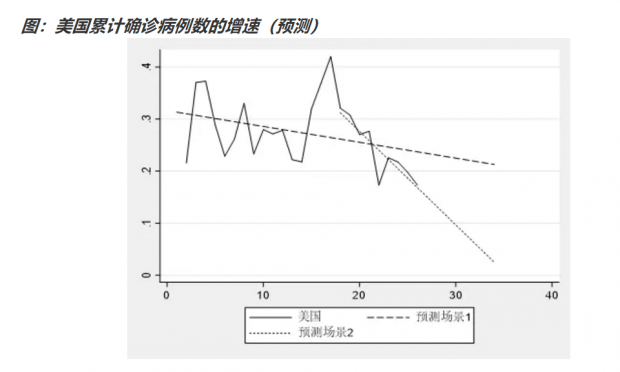

我们先来对比一下,美国和中国,累计确诊人数的增速变化。下图可见,在疫情爆发初期,由于确诊病例数不太准确,增速会有大幅波动。但是随着时间的推移,和防疫措施的加强,中美两国的确诊病例数,都处于下降通道。

但是美国病例数的增速,要整体上高于我国。我们对美国疫情未来的走势做了两种场景的预测。在预测1场景下,美国疫情将失控,在预测2场景下,美国疫情在未来一周内有望见到新增病例数的拐点。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号