阅读:0

听报道

内容提要

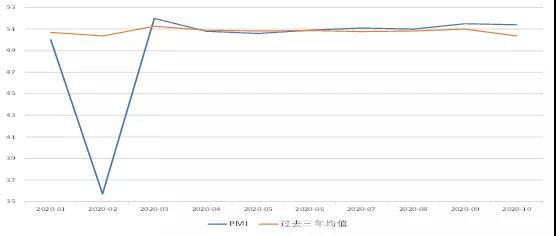

1、10月制造业PMI录得51.4,环比9月回落0.1个百分点,较过去三年的历史均值高出1个百分点。自7月份之后,制造业PMI持续高于历史均值,且两者差距近期有所拉宽。

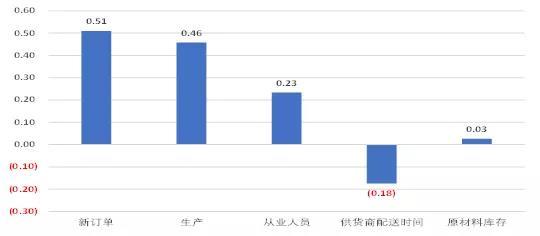

2、10月PMI高于历史均值的1个百分点中,新订单和生产两者拉动作用均为0.5个百分点左右,就业人员也明显好于历史均值。与历史同期相比,10月PMI呈现生产、需求、就业均较为旺盛的局面。

3、PMI的新出口订单分项继续上行,叠加上海集装箱运价指数攀升至历史高位,预示10月出口增速可能进一步上行,海外疫情二次爆发,继续驱动中国出口和制造业。从高频数据上看,原油价格低迷,拖累中游的地炼开工率弱于季节性;100城土地成交面积和土地溢价率回落,显示房地产企业拿地趋于谨慎;但是水泥、玻璃、螺纹钢等价格偏强,显示施工仍然较有韧性。

4、非制造业中,10月服务业仍然加速修复。8月份以来,随着对服务业的管控措施逐步放松,旅游、餐饮、交通等行业正在快速恢复。服务业就业连续两个月触底反弹,就业全面修复。而非食品通胀与就业密切相关,预计核心通胀触底回升。

5、PMI的生产与库存分项之差,与长端利率有比较一致的相关性,目前生产偏强而库存低位,从基本面的角度,对利率偏利空。

今天上午,10月份PMI数据发布。中国10月官方制造业PMI录得51.4,前值51.5,预测值51.5。中国10月非制造业PMI录得56.2,前值55.9,预测值56。制造业和服务业的修复继续加速。

一、与历史同期相比,10月制造业PMI表现偏强

10月制造业PMI录得51.4,过去三年的历史均值为50.4,10月制造业PMI高于均值1个百分点。从下图可以看到,自7月份之后,制造业PMI持续高于历史均值,且两者差距近期有所拉宽。

图:制造业PMI和历史均值

从PMI的构成指数来看,10月PMI较历史均值高出的1个百分点中,最主要因素是新订单和生产,两者拉动作用均为0.5个百分点左右,就业人员也明显好于历史均值。与历史同期相比,10月PMI呈现生产、需求、就业均较为旺盛的局面。

图:PMI构成指数的拉动作用(10月VS历史均值)

二、疫情对中国出口的冲击形态呈现“W型”

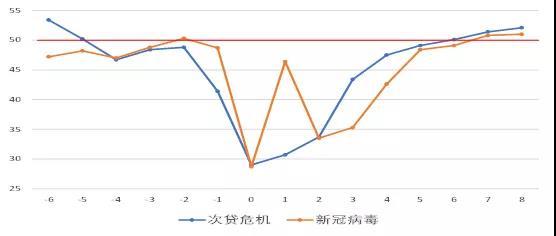

从下图可以看到,从整体形态上看,08年次贷危机的冲击,呈现U型,共有连续10个月的PMI处于50下方,显示次贷危机的冲击是逐月恶化的。

而20年新冠疫情的冲击,虽然理论上是V型,但是受到海外疫情二次爆发的负面影响,从实际形态上,呈现出W型。20年新冠疫情的冲击,有两个“坑”,第一个“坑”,是2月,主因是我们的生产受限,第二个“坑”,是4月,主因是外需恶化。

10月新出口订单录得51.0,较9月份上行0.2个百分点,趋势与次贷危机之后的修复一致,但是绝对水平略弱于次贷危机之后。

图:PMI:新出口订单(0点为2008-11和2020-02)

三、服务业继续加速修复,建筑业高位回落

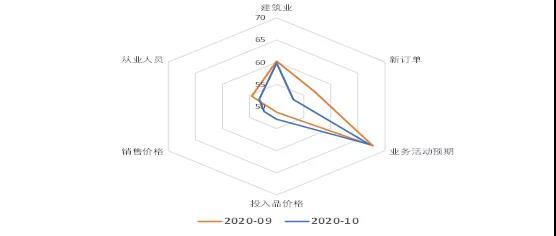

随着中国疫情管控措施的逐步成熟和有效,中国于8月份逐步放松了对服务业的限制措施,线下教育、电影院、旅游景点等陆续有序开放,9月服务业PMI录得55.2,较8月份跳升0.9个百分点,10月服务业PMI录得55.5,较9月份继续环比上行0.3个百分点,服务业呈现加速修复。10月建筑业PMI录得59.8,环比9月回落0.4个百分点。

图:建筑业和服务业PMI

从10月建筑业PMI的各分项来看,其中建筑业新订单分项回落3.8个百分点至53.1,从业人员分项回落1.4个百分点至53.2,自从8月份房地产市场调控边际趋严之后,房地产投资高位回落,带动建筑业有所降温。

图:2020年10月建筑业PMI各分项表现

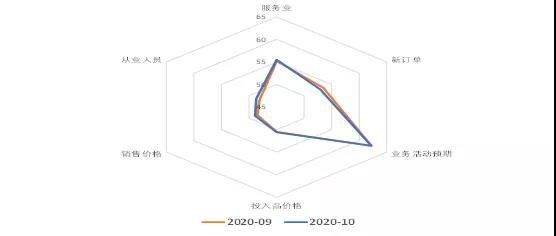

10月服务业PMI的各分项中,其中从业人员分项回升0.6个百分点至48.7,销售价格分项回升0.4个百分点48.9。服务业就业继续修复。

图:2020年10月服务业PMI各分项表现

四、预计10月份出口增速将进一步提升

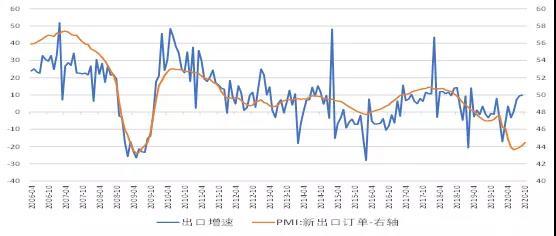

PMI中的新出口订单分项,与出口增速有较强的一致性,10月新出口订单折算成同比录得44.47,较9月回升0.34个百分点,从趋势上预示出口增速将进一步回升。

图:出口增速(蓝)、PMI新出口订单(橙,右)

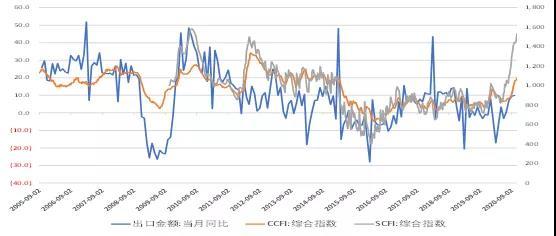

从微观的集装箱运价指数来看,上海集装箱运价指数和中国集装箱运价指数都在上行,其中上海集装箱运价指数已经攀升至历史高位,反映出口需求较为旺盛。

图:出口增速(蓝)、CCFI(橙,右)、SCFI(灰,右)

五、预计10月份工业品价格继续修复

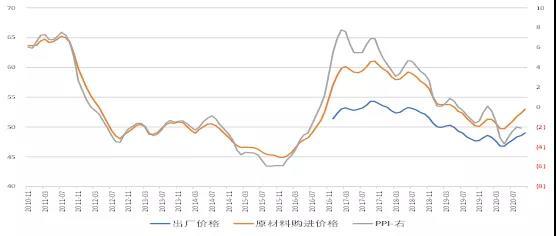

PMI中的出厂价格和主要原材料购进价格分项,与PPI有比较强的一致性。从出厂价格和原材料购进价格分项来看,仍然处于上行通道,预计PPI仍然维持修复趋势。南华工业品指数10月环比下跌0.1%(历史均值-1.9%),从具体品种来看,布伦特原油10月环比下跌0.5%,仍然是拖累工业品价格的最主要因素,有色和黑色均呈现上涨,其中,,螺纹钢期货10月同比8.5%,铁矿石同比25.7%,动力煤同比6.1%,阴极铜同比9.6%,铝同比5.9%。

图:出厂价格(蓝)、原材料购进价格(橙)、PPI(灰,右)

六、就业全面修复,核心通胀触底回升

从PMI的从业人员分项,环比折算同比来看,建筑业就业维持高位,制造业就业也好于疫情前水平,在放宽服务业管控之后,服务业就业连续两个月触底反弹,就业全面修复。而非食品通胀与就业密切相关,预计核心通胀触底回升。

图:PMI:从业人员

七、生产偏强库存低位,对利率偏利空

PMI的生产与库存分项之差,与长端利率有比较一致的相关性,目前生产偏强而库存低位,对利率偏利空。

图:10年期国债到期收益率

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号