阅读:0

听报道

内容提要

在新冠病毒疫情突然爆发之后,货币政策操作的三个核心要点是:总量政策适度、融资成本明显下降、支持实体经济,通过三大确定性应对高度不确定的形势。跟次贷危机相比,广义货币投放比较克制,LPR改革也有效带动了实际贷款利率的下行,通过结构性货币政策也有效支持了疫情后复产复工和小微企业发展。

从流动性上看,9月末的超储率为1.6%,与季节性基本持平,并没有明显偏低,从银行间短端流动性DR007来看,也是围绕政策利率波动。目前非银流动性紧张,以及银行缺乏中长期资金,主要是结构性因素。

报告中对今年人民币汇率的升值表示认可,原因之一在于出口超预期,叠加油价大跌和服务贸易逆差收窄,共同使得经常项目顺差明显好于历史同期。另一方面,疫情后美联储快速降息,带动美元快速走弱,进而带动人民币“被动”升值。目前人民币汇率已经进入了一个比较均衡的水平,预计下一阶段波动性会下降。

下一阶段货币政策,提到“广义货币供应量和社会融资规模增速同名义国内生产总值增速基本匹配”,可以理解成维持宏观杠杆率基本稳定的另一种说法。由于今年的基数效应,明年上半年的实际经济增速比较高,下半年经济增速虽然回落,但是通胀水平又会抬升,共同支撑名义GDP增速在较高水平。初步测算明年一、二、三、四季度的名义GDP增速分别为19.7%、10.3%、8.9%、8.2%。这也就意味着广义货币供应量增速不会回落太快。不宜对货币政策过度悲观。

11月26日,中国人民银行发布《2020年第三季度中国货币政策执行报告》。笔者学习后,认为要点如下:

一、疫情后货币政策操作的三大确定性

今年年初,在新冠病毒疫情突然爆发之后,货币政策操作的三个核心要点是:总量政策适度、融资成本明显下降、支持实体经济,通过三大确定性应对高度不确定的形势。

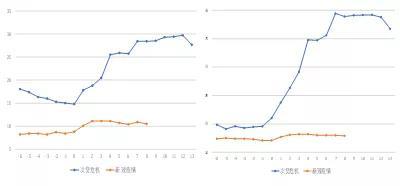

1、新冠病毒疫情后的货币投放较为克制。 新冠疫情爆发之后,从M2增速和贷款余额增速上看,货币投放整体上保持平稳。尤其是跟次贷危机期间相比,新冠疫情后的货币投放较为克制。

其中M2增速由疫情前的8.7%小幅上行至疫情后的10.5%(次贷危机后,M2增速由15.0%上行至28.5%),贷款余额增速由疫情前的12.1%上行至疫情后的12.9%(次贷危机后,贷款余额增速由14.6%上行至34.1%)。

图:M2增速 图:贷款余额增速

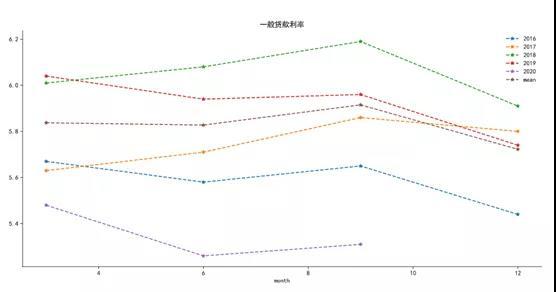

2、通过LPR改革等降低实体经济融资成本。 根据央行数据,2020年9月,1年期和5年期以上LPR分别为3.85%和4.65%,比上年12月分别低0.3个和0.15个百分点。9月,贷款加权平均利率为5.12%,比上年12月下降0.32个百分点,同比下降0.5个百分点。其中,一般贷款加权平均利率为5.31%,比上年12月下降0.43个百分点,同比下降0.65个百分点;企业贷款加权平均利率为4.63%,比上年12月下降0.49个百分点,明显超过同期LPR降幅,有利于降低企业融资成本。

另一方面,根据工作安排,截至8月末,存量贷款定价基准转换进度已达92.4%。其中,存量个人房贷转换进度为99%,已转换的存量贷款中,91%转换为参考LPR定价。伴随着LPR利率的下行,个人住房贷款利率也随之下行。

图:一般贷款利率的季节性

3、通过结构性货币政策工具支持实体经济。 疫情爆发后,央行分三批次安排3000亿元专项再贷款,5000亿元再贷款、再贴现额度,1万亿元再贷款、再贴现额度共计1.8万亿元,支持抗疫保供、复工复产和中小微企业等实体经济发展。

随着医疗物资生产恢复正常,以及经济复产复工顺利推进,3000亿元专项再贷款和5000亿元再贷款、再贴现政策已于6月末顺利收官,1万亿元再贷款、再贴现政策截至9月末已落实超过80%。

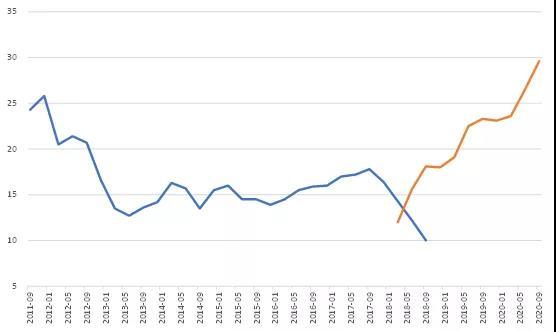

6月1日,央行联合多部门,创设普惠小微企业贷款延期支持工具和普惠小微企业信用贷款支持计划,定向对中小微企业提供金融支持,信用投放更加强调精准导向。从普惠小微贷款余额同比增速来看,9月末增速为29.6%,远远超出了历史最高水平。

图:普惠小微贷款余额同比增速

从再贷款和再贴现的科目变动来看,季度环比增加额,一般在200亿元左右。今年二季度,金融机构支小再贷款余额环比增加2510亿元,支农再贷款环比增加588亿元。今年三季度,金融机构支小再贷款余额环比增加1794亿元,支农再贷款环比增加412亿元,均明显超出历史同期水平。

图:再贷款和再贴现:季度环比,亿元

二、流动性合理充裕,同业存单存在结构性压力

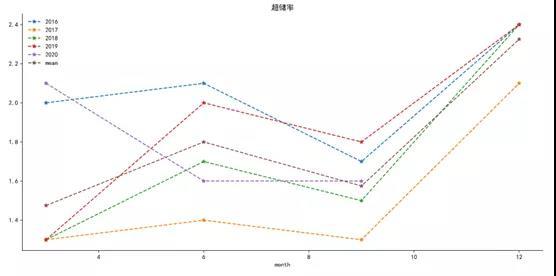

三季度货币政策报告,披露9月末金融机构超额准备金率为1.6%,比上年同期低0.2个百分点,跟6月末持平。从季节性上看,过去四年,9月末的超储率平均值为1.56%,因此今年9月末的超储率与季节性基本持平,并没有明显偏低。

图:超储率的季节性

从银行间的流动性来看,银行间短期流动性比较稳定,DR007基本上围绕公开市场7天操作利率的2.2%上下波动,但是R007的利率显著偏高,显示非银流动性比较紧张。

图:银行间短期和中长期资金利差

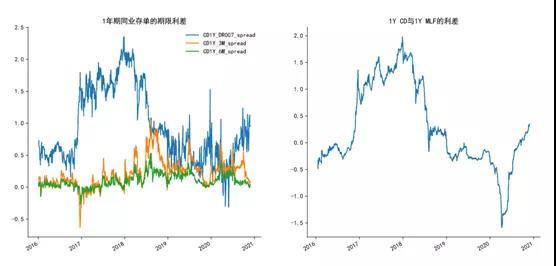

另外从1年期同业存单与DR007和短期限同业存单的利差来看,与DR007的利差达到了比较高的水平,因此我们认为,从超储率和DR007的走势来看,货币政策正在逐步回归正常化,但是并没有继续收紧的迹象。同业存单的走势,尤其是长期限同业存单收益率的持续走升,可能与压降结构性存款有关。

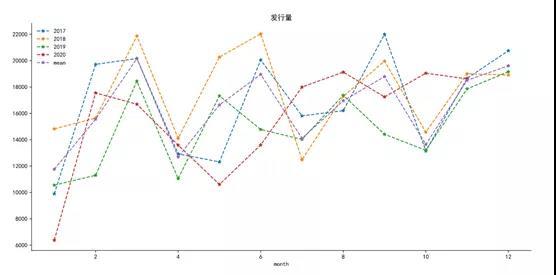

从同业存单的发行量上看,今年10月份同业存单发行规模1.9万亿,过去三年的均值为1.36万亿,近期同业存单的发行规模明显超出历史同期。

图:同业存单发行量的季节性(亿元)

三、对近期人民币汇率升值表示认可

在货政报告专栏3《走向更加市场化的人民币汇率形成机制》中,对近期人民币汇率的走势做了简要分析:“近期人民币有所升值,主要是我国经济基本面良好的体现,我国率先控制了疫情,率先实现复工复产和经济恢复正增长,出口增长较快,境外主体持续增持人民币资产。总的来看,人民币仍是双向浮动的。”

今年人民币汇率的大幅、快速升值,是多种因素共同作用的。第一,今年海外疫情大范围爆发,但是海外经济体比如欧美都采取了大规模的货币和财政政策刺激,因此欧美的经济表现虽然很差,但是居民现金流和购买力并没有明显减弱。第二,海外经济的停工,叠加中国的供应链完备,且恢复速度较快,使得中国今年的出口份额明显提升,按照2020年1-7月数据测算,中国出口占全球份额约为15.5%,较2019年的13.3%有显著提高。因此今年疫情后,中国的出口修复速度很快,而且出口增速已经超过了疫情前。

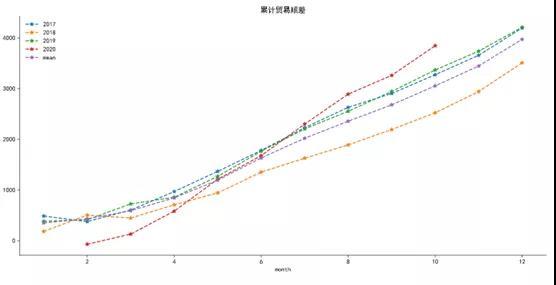

第三,今年原油价格低迷,原油进口是进口重点商品中,同比表现最差的,因此出口表现优异,而原油拖累整体进口,今年的商品贸易顺差,明显超出历史同期。今年1-10月,商品贸易顺差累计值为3845亿美元,明显超出了过去三年的均值3054亿美元。

图:商品贸易顺差累计值的季节性(亿美元)

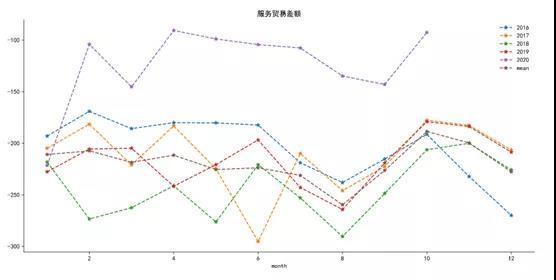

另一方面,往年中国的服务贸易一般会录得大额逆差,但是今年受到全球疫情的冲击,跨境的旅游、购物、留学都明显下降,从而极大的收窄了中国的服务贸易逆差。以今年10月为例,10月服务贸易逆差为-92.5亿美元,过去四年的均值为-188.5亿美元。

图:服务贸易逆差的月度季节性(亿美元)

因此商品贸易顺差创新高,而服务贸易逆差又明显收窄,因此今年的经常项目顺差表现很好,表现出来的就是境内美元流动性宽松,美元兑人民币掉期点创新高。这是今年人民币升值的基本面基础。

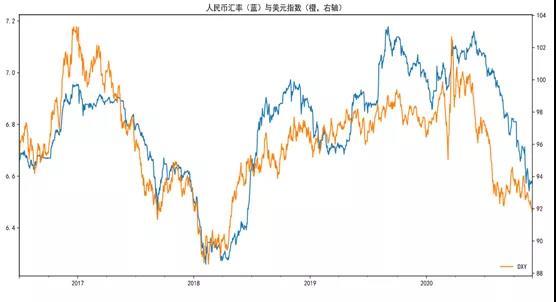

另一个原因在于美元指数,今年疫情爆发后,美联储快速、大幅降息,美欧的息差快速收窄,驱动美元快速贬值。而自2015年“811”汇改之后,人民币汇率与美元指数形成了密切的相关性。因此美元的快速回落,在某种程度上也带动了人民币的“被动”升值。

图:人民币汇率与美元指数

目前人民币汇率已经进入了一个比较均衡的水平,预计下一阶段波动性会下降。

四、对货币政策不宜过于悲观

在下一阶段主要政策思路中,提到“既保持流动性合理充裕,不让市场缺钱,又坚决不搞“大水漫灌”,不让市场的钱溢出来。”在前文的分析中,我们提到9月末的超储率为1.6%,与季节性基本持平,并没有明显偏低,从银行间短端流动性DR007来看,也是围绕政策利率波动。目前非银流动性紧张,以及银行缺乏中长期资金,主要是结构性因素。

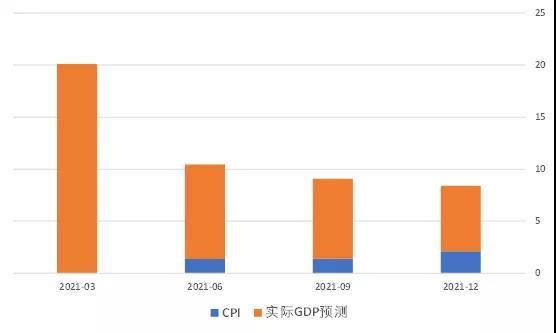

另外提到“保持广义货币供应量和社会融资规模增速同反映潜在产出的名义国内生产总值增速基本匹配,支持经济向潜在产出回归。”其中一个信号是目前还没有达到潜在产出水平,而“广义货币供应量和社会融资规模增速同名义国内生产总值增速基本匹配”,可以理解成维持宏观杠杆率基本稳定的另一种说法。

由于今年的基数效应,明年上半年的实际经济增速比较高,下半年经济增速虽然回落,但是通胀水平又会抬升,共同支撑名义GDP增速在较高水平。初步测算明年一、二、三、四季度的名义GDP增速分别为19.7%、10.3%、8.9%、8.2%。这也就意味着广义货币供应量增速不会回落太快。

图:名义GDP增速测算

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号