阅读:0

听报道

内容提要

四季度例会通稿,延续了中央经济工作会议的精神。对经济形势的表述延续了中央经济工作会议的“谨慎乐观”的表述,对货币政策季调延续了“稳字当头、不急转弯”的基调,呈现了务实和负责任的态度。

关于贷款利率和实体经济融资成本方面,四季度例会的措辞是“巩固贷款实际利率水平下降成果,促进企业综合融资成本稳中有降。”OMO和MLF操作中标利率已经超过半年没有调整,基于改革后的LPR定价机制,LPR和贷款利率也基本上不会调整。从趋势上看,贷款利率的下行基本上接近尾声,贷款利率下行对信用扩张的驱动作用基本见顶。

关于利率汇率方面,四季度例会通稿,强调“引导企业和金融机构坚持“风险中性”理念。”今年在经常项目顺差创新高,以及美元指数大幅走弱的带动下,人民币汇率升值幅度较大。强调“风险中性”理念,可以更好的帮助外贸企业规避汇率波动风险。

央行近期投放14天逆回购,呵护跨年资金面。但是如果看7天OMO的操作的话,近期7天OMO操作的规模并不大。货币政策操作的重心是稳,但是并没有明显转松的迹象,随着跨年平稳度过,短端资金面可能会出现边际收紧,市场利率向政策利率回归,既不过高、也不过低。

中国人民银行货币政策委员会2020年第四季度例会于12月25日在北京召开。笔者学习后,认为要点如下:

一、对经济形势和货币政策的表述延续了中央经济工作会议的精神

跟第三季度例会的通稿相比,关于经济形势和疫情防控方面,四季度例会通稿,增加的表述是“国内经济内生动力增强,但也面临疫情等不稳定不确定因素冲击。”

关于货币政策基调方面,四季度例会增加的表述是“稳健的货币政策要灵活精准、合理适度,保持货币政策的连续性、稳定性、可持续性,把握好政策时度效,保持对经济恢复的必要支持力度。”

关于下一阶段货币政策思路方面,四季度例会增加的表述是“稳字当头,不急转弯,立足新发展阶段,贯彻新发展理念,构建新发展格局,以推动高质量发展为主题,以深化供给侧结构性改革为主线,坚持扩大内需战略,巩固拓展疫情防控和经济社会发展成果。”

今年疫情后的经济修复,呈现出明显的不对称性:受益于海外经济体大规模的货币财政刺激,以及全球产业链的停工,中国的出口增速明显超过了疫情前水平,且全球出口份额也有显著提升;受益于较低的贷款利率,居民中长期贷款有较好增长,带动了房地产销售和投资,房地产投资是固定资产投资中修复速度最快、修复水平最高的;受益于去年的低基数,汽车消费回升较好,带动汽车产业链的修复等。

但是展望2021年经济形势,又有隐忧:中国出口增速与海外经济体的政策刺激力度,以及全球产业链的恢复进度密切相关,出口高增长的持续性有待观察;地方政府隐性债务仍然较重,影响基建投资托底的能力;疫情对就业,尤其是服务业就业冲击较大,大部分中低收入人群的就业、收入和收入预期恢复较慢,影响整体消费能力的回升;参考次贷危机后的经验,目前虽然汽车消费回升较快,但是接近顶部,预计明年一季度汽车消费将开始回落;今年信用投放较多,宏观杠杆率上升较快,随着宽信用政策的逐步退出,明年违约事件可能将上升;在海外疫情尚未明显好转的情况下,近期多个地区又出现境外输入型病例所引发的本土关联病例,影响国内经济尤其是服务业的恢复进度。

因此第四季度货币政策例会,对经济形势的表述延续了中央经济工作会议的“谨慎乐观”的表述,对货币政策季调延续了“稳字当头、不急转弯”的基调,呈现了务实和负责任的态度。

二、贷款利率基本触底,信用扩张基本见顶

关于贷款利率和实体经济融资成本方面,三季度例会的措辞是“继续释放改革促进降低贷款利率的潜力,综合施策推动综合融资成本明显下降。”四季度例会的措辞是“继续释放改革促进降低贷款利率的潜力,巩固贷款实际利率水平下降成果,促进企业综合融资成本稳中有降。”

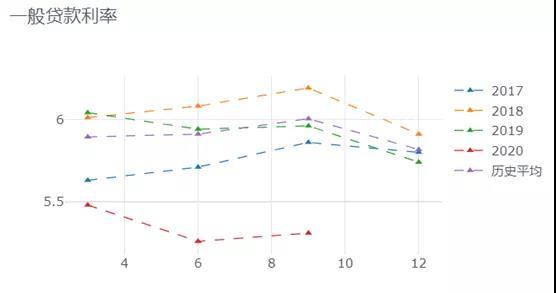

从字面意思来看,四季度例会表述“巩固贷款实际利率水平下降成果”,意味着目前的贷款实际利率,基本上达到了合意水平。在存量浮动利率贷款定价基准转换顺利完成,以及多次下调LPR定价的助力下,今年9月末,一般贷款利率录得5.31%,较过去三年的均值低70bp,且明显低于历史同期。

OMO和MLF操作中标利率已经超过半年没有调整,基于改革后的LPR定价机制,LPR和贷款利率也基本上不会调整。从趋势上看,贷款利率的下行基本上接近尾声,贷款利率下行对信用扩张的驱动作用基本见顶。

三、人民币汇率强调“风险中性”理念

关于利率汇率方面,四季度例会通稿,表述是“深化利率汇率市场化改革,健全市场化利率形成和传导机制,引导企业和金融机构坚持“风险中性”理念,稳定市场预期,保持人民币汇率在合理均衡水平上的基本稳定。”

在市场实际走势中,人民币汇率往往与美元指数有比较密切的关系。今年人民币汇率升值幅度较大,一个原因是今年出口表现很强势,而原油油价较低,原油进口负增长,整体贸易顺差明显好于往年,而全球疫情持续,跨境人员流动极大减少,服务贸易逆差大幅收窄。因此今年的经常项目顺差表现很好。

另一个原因是,美元指数的大幅走弱。美元指数的走弱大概可以分为两个阶段,第一个阶段是从4月份至9月份,美元指数由100左右回落至92左右,主要驱动力是美国疫情爆发后,美联储大幅降息,美欧息差收窄;第二个阶段是10月份至今,美元指数由94左右走弱至90左右,主要驱动力是通胀预期升温。

从上图可以看到,美元再次走弱后,人民币汇率与美元指数出现了短暂背离。强调“风险中性”理念,可以更好的帮助外贸企业规避汇率波动风险。

四、央行呵护跨年资金面,资金面“稳”而非“松”

央行于12月21日开始投放14天逆回购,呵护跨年资金面。从月度均值上看,DR007的12月均值录得1.94%,明显低于11月,明显低于历史同期,略低于今年6月份水平。R007的12月均值录得2.28%,也基本上回到7月份水平。

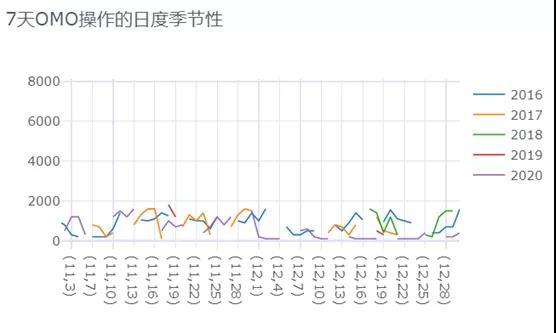

但是如果看7天OMO的操作的话,近期7天OMO操作的规模并不大,12月截至目前,7天OMO的净投放量为-4100亿,远远低于历史同期。而呵护跨年的14天OMO,12月截至目前,14天OMO的净投放量为3500亿,高于过去三年的均值1767亿。

笔者认为,近期央行货币政策操作的重心是稳,一方面呵护跨年资金面,一方面呵护中长端资金成本,比如1年期同业存单,缓解金融机构的同业负债压力。但是并没有明显转松的迹象,随着跨年平稳度过,短端资金面可能会出现边际收紧,市场利率向政策利率回归,既不过高、也不过低。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号