阅读:0

听报道

内容提要

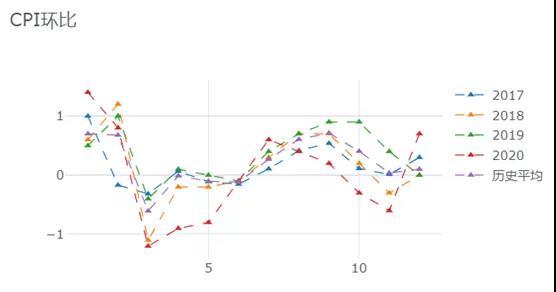

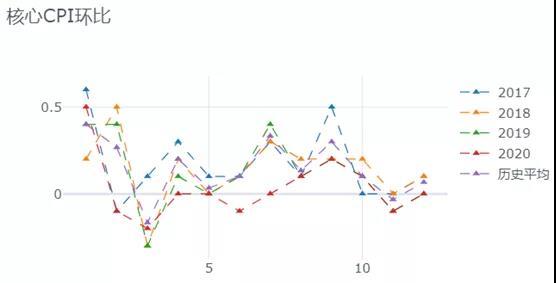

12月CPI环比录得0.7%,为过去几年的最高值,且明显超出同期的历史均值0.1%。从CPI的八大一级分项的环比表现来看,主要提振项是食品烟酒和交通通信,背后因素是猪肉和汽油。服务消费转弱,旅游分项自10月回升后重回低迷,显示疫情仍然对服务业有负面影响。

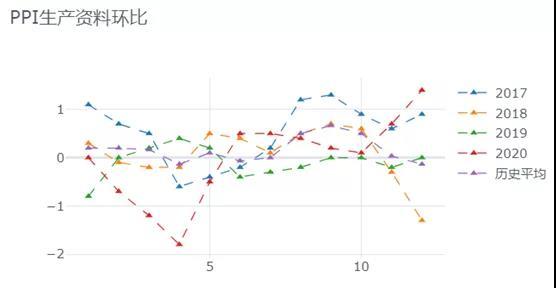

12月PPI环比1.1%,明显高于历史均值的-0.07%。其中,生产资料PPI环比1.4%,明显超出历史同期水平。工业品价格全面上涨,但是外生因素居多,包括天气因素、出口和产业链摩擦等。从1月的工业品高频价格来看,工业品价格仍然强势,但是势能放缓。

从资金利率上看,1月的资金面较为宽松。以11月30日为起点,整体收益率曲线,呈现出比较明显的陡峭化下行。预计MLF的市场需求不太强,1月份MLF大概率净回笼。

从基本面上看,12月制造业PMI录得51.9,过去三年的历史均值为50.4,12月制造业PMI高出历史均值1.5个百分点,12月PMI仍然偏强。目前基本面不支持利率的持续大幅下行,近期市场走势更多是资金面宽松带来的反弹而不是反转。交易策略上可以考虑中短期限的杠杆交易策略。

中国12月CPI同比涨0.2%,预期涨0.1%,前值降0.5%。中国12月PPI同比降0.4%,预期降0.7%,前值降1.5%。

一、猪肉和汽油推动CPI上行,服务消费转弱

12月CPI环比录得0.7%,为过去几年的最高值,且明显超出同期的历史均值0.1%。

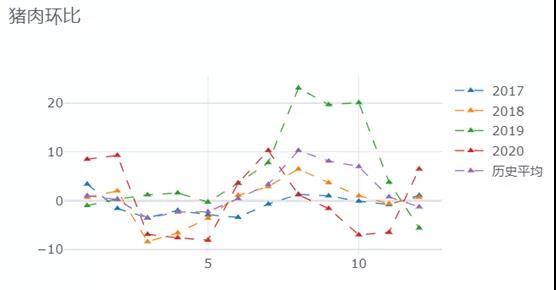

从CPI的八大一级分项的环比表现来看,主要提振项是食品烟酒和交通通信。其中,食品烟酒12月环比录得2%,历史均值为0.47%,其中主因是猪肉价格大幅回升,12月猪肉环比6.5%,历史均值为-1.3%。猪肉价格回升,原因可能在于,近期国内部分地区的疫情有所抬头,其中冷链是一个重要的传染源,可能对猪肉的进口、储存和运输带来负面影响。有些类似于2020年的1、2月,同样是疫情爆发后的供给冲击。

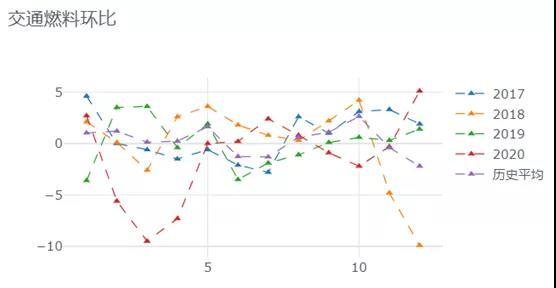

交通通信12月环比录得0.9%,历史均值为-0.4%,其中主因是交通燃料价格大幅回升,12月交通燃料环比5.1%,历史均值为-2.2%。而交通燃料价格的回升,主因是原油价格的回暖,随着疫苗的开始接种,以及全球经济的逐步修复,原油价格正在快速修复。

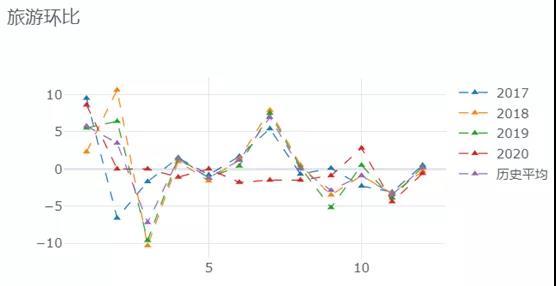

其他分项中,衣着分项12月环比0%,历史均值为0%;居住分项12月环比0.1%,历史均值为0.1%,其中房租仍然偏弱;教育文娱分项12月环比-0.1%,历史均值为0.03%,其中,从旅游分项看,12月旅游分项环比-0.6%,历史均值0.17%。旅游分项自10月回升后重回低迷,显示疫情仍然对服务业有负面影响。

二、原油价格快速修复,工业品价格全面上涨

12月PPI环比1.1%,明显高于历史均值的-0.07%。其中,生产资料PPI环比1.4%,明显超出历史同期水平。

从主要工业品价格上看,煤炭开采12月环比3.5%,明显高于历史均值的-0.4%,石油开采12月环比7.9%,好于历史均值的-1.8%,石油加工12月录得5.3%,明显好于历史均值的-1.3%,再结合CPI中的交通工具用燃料明显好于历史均值,原油对价格的影响由拖累作用转向提振。

其他工业品方面,化学制品12月环比2.3%,明显高于历史均值的-0.4%,黑色冶炼12月环比3.3%,好于历史均值的-0.2%,有色冶炼12月环比3.9%,好于历史均值的-0.8%。

三、核心通胀仍然偏弱,PPI有望转正

从就业数据上看,11月城镇新增就业90万人,与历史平均的89万人基本持平,就业恢复并没有明显加速,可能与近期疫情反复有关。从剔除了食品和能源价格的核心CPI来看,12月环比0%,仍然低于历史平均的0.07%,核心通胀仍然偏弱。

而货币投放对PPI有一定的领先性。从M1增速与PPI的历史走势来看,M1增速对PPI,有8个月左右的领先性。从M1的领先性来看,PPI同比在2021年有望继续回升,并即将转正。

图:PPI与M1增速

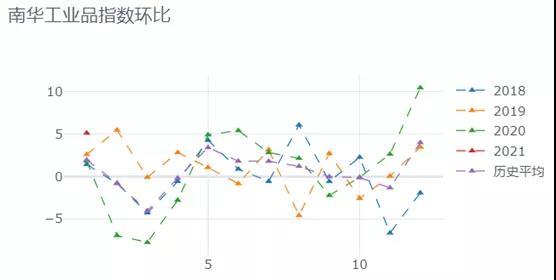

2021年1月高频数据显示,工业品价格仍然强势,但势能略有放缓。截至目前,南华工业品价格指数,1月环比录得5.1%,历史均值为1.9%,1月工业品价格仍然强势。其中,原油、焦煤、焦炭、期铜、螺纹钢、玻璃高于季节性;动力煤、期铝、铁矿石、混凝土弱于季节性。

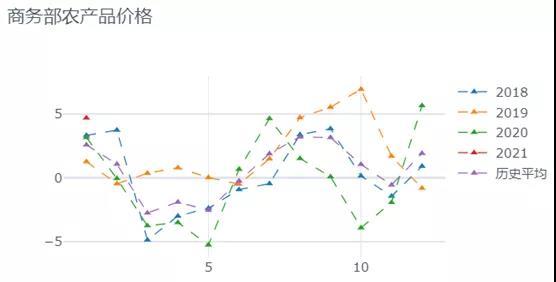

另外我们注意到,1月高频价格上看,农产品价格仍然偏强。比如商务部农产品价格1月环比4.7%,历史均值为2.6%。

四、资金利率宽松,曲线维持陡峭

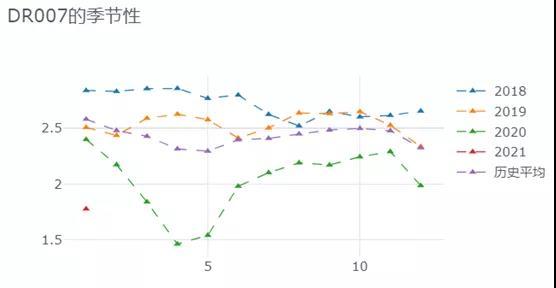

从资金利率上看,1月的资金面明显较为宽松,1月截至目前DR007的月度均值1.78%,略低于2020年3月水平,较历史平均水平低80bp,较2020年12月低21bp。

我们以11月30日为起点,观察不同期限的国债收益率的走势,可以看到整体收益率曲线,呈现出比较明显的陡峭化下行。11月30日至1月8日,1年期国债收益率下行47bp,5年期下行12bp,10年期下行10bp。

图:1年期、5年期、10年期国债收益率

1月15日将有3000亿MLF到期,目前1年期AAA银行同业存单的二级估值在2.74%,较MLF操作中标利率低21bp,预计MLF的市场需求不太强,1月份MLF大概率净回笼。

从基本面上看,12月制造业PMI录得51.9,过去三年的历史均值为50.4,12月制造业PMI高出历史均值1.5个百分点,12月PMI仍然偏强。目前基本面不支持利率的持续大幅下行,近期市场走势更多是资金面宽松带来的反弹而不是反转。

交易策略上可以考虑中短期限的杠杆交易策略。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号