阅读:0

听报道

内容提要

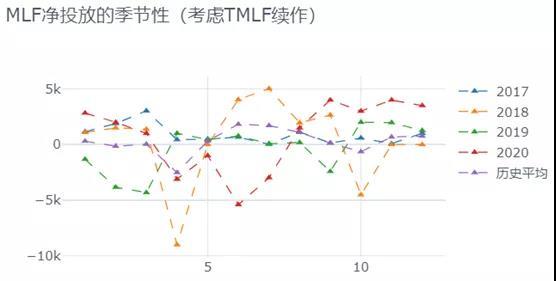

1月15日,央行公告开展5000亿元中期借贷便利(MLF)操作,含对1月份到期的MLF和TMLF续做,合计净回笼405亿。这是自2020年8月以来,MLF净投放连续5个月超出季节性后,首次低于季节性。

净回笼的主因可能是银行的需求并不太强,目前1年期AAA级同业存单的二级收益率收在2.74%附近,较MLF操作利率低21bp,银行通过MLF工具主动获取资金的动力不足。

元旦后资金面较为宽松的原因可能是多方面,包括2020年11月永煤违约后的MLF净投放,客盘结汇的扰动以及政府债券净发行的减少等。

从2021年春节流动性管理的可选工具来看,考虑到当前的流动性并不紧张,全面降准的可能性不大,预计可能采用普惠金融定向降准+14天逆回购+MLF提前超量续做的组合。

近期货币市场资金较为宽松,是多种因素的结果,并非是央行主动为之。如果市场利率显著低于政策利率,也不利于金融风险的管控和宏观杠杆率的稳定,后续维持在政策利率附近或者略低,比较合意。

1月15日,央行公告开展5000亿元中期借贷便利(MLF)操作(含对1月15日MLF到期和1月25日TMLF到期的续做)。其中1月15日MLF到期3000亿,1月25日TMLF到期2405亿,因此1月份考虑了MLF和TMLF,合计净回笼405亿。

一、1月份MLF操作小幅净回笼

如果将MLF和TMLF合并计算,1月份净回笼405亿,历史同期均值为净投放305亿。这是自2020年8月以来,MLF净投放连续5个月超出季节性后,首次低于季节性。

笔者认为,主因可能是银行的需求并不太强,目前1年期AAA级同业存单的二级收益率收在2.74%附近,较MLF操作利率低21bp,银行通过MLF工具主动获取资金的动力不足。

另外,随着TMLF和MLF的操作中标利率收敛,TMLF工具到期后可能逐步被MLF替代。

二、近期资金面较为宽松的原因猜测

元旦节后,货币市场资金面呈现出较为宽松的局面。1月份截至目前,DR001月均值为1.07%,历史均值为2.18%;DR007月均值为1.84%,历史均值为2.58%;R007月均值为1.99%,历史均值为2.83%。

但是另一方面,央行公开市场呈现大额净回笼。1月份截至目前,央行公开市场净回笼5460亿,历史均值为净回笼1933亿。笔者认为,目前资金面较为宽松的原因,可能有以下几点:

1、“永煤”违约后的MLF净投放。 11月上旬,“永煤”突然违约,超出市场预期。信用债发行受到负面影响,11月和12月企业债券净融资明显低于历史同期。为了呵护债券市场稳定,11月MLF净投放4000亿,12月MLF净投放3500亿,均超出历史同期。

2、结汇操作带来的资金面扰动。 2020年中国出口份额提升,出口增速表现亮眼,叠加油价下跌减少原油进口金额,以及人员跨境流动减少,带来服务贸易逆差收窄,2020年整体的经常项目顺差,明显高于历史同期。

从外汇储备的数据来看,11月外汇储备增加505亿美元,12月外汇储备增加380亿美元,但是笔者认为,外汇储备的变动,主要与非美货币的汇率变动,以及持有资产的估值波动有关。11月央行外汇占款净增加59亿元,12月外汇占款数据尚未公布,笔者没有观察到央行明显参与外汇市场的信号。

但是另一方面,由于不同银行所持有的超额准备金规模并不相同,因此客盘在银行结汇,可以起到超额准备金在不同银行间再分配的效果,仍然对资金面有一定的扰动。从外汇市场银行间交易额上看,11月银行间外汇即期交易较为活跃。

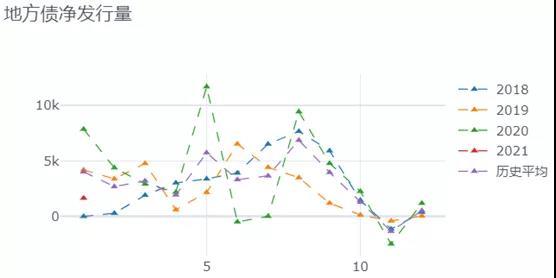

3、政府债券净融资较少。 从国债来看,1月份国债到期量6419亿,迄今为止净发行-1179亿。今年还没有提前下达新增地方政府债务限额,迄今为止地方政府债券净发行1648亿,而2020年1月份地方政府债券净发行7851亿。

4、宽信用边际退出,对超储消耗放缓。 随着疫苗的接种和经济的持续修复,宽信用政策逐步退出,信用扩张速度边际放缓。元旦节前发布的《房地产贷款集中度管理制度》即是一例,信用扩张放缓,派生存款放缓,对超储消耗放缓。

三、2021年春节流动性管理的可选工具

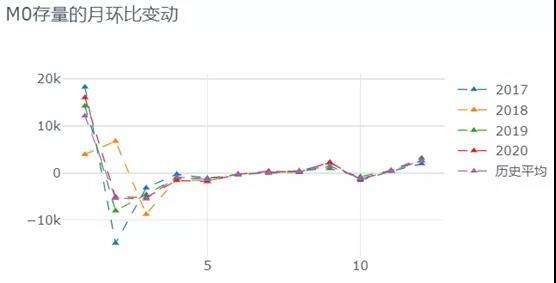

从历史经验上看,春节前后,往往会出现对现金需求的大幅变化,主要原因在于,企业集中发放奖金、春节前结算工资、以及居民发放红包等。从M0的月度变动上看,2020年1月M0新增1.6万亿。但是当春节过后,这部分现金需求又会回笼,2020年2月M0净减少5062亿,2020年3月MO净减少5165亿。

因此春节前后,对流动性的需求,具备体量大、期限短的特点,一般会做特殊安排。从过去几年的经验来看,一般会采取如下工具:

2018年:春节是2月16日,主要采用的工具是临时准备金动用安排(CRA)。根据这一安排,在现金投放中占比较高的全国性商业银行在春节期间存在临时流动性缺口时,可临时使用不超过两个百分点的法定存款准备金,使用期限为30天。简单来说,可以理解成一个可以透支法定准备金账号的临时权限。

2019年:春节是2月5日,主要是年初降准。2019年1月4日,央行宣布降低准备金率1个百分点,在1月15日和1月25日,分两次实施。

2020年:春节是1月25日,主要是年初降准+14天公开市场操作。2020年1月1日,央行宣布降低准备金率0.5个百分点,在1月6日实施。另外,央行在春节前持续投放14天逆回购,2020年1月,合计投放14天逆回购1.18万亿。

从今年的实际情况来看,考虑到当前的流动性并不紧张,全面降准的可能性不大,预计可能采用普惠金融定向降准+14天逆回购+MLF提前超量续做的组合。

笔者认为,近期货币市场资金较为宽松,是多种因素的结果,并非是央行主动为之。如果市场利率显著低于政策利率,也不利于金融风险的管控和宏观杠杆率的稳定,后续维持在政策利率附近或者略低,比较合意。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号