阅读:0

听报道

一、本轮大宗商品价格上涨的两个特点

大宗商品价格快速上涨,是过去一段时间市场一直关注的问题。新冠疫情对大宗商品价格带来短期冲击后,价格又迅速反弹。目前来看,本轮大宗商品价格上涨,呈现出以下两个特点:

1、大宗商品价格上涨有明显的结构性,以金属为主。 如果以2020年1月2日为基期,截至2021年7月9日,工业品涨幅33%,农产品涨幅15%,金属涨幅71%,能化涨幅8%,贵金属涨幅11%。其中,铁矿石涨幅170%。

图:南华指数的变动

近期IMF的一篇文献,从四个角度解释了金属类价格快速上涨的原因。从需求端来看,疫情后耐用品消费的大幅反弹,带动制造业及相关原材料的需求。从供给端来看,上游矿山、港口、航运、出入境检疫等,都推高了成本。从需求结构来看,绿色经济转型增加全球经济的“金属密度”。从交易层面看,金属类商品的易储存性,加剧了金属价格的投机属性。

从后期展望来看,需求端和供给端的因素将逐步减退,绿色经济转型的进展,可能是影响金属价格的中长期因素。

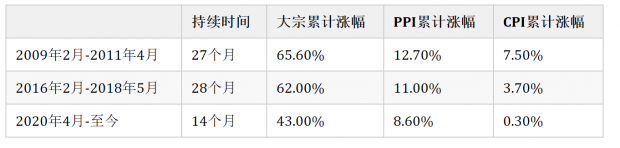

2、大宗商品价格向中下游的传导效应弱。 从历史上的几次大宗商品价格上涨对比来看,本轮大宗商品价格上涨,对中下游CPI的传导效应明显偏弱。

图:大宗商品价格向中下游的传导

注:大宗累计涨幅使用南华综合指数的月均值计算

从数据来看,本轮CPI与PPI的走势背离,猪肉价格是主要因素。猪肉价格有基数和供给的原因,不过从需求端看,也反映出居民的收入和消费能力略疲弱,尤其是中低收入人群。

图:CPI与PPI之差与猪肉价格

二、下半年通胀驱动力由铜铁向猪油转换

下半年需求结构变化,带动通胀驱动力由铜铁转换为猪油。猪油对CPI的传导更直接,但是整体预计仍然低于目标水平。

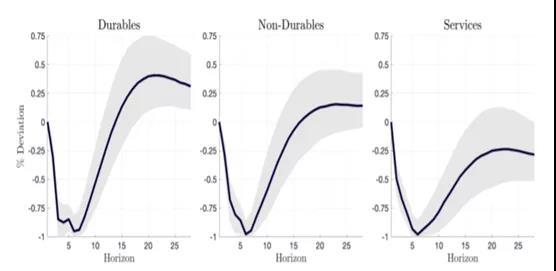

1、下半年需求结构由耐用品向服务转换。 2月份,MIT和芝加哥大学的两位教授,合写了一篇论文《Demand Composition and the Strength of Recoveries》。论文认为,衰退带来的耐用品需求的下滑,并没有消失,而是向后推迟,并在冲击过后形成强劲的需求回补。

图:危机后的pent-up效应

美联储近期发布的一篇文章《Why Has Durable Goods Spending Been So Strong during the COVID-19 Pandemic?》中提到,疫情后美国耐用品消费由两个因素推动,其一是疫情隔离等,使得部分服务消费转向商品消费,其二是大规模财政救助带来的收入增长。模型显示,两者的作用各占一半。

随着疫情的进一步好转,预计耐用品消费反弹见顶开始回落,服务消费继续回升。耐用品消费对金属价格的拉动作用减弱,而服务消费中的出行、运输对原油及下游产业链的拉动作用更强。

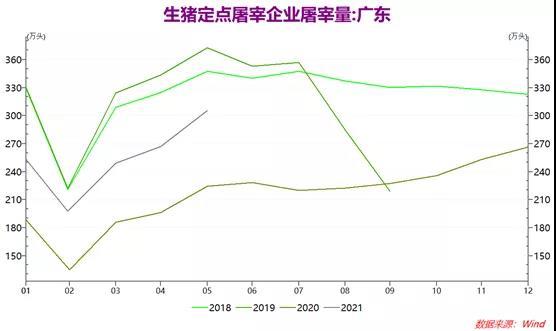

从国内来看,从就业到收入再到消费,虽然有时滞性,但是预计下半年的传导效果好于上半年。从生猪屠宰量看,近期猪肉消费修复速度有所加快。

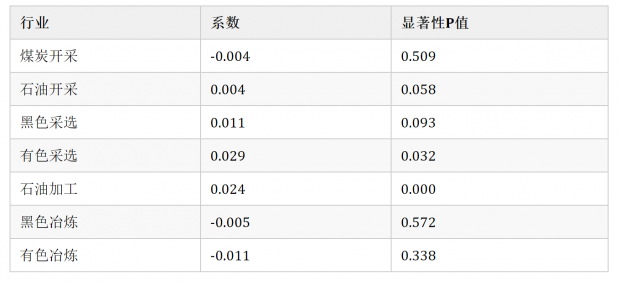

2、油价向PPI和CPI的传导更直接。 我们用控制了残差自回归的回归模型,初步显示,从长周期来看,整体CPI对非食品CPI高度敏感。而在主要工业行业中,非食品CPI对石油开采和石油加工比较敏感,其次是有色金属采选和黑色金属采选。因此当猪肉对CPI的压制作用逐步减弱后,油价对CPI的传导,比钢铁等更加直接。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号