阅读:0

听报道

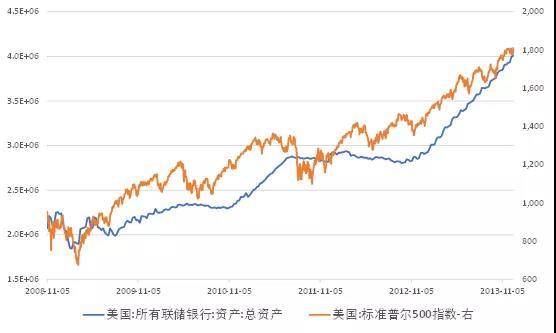

我们有时在看美股市场分析的时候,可能会看到这样一张图,内容是2008年11月-2013年12月,美联储三轮QE过程中,美联储资产负债表规模,与美股的走势对比。

从下图可以看到,随着美联储资产负债表规模的扩大,美股也在持续上涨,两者看起来有比较明显的正相关性。那么似乎也可以得到一个推论:即如果美联储缩表,可能会带来美股下跌,从而使得美联储投鼠忌器,不敢轻易退出宽松政策。

图:美联储总资产(蓝)、标普500(橙,右)

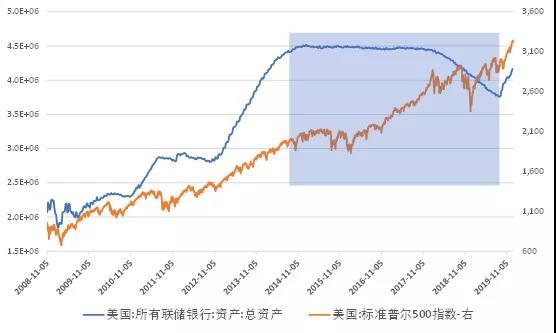

但是如果我们拉长一下时间线,就可以看到这个推论似是而非。因为自2014年10月QE结束,一直到2017年10月份开始缩表,美联储总资产规模是持平,或者下降的,但是在这段时期,美股仍然是整体上涨的。

图:美联储总资产(蓝)、标普500(橙,右)

其实,从直观来看,美联储总资产规模,和标普500指数,都是非平稳序列,而对于非平稳序列而言,直接做回归分析是不合适的,因为会产生“伪回归”问题。直觉观察相关性也是不可靠的。

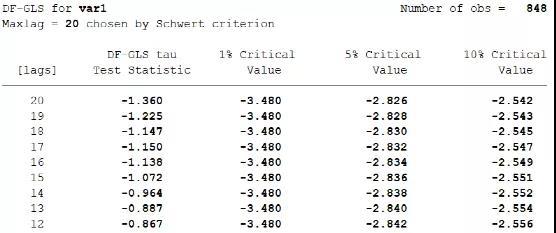

我们以标普500指数为例,从单位根检验结果可以看到,美股指数是非平稳序列。

对于两个非平稳序列的相关性分析,需要先做协整检验。协整的大概意思是,两个序列虽然是非平稳的,但是如果两个序列的回归残差是平稳的,那么意味着这两个序列,具有长期稳定的相关性。

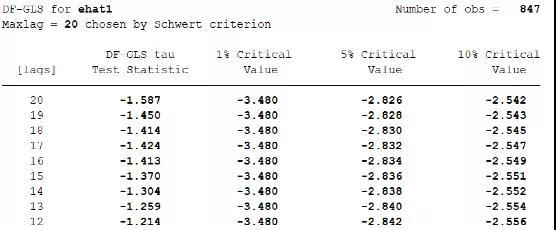

协整建议的第一种方法,是先对两个序列做回归,然后检验回归残差的平稳性。我们将标普500指数,对美联储总资产规模做回归,然后检验平稳性。

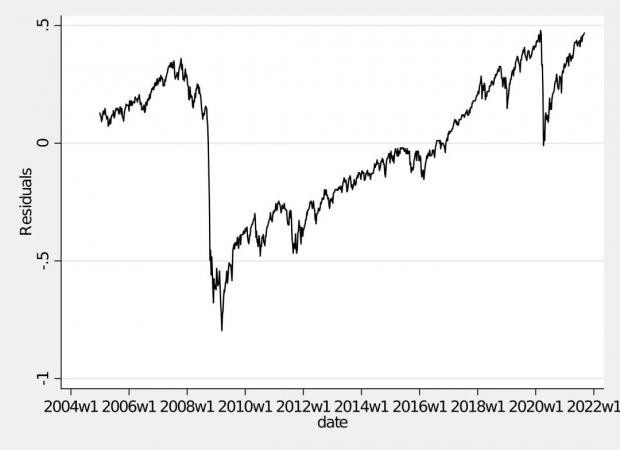

从检验结果可以看到,残差仍然是非平稳的。也就是说,标普500指数,与美联储总资产规模之间,没有长期稳定的相关性。这从下图的残差图中也可以看到。

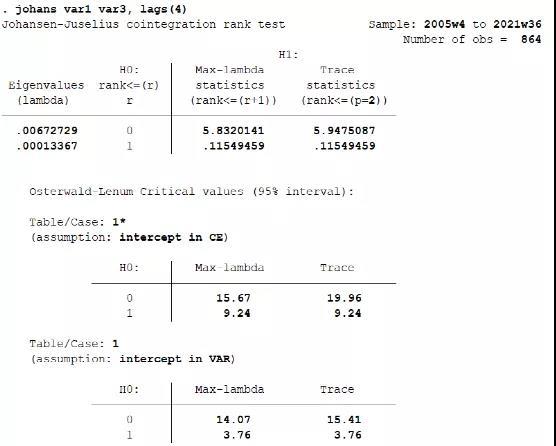

协整建议的第二种方法,是Johansen最大似然协整秩检验。从检验结果上可以看到,同样是不存在协整关系。

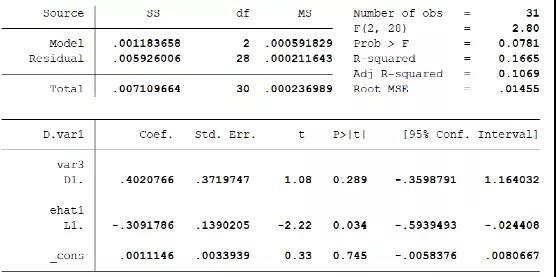

对于不存在协整关系的非平稳序列,回归分析是没有统计学意义的。比如我们以上一轮美联储Taper后的2013年5月-2013年12月为例,拟合误差修正模型(ECM),结果显示,美联储总资产规模的变动,对美股指数的相关性不显著。

从经验上也是容易理解的,美股市场是最发达的金融市场之一,其收益变化近似于白噪声,自然无法用美联储总资产这个单一指标来有效预测。这也提示我们,宏观数据之间,可能会有稳定的相关性,但是从宏观数据向金融市场落地的时候,需要谨慎,因为金融市场的短期走势往往是白噪声,难以通过低频的宏观数据来可靠预测。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号