随着经济转型升级,消费在国民经济中的重要性越来越高,汽车是居民第一大消费品,也是近期带动消费下行的主因,因此对汽车消费走势的研判,非常重要。但是遗憾的是,近期两个权威机构,发布的汽车消费数据,出现了明显背离。

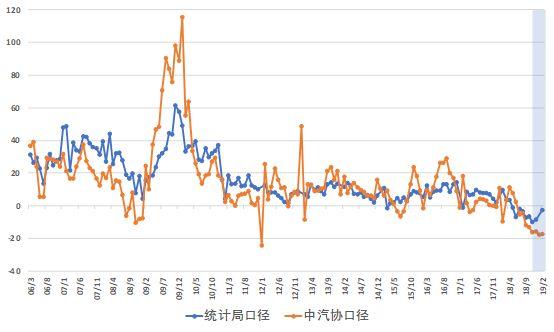

如下图阴影所示,根据今年的2月份数据,国家统计局发布的汽车类消费额为-2.8%,中国汽车工业协会发布的汽车销量为-17.35%,两者出现了明显背离。而且更重要的是,统计局口径的汽车消费,自2018年11月开始出现了三个月的反弹,而中汽协口径的数据,仍在继续下行。也就是说,两个口径的数据,不仅绝对水平有背离,而且趋势也不一致,值得我们深入研究。

图:汽车销售数据

当然,国家统计局,与中国汽车工业协会的数据,口径是不一致的。中汽协的数据来源,是由国内各汽车厂家上报,汽车厂家上报的汽车销量是开票数,是厂家卖给经销商的数字,也就是批发数。而国家统计局的数据口径,是企业(单位)通过交易售给个人、社会集团非生产、非经营用的实物商品金额。

因此我们认为,这两个数据口径,主要有四个差异:1、中汽协的数据是厂家卖给经销商,统计局的数据是经销商卖给消费者,背后有经销商库存的扰动;2、统计局的数据,不包含用作营运的车辆,比如租车公司等;3、中汽协是销售量,统计局是销售额,背后是车辆价格的干扰;4、中汽协是国内汽车厂家销售,统计局包含纯进口车辆的销售。

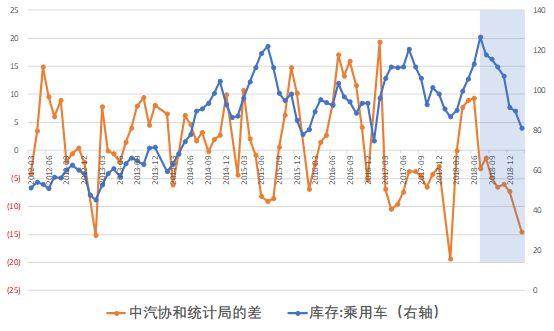

我们挨个因素来分析。首先来看第一项,经销商库存。我们来看下图的阴影区域,蓝色线表示的经销商库存,自2018年7月以来快速下滑,显示统计局所统计的经销商汽车销售中,包括了经销商库存下降的因素。

图:经销商库存(蓝)

第二项因素,营运车辆的扰动。这一项我们没有详细的数据,但是我们猜测,过去几年,一些互联网巨头涉足网约车行业,采取了重资产策略,即互联网巨头大量购入车辆,然后聘请司机来运营。但是去年下半年开始,互联网行业降温,巨头可能在收缩重资产的车辆自营策略。但是由于统计局不统计营运车辆,因此这种收缩,并没有在统计局的数据中体现出来。

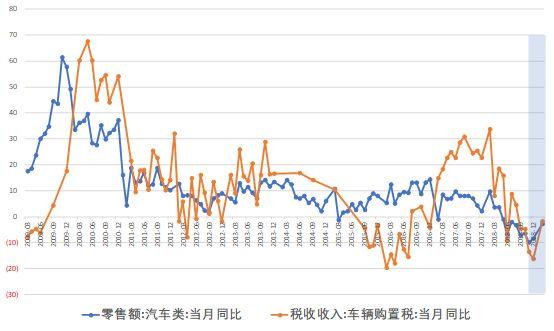

第三项因素,车辆价格的干扰。我们并不掌握车辆销售的具体价格,但是我们有另外一个数据可以互相印证,就是财政部发布的车辆购置税数据。车辆购置税的计税依据是购车的价格,税率是10%,与统计局的口径类似。从下图可以看到,今年1-2月,车辆购置税也出现了反弹,与统计局口径的汽车销售是一致的。

图:汽车销售和车辆购置税

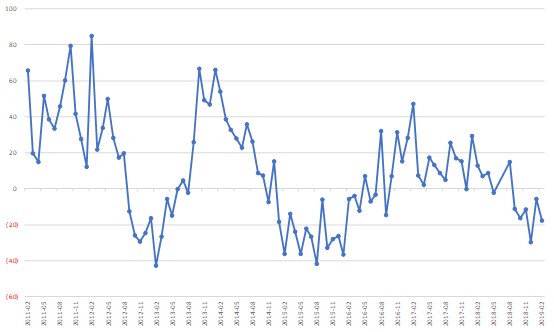

第四项因素,车辆进口的干扰。根据海关发布汽车进口金额同比,可以看到当前仍然处于车辆进口的下行期,近期并没有明显反弹的迹象。因此车辆进口的干扰作用,应该不明显。

图:汽车进口金额同比

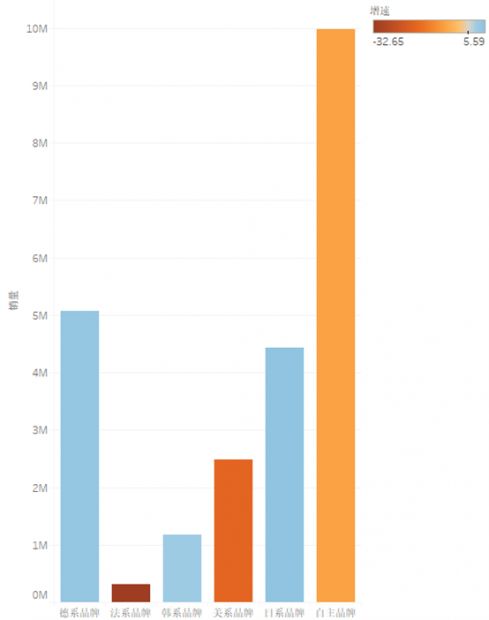

最后我们来看看,不同品牌的销量和增速。从下图可以看到,自主品牌的销量最大,但是却呈现负增长,2018年增速为-8.14%。德系和日系双强均是正增长,2018年增速分别为4.71%和5.59%。美系下滑严重,2018年增速为-18.48%。法系基本上已经退出中国市场。

图:2018年,不同品牌的销量(柱的高度)和增速(颜色,黄色是负增长,蓝色是正增长)

最后总结一下本文的主要思路:我们在近期的汽车销售数据中发现了背离,其中中汽协口径的数据很差,而且继续下行,统计局口径开始反弹。这两者的数据口径,有四处主要不同,因此我们分别从四个方面,对口径差异进行了推算。

可以得到这么几个故事:1、经销商零售端的销售,好于汽车厂家批发端的销售,源于经销商在去库存;2、汽车销售额的增长,好于汽车销量的增长,源于价格较高的日系、德系的销售不错,而价格较低的国产品牌销售不佳;3、用作营运的车辆销售,和进口车辆销售,对数据的干扰不明显。

因此汽车销售为我们勾勒了这样一个场景:在整体销售下行的大背景下,高品质、高价格的产品销售逆势上行,高低品质的产品开始分化。这也许是当前中国各行各业正在发生的变化的一个缩影吧。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号