阅读:0

听报道

当前中美贸易争端仍在持续。对于客盘来说,最关注的莫过于对汇率的影响。在讨论这个问题之前,我们先来看看,中国的贸易结构。

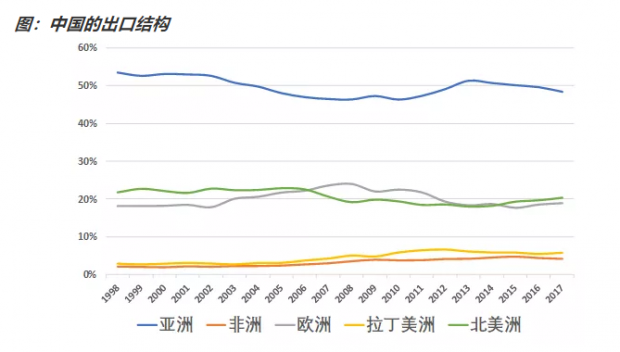

从中国的出口结构来看,虽然现在中美贸易争端是热点,但是我们的第一大出口去向,是亚洲,2017年占比48.4%。北美洲第二,占比20.4%。第三是欧洲,占比19%。拉丁美洲和非洲占比较低,分别为5.8%和4.2%。

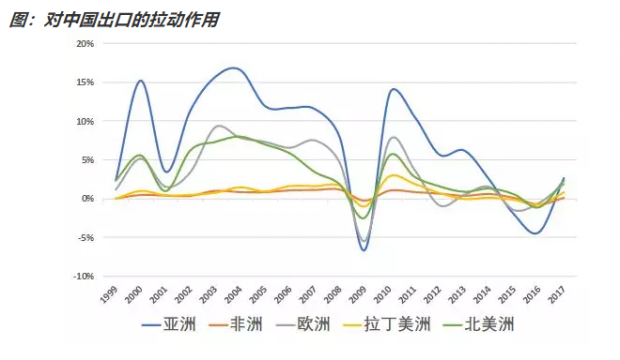

从对中国出口的拉动作用来看,各大洲的拉动作用的方向基本上一致,反映出全球贸易的联动性。但是波动最大的是对亚洲出口,其次是对北美洲和欧洲出口。

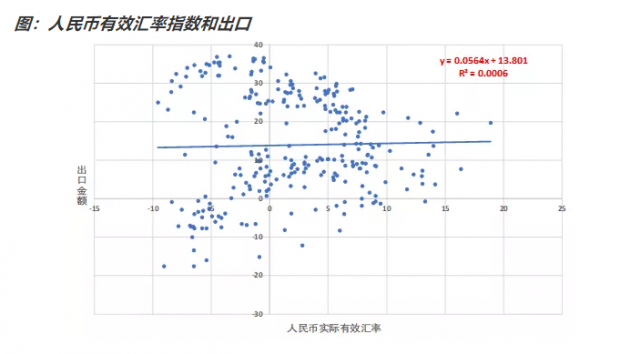

因此很多分析都指出,人民币对美元贬值,对促进中国的整体出口的作用不明显,原因就在于,美国并不是中国的最大出口去向。那么下一个问题,人民币对很多货币的整体汇率,也就是一篮子汇率指数,对中国的出口有没有影响呢?

我们做了一下出口金额和人民币实际有效汇率指数(REER)的散点图,可以看到,两者之间的关系不太密切。做线性回归拟合的R方为0.06%,相关性不显著。

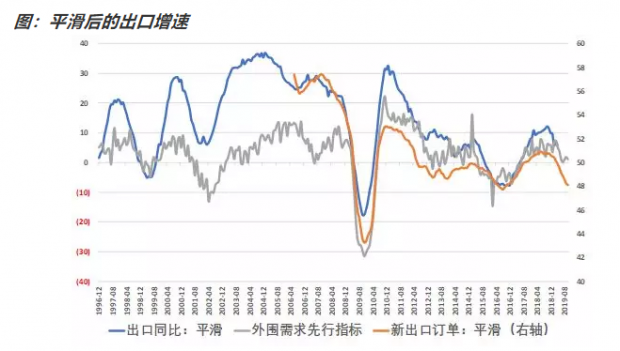

也就是说,从实际数据来看,无论是人民币兑美元汇率,还是人民币兑一篮子货币的汇率指数,对中国出口的影响作用都不明显。贬值理论上应该促进出口,为什么实际数据并没有得到验证?笔者猜测,原因之一,外部需求是影响出口的更重要因素,如下图所示,外围经济体的增长动能,和PMI中的新出口订单,对出口的指示作用更明显。原因之二,现在全球化深度融合,密切合作,单一国家的汇率对全球产业链的影响不明显。

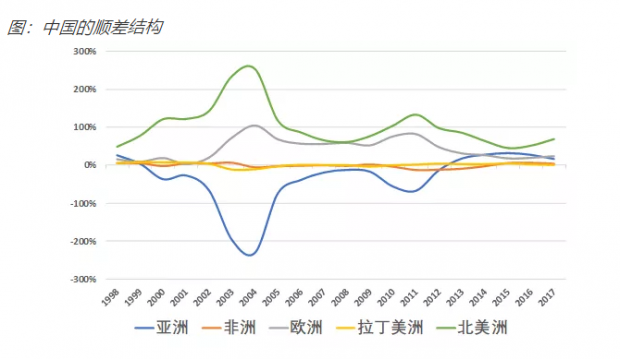

既然人民币兑美元汇率,与中国出口的关系并不明显,那么为什么我们非常关注对美元汇率呢?我们再来看看,中国的顺差结构。从下图可以看到,虽然我们的出口主要是对亚洲,但是我们的顺差主要来源于北美洲,2017年北美洲的顺差占比为68.3%。其次是欧洲,占比24.3%。亚洲排第三,占比15.8%。非洲和拉丁美洲占比,分别为4.5%和0.7%。

因此如果把中国看做一个公司,那么公司的营收来源主要是亚洲,而利润来源主要是北美洲。因此我们来看看,美元兑人民币汇率,与对美国的顺差之间的关系。

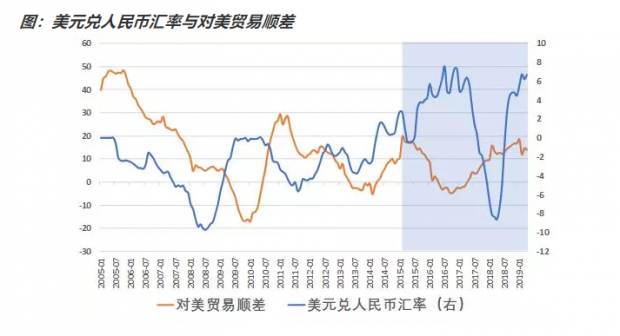

从下图可以看到,两者之间基本呈现出相反的变动关系。尤其是阴影所示,2015年人民币汇率更加市场化之后,当对美贸易顺差下降的时候,人民币兑美元就有贬值压力。

最终总结一下本文的分析。首先,我们通过观察实际数据后,发现无论是人民币兑美元汇率,还是人民币兑一篮子货币的汇率指数,对中国出口的影响作用都不明显。这就意味着,“官方希望通过贬值促进出口”这种说法是站不住脚的。

其次,由于中国的贸易顺差来源地主要是美国,因此当顺差萎缩时,通过贬值,使得同样的美元计价的顺差金额,可以兑换更多的人民币,这有助于提升出口企业的盈利状况。也就是说,人民币对美元贬值虽然无法提振出口,但是可以改善出口企业的利润。

因此总的来说,贬值更像是顺差萎缩后的结果,而非是提振出口的手段。那么在此基础上,该如何理解,近期热烈讨论的人民币要不要“破7”呢?如果美国进一步提高关税打击的力度,进而冲击我们的顺差的呢,那么人民币继续贬值,既符合历史规律,又能缓解出口企业的冲击,此时“破7”并非是不可触碰的禁区。

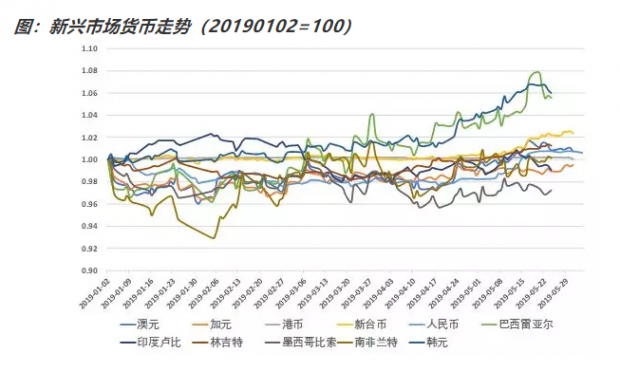

不过另一方面,我们要注意与其他货币的比较,避免引起其他国家的恐慌。从今年年初以来,几个新兴市场货币来看,贬值幅度最大的是韩元,贬值6%,其次是巴西雷亚尔,贬值5.6%。升值比较明显的是墨西哥比索。人民币今年先升后贬,目前跟年初基本持平,属于中规中矩。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号