阅读:0

听报道

美国财政部8月5日发布声明,列入汇率操纵国。美国财政部声明中,援引了1988年的《综合贸易和竞争法案》(The Omnibus Trade andCompetitiveness Act of 1988)的3004条款。

3004条(b)涉及双边谈判。指美国财政部与IMF一起评估,某国货币是否存在操纵汇率,来阻碍国际收支的调整,或者获得不公平竞争优势。当满足1、拥有大量的经常账户盈余;2、对美的双边贸易顺差很大,即可认定为货币操纵,美国财政部即开启谈判。

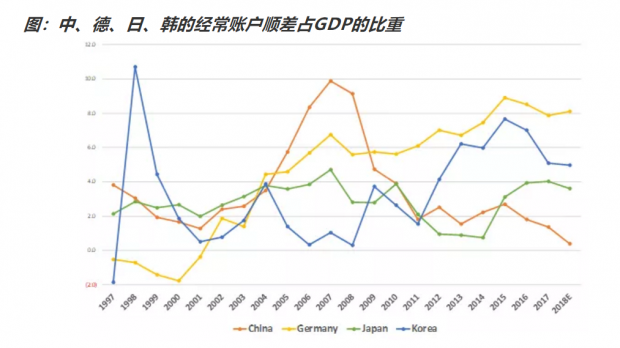

根据2015年的《贸易便捷与贸易促进法》(TRADE FACILITATION AND TRADE ENFORCEMENT ACT OF 2015),对汇率操作国的认定,做了三条量化标准,我们并不符合。以经常账户盈余为例,我们来看看,中国、德国、日本、韩国的经常账户顺差占GDP的比重。从下图可以看到,我们的顺差最高的时候,是2005-2008年,之后一路走低,2018年初步估算为0.39%。这已经是非常低的水平,反观同类经济体,2018年估算值,德国为8.11%,日本为3.62%,韩国为4.97%。

至于汇率干预,美国财政部的用词是“In recent days, China hastaken concrete steps to devalue its currency, while maintaining substantialforeign exchange reserves despite active use of such tools in the past.”大概意思是,近期没有积极使用外汇储备等工具阻止汇率贬值。

正所谓“欲加之罪,何患无辞”。当列入汇率操纵国之后,美国财政部即开启谈判,如果一年后谈判未果,后续措施包括:1、禁止OPIC:OverseasPrivate Investment Corporation批准该国新的融资项目;2、禁止联邦政府采购该国的商品和服务;3、要求IMF严格监督该国的宏观和汇率政策;4、指导美国贸易代表考虑是否加入包含该国的双边或者区域贸易协定。

美国此举,原因之一,可能是8月5日人民币破7,另一个重要原因,可能是《中国相关企业暂停新的美国农产品采购》。特朗普近期对农产品出口尤其关注,逻辑也不难理解,一方面是美国农产品,比如美豆即将上市,另一方面是,美国农民和农业州,在美国政治版图中拥有重要的力量。

那么被列入汇率操纵国最直接的影响,就是通过贬值对冲关税的策略失效。今天央行发布《中国人民银行将于8月14日在香港发行300亿元人民币央行票据》就是信号,离岸汇率也随即拉回。因为加税—贬值—加税—贬值这个循环,如果持续多次的话,一是会带来严重的通胀,二是造成人民币资产的严重低估,这是得不偿失的。

因此从这个角度出发,7.1可能是人民币的短期底部,而且根据我们前期的测算,7.1也基本上可以吸收掉本次3000亿加税10%的冲击。如果在7.1的基础上进一步贬值的话,既没有经济上的必要性,又会增加政治上的危险性。因此7.05-7.1,可能是未来的短期波动中枢。

一般来说,短期刺激经济,有贬值、降息、减税等手段,虽然都是刺激,但是其背后的政策重心是不同的。贬值,使得出口部门换汇得到人民币更多,相当于划走了更多的蛋糕。降息,相当于金融机构向实体经济让利。而减税,相当于政府向实体经济让利。因此,贬值,是出口部门多切一部分;降息,是金融机构切一部分给实体;减税,是政府切一部分给实体。

贬值策略失效,进一步减税的空间很小,未来降息工具的使用,可能会逐步浮出水面。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号