阅读:0

听报道

今天下午,央行公布了11月份金融数据。11月末,M2同比增8.2%,预期8.4%,前值8.4%。11月社会融资规模增量为1.75万亿元,比上年同期多1505亿元。11月新增人民币贷款1.39万亿元,预期1.26万亿元,前值6613亿元。

数据是下午5点钟发布的,此时A股已经收盘,从债券走势来看,数据发布后,债券收益率略有上行,显示市场认为11月金融数据略超预期。

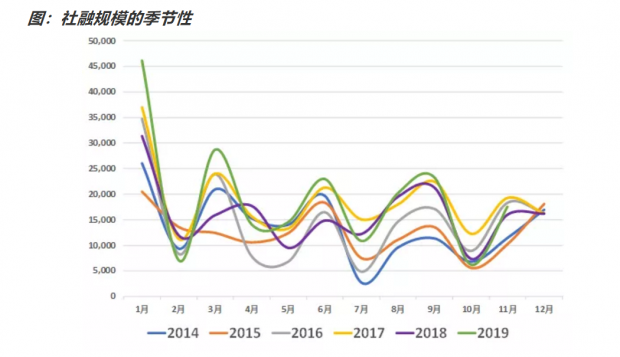

虽然11月金融数据,相比10月有明显反弹,但是首先要看看社会融资规模的月度季节性。从下图可以看到,每年的10月是一个低谷,这与十一国庆假期有关系。今年11月社融增量1.75万亿元,过去五年的11月平均社融为1.55万亿元,略高于季节性。

目前的社融投放节奏是,一季度社融创了历史天量,4月份社融数据恢复到历史平均水平,5月份社融又达到了历史较高水平,6月份社融创了新高,7月份社融略高于季节性,8、9月份社融又创了新高,10月首次明显弱于季节性。11月略高于季节性。

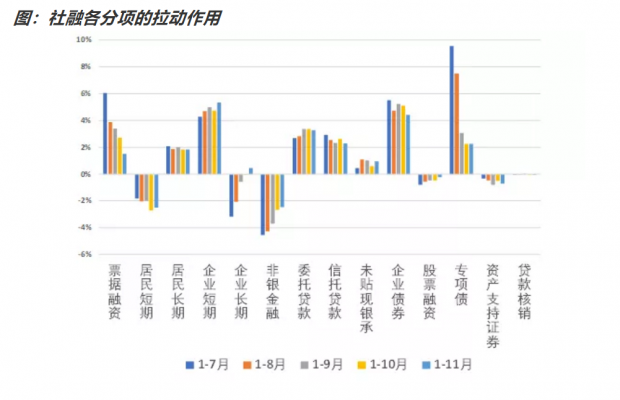

我们来看看,社融的各子项中,对社融增长的拉动作用的变化。从下图可以看到,地方政府专项债的拉动作用,在10、11月份连续明显减弱,与地方政府专项债的额度基本用完有关系,9月底前,今年的地方债要基本上发行完毕。

企业短期贷款和企业债券的拉动作用维持高位,成为拉动社融的首要动力。企业长期贷款已经由拖累转向正向拉动。委托贷款和信托贷款的拉动作用保持稳定。

我们来讨论一个近期的金融现象,就是票据利率的异常走低。近期票据利率快速走低,有分析认为,是银行为了完成贷款投放指标,用票据冲规模的结果。但是笔者看了看11月票据融资规模,基本上符合季节性,并没有出现大幅走高的现象。

我们来看看,票据融资规模与票据利率的关系。从下图可以看到,两者基本上呈现反向关系:票据融资规模上行,对票据资产需求高,票据利率下行;反之也如此。近几个月票据融资规模是下行,因此票据利率的异常走低,有非理性成分。

从企业的信用周期来看,企业短贷周期已经处于历史新高,企业长贷周期连续四个月回升,且首次突破零,实现了正增长,出现了底部抬头的迹象。

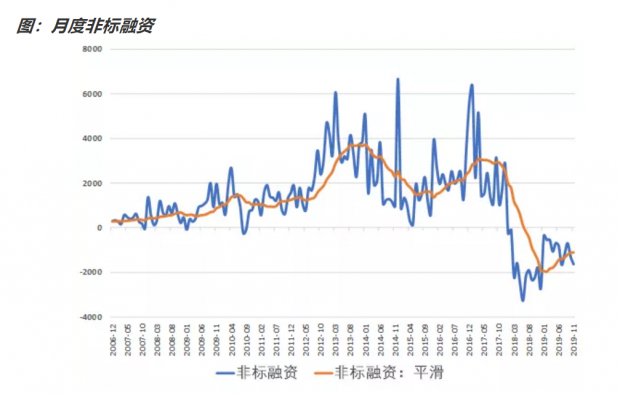

从非标融资的走势来看,经历了上一轮的剧烈降杠杆之后,非标融资虽然仍然是负增长,但是边际上持续修复。

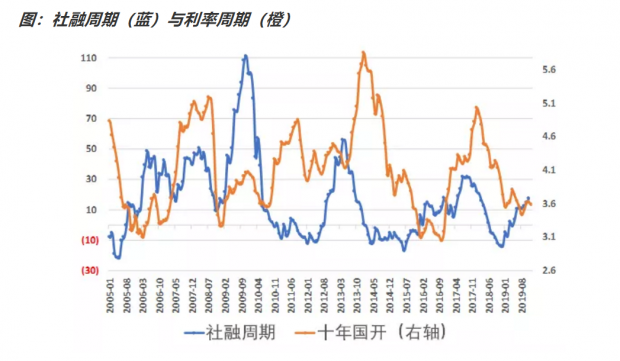

最后我们来看看以社融为代表的金融周期的表现。从下图可以看到,在2018年12月,已经观察到了一个很明显的金融周期的短期底部,目前本轮金融周期,已经反弹至山腰以上。

总结一下本文的结论。从总量上看,11月社融表现中规中矩,略超预期,略高于季节性。从市场反应上看,债券收益率略有上行。从结构上看,地方政府专项债的拉动作用继续减弱,企业长期贷款出现底部抬升的迹象。企业短贷和企业债券拉动社融,非标融资边际回暖。本轮金融周期,已经反弹至山腰以上。债券收益率继续震荡。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号