阅读:0

听报道

我们在前文《人民币快速升值之后,后面走势怎么看》中,给出了研判人民币汇率走势的一个简单的框架。我们从经验中感觉,影响人民币汇率的,主要是三个因素,分别是汇率政策、国际收支和美元指数。当三个因素蕴含的方向一致时,人民币的走势就比较清晰。当三个因素蕴含的方向出现矛盾时,人民币的走势就比较难判断。

我们沿着这个思路,先来看看2019年,这三个因素是如何影响汇率的。首先来看汇率政策,在2019年,主要是指中美贸易摩擦的影响。

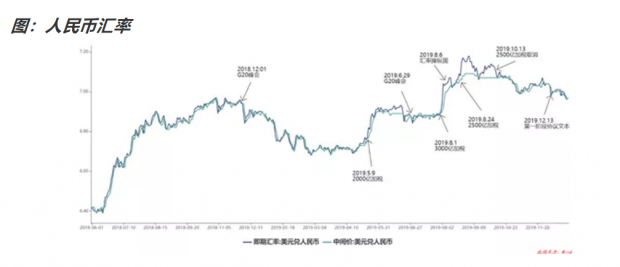

我们在人民币汇率走势中,标出了贸易摩擦的重要时间点,可以很直观的看到,贸易摩擦的时间点,与汇率走势的拐点,是基本上吻合的。我们大概罗列如下:

2018年12月1日,两国元首在G20阿根廷峰会上会晤,汇率进入阶段性升值。

2019年5月9日,美国政府宣布对从中国进口的2000亿美元商品加征的关税税率由10%提高到25%,汇率进入第一轮阶段性贬值。

2019年6月29日,两国元首在G20大阪峰会上会晤,汇率进入阶段性企稳。

2019年8月1日,特朗普宣称将于9月1日起对3000亿美元进口商品加征10%关税,汇率进入第二轮阶段性贬值。

2019年8月24日,特朗普宣称将于10月1日起对2500亿美元进口商品加征关税税率由25%提高到30%,对3000亿美元进口商品加征关税税率由10%提高到15%,汇率进入第三轮阶段性贬值。

2019年10月13日,美国宣传对2500亿美元进口商品加征关税税率由25%提高到30%暂不执行,汇率进入阶段性升值。

2019年12月13日,中美就第一阶段经贸协议文本达成一致,汇率维持阶段性升值。

纵观过去一年来的汇率走势,基本上呈现美方加税—人民币贬值、美方暂停加税—人民币企稳的节奏,背后逻辑则是我们采取的以贬值对冲美国加税的策略。我们在前文中已经多次讲到,此处不再赘述。

根据2019年12月13日公告的中美第一阶段经贸协议文本,原定于12月15日征收的关税得到取消,9月1日对1200亿美元加征的关税税率减半至7.5%,对应的人民币汇率中枢在6.95左右。目前中美第一阶段经贸协议尚未正式签署,但是从消息面来看,双方一直向正式签署协议努力。

对于美方来说,其核心意图是打击我们的高科技产业,因此其加税重点是2018年7、8月的500亿进口的清单,而对于中方来说,高科技产业利润空间较大,抵抗关税的能力较强。因此,虽然我们难以判断中美未来谈判的具体进度,但是对于中美双方来说,先逐步取消过去加征的关税,既符合两国当前的需求,又是务实可行的。

这也就意味着,进入2020年之后,贸易摩擦可能不会再对人民币汇率产生明显的负面冲击,过去持续一年多的“加税—贬值”的循环,暂时告一段落。

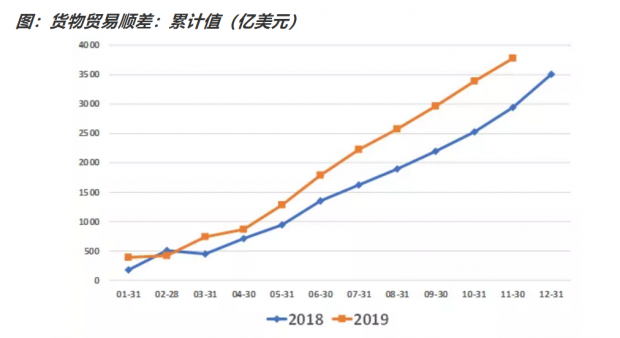

第二,我们来看国际收支。首先我们要明确说明,从货物项下的贸易顺差来看,2019年截至11月的顺差,是明显好于2018年的。2019年1-11月,贸易顺差累计值为3776亿美元,而上年同期则是2941.47亿美元。

从下图可以看到,2019年货物贸易顺差的好转,自1月份就开始显现出来,所以2019年1-4月的人民币升值,既有当时贸易摩擦缓和的原因,也有货物贸易顺差好转的因素。其实2019年全年,货物贸易顺差对人民币汇率构成一定程度的支撑,只不过影响程度比不过贸易摩擦的负面冲击。

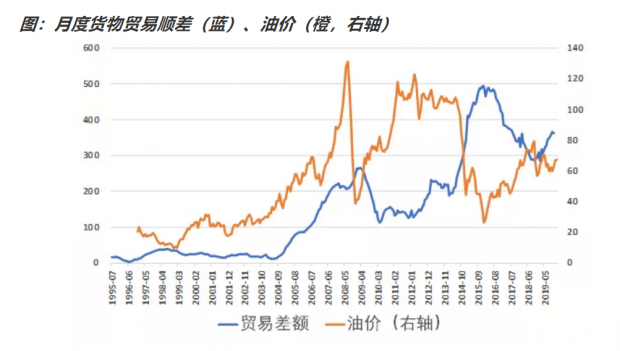

随着中国原油对外依存度的不断提升,油价逐渐成为影响我们货物贸易顺差的主要因素。逻辑在于,原油进口是我们商品进口中非常重要的一项,而油价的波动又很高,所以原油进口金额的波动很大,而且很显著的影响整体进口金额。因此油价就成为了货物贸易顺差的一个主要扰动项。

从下图可以看到,月度货物贸易顺差,与油价有比较明显的负相关关系,即油价上涨时,原油进口增加,整体进口增加,货物顺差收窄;反之亦然。这一现象在2008年之后开始显现,与2008年之后中国原油进口体量越来越大有关系。

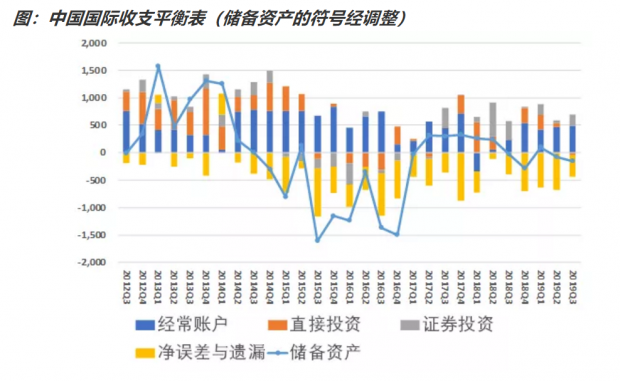

不过我们看国际收支,除了看货物项之外,还有服务项和FDI等其他科目。刚好2019年12月27日,外管局刚刚公布了前三季度的国际收支平衡表,我们来看看最新数据。

从下图可以看到,2019年第三季度,在货物顺差增长的助力下,经常项目顺差小幅上行。证券投资仍然是净流入,从边际上看,主因是三季度外资增持境内股票。FDI为净流出,主因是境外对境内的FDI投资收窄。净误差与遗漏项的资金流出有所收窄。

不过我们要注意的是,储备资产连续两个季度下滑,第三季度储备资产净减少154亿美元,显示出落袋为安的净结汇资金并不是很多。

也就是说,截至前三季度的数据来看,2019年虽然货物顺差较2018年有明显好转,但是整体贡献储备资产的资金反而略有减少,净结汇意愿不强。

进入2020年,年初美苏发生军事冲突,原油价格大涨。笔者不懂中东局势,也不懂国际原油市场,但是根据历史经验,中国国内经济企稳之后,往往会带来PPI和油价的触底反弹。

油价上行,会加重我们的进口负担,因此2020年,我们可能看到进口增速的加快上行和货物贸易顺差的收窄,这对我们的国际收支和人民币汇率,偏利空。如果说2019年是衰退型顺差扩张的话,那么2020年更像是复苏型顺差收窄。

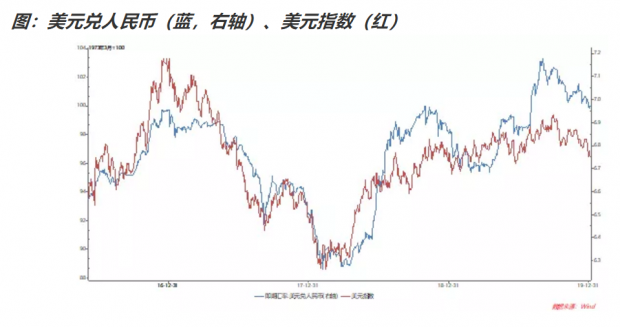

第三,我们来看美元指数。我们知道,2015年“811”汇改之后,人民币汇率定价的机制是“人民币兑一篮子货币保持稳定”,这种定价机制决定了,人民币汇率与美元指数是同涨同跌。尤其是2019年最后一天,外汇交易中心调整了CFETS人民币汇率指数货币篮子的权重,调高欧元,调低美元,会使得人民币汇率与美元指数的波动,更加贴近。

从上图可以看到,美元兑人民币,与美元指数的同步性较强,但是自2019年8月开始,人民币汇率要更倾向于贬值方向,这主要源于美国加税对人民币汇率的额外冲击。那么随着贸易摩擦的缓和,两者的裂口有望逐步收敛。

最后总结一下本文的结论。笔者认为,进入2020年,研判人民币汇率走势,最重要的一点是,影响汇率走势的主要驱动力发生变化。2019年的主要驱动力,是美国加税带来人民币连续贬值。2020年的驱动力则更为复杂,背后是两股相反的力量,一个是油价上行带来原油进口增加,顺差收窄对人民币指向偏贬值方向,另一个是贸易摩擦缓和之后,人民币汇率和美元指数的裂口收敛,对人民币指向偏升值方向。

当驱动力方向不一致时,汇率走势更多是区间波动,短期波动中枢在6.90-6.95之间,升值力量来自于对关税冲击的修复,贬值力量来自于油价对顺差的冲击。因此贸易谈判的进度和油价,是2020年研判汇率的两大变量。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号