阅读:0

听报道

我们在前文《US Census发布的X-13-ARIMA-SEAT的季调程序配置方法》中,介绍了US Census发布的X-13-ARIMA-SEAT程序的配置方法。有朋友问,这个程序跟其他统计软件有什么区别?

笔者目前知道,可以提供X-13-ARIMA-SEAT季调方法的,至少有SAS、MATLAB、R和EVIEWS。第一,这些统计软件,都是调用的US Census发布的X-13-ARIMA-SEAT程序模块,结果没有差异;第二,US Census有详细的操作手册,比较适合自学,其他统计软件的文档不太详细,不太适合自己定制;第三,US Census的程序输出结果非常丰富,比较适合二次加工。

笔者近期研究了一下X-13-ARIMA-SEAT程序,恰逢1月份金融数据发布,由于金融数据的季节性特别强,我们就来尝试分析一下。我们先来看看,程序可以提供哪些功能。

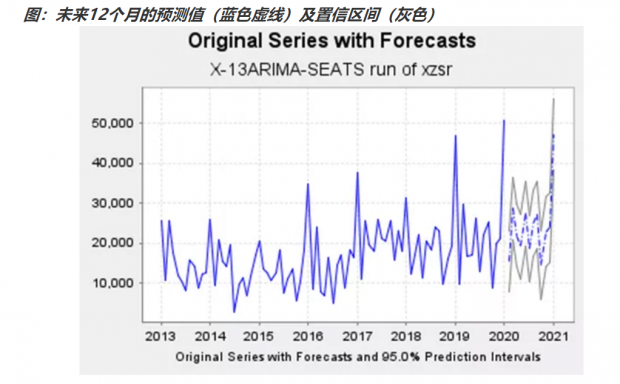

第一、样本外预测。

X-13-ARIMA-SEAT内置了regARIMA模块,可以进行样本外预测。我们对月度新增社融规模做了未来12个月的样本外预测如下图。对经济数据的分析经常会出现高于预期/低于预期等,模型的样本外预测,就可以作为预期的一种近似。

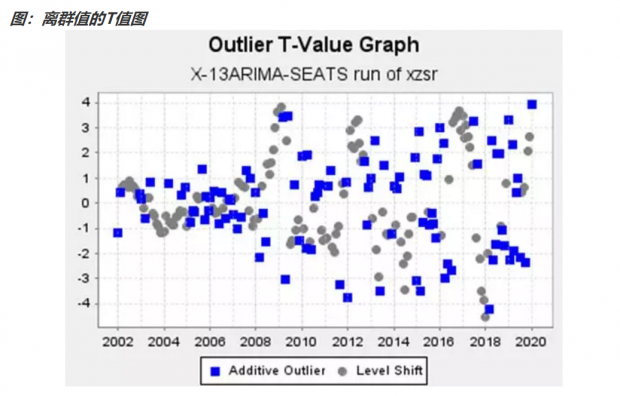

第二、离群值识别。

X-13-ARIMA-SEAT程序,默认会识别两种离群值,分别是:

AO,Additive Outlier,相当于一个异常值

LS,Lever Shift,水平漂移,相当于整体曲线移动

X-13-ARIMA-SEAT程序会给出离群值的统计检验T值图。结合下图和T值结果,我们识别结果如下:

一般来说,个体的异常值,常常出现在1月、3月和6月。今年1月,是一个异常高的值。

从水平漂移的识别来看,2009年初,有一次明显的上移,背后是次贷危机后四万亿刺激,2014年7月有一次明显的下移,对应的是金融收缩。2016年四季度至2017年一季度,有一次明显的上移,对应的是金融刺激,2017年底、2018年初对应上一轮“去杠杆”的金融收缩。

总的来说,2008年之后,离群值的识别结果波动很大,显示金融周期在频繁、大幅、周期性的扩张和收缩。目前的金融扩张水平,基本上处在周期性顶部。

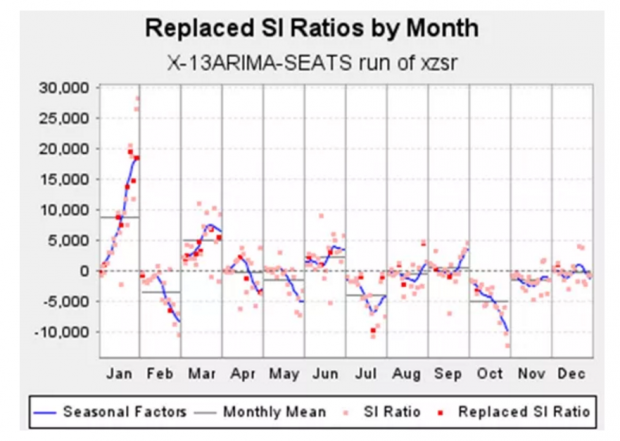

第三、寻找季节性规律。

X-13-ARIMA-SEAT程序,会给出月度的季节性因子。从下图可以看到,1月份“年初抢资产”的势头愈演愈烈,2月份由于春节因素偏低,3月份又偏高。7月和10月明显偏低,尤其是10月,因为有国庆节因素。总体而言,社融投放的规律是,一季度越来越高,其他季度的话,季末偏高,季初偏低。

第四、给出未来的季调因子。

X-13-ARIMA-SEAT程序,会给出未来的季调因子。这样的话,我们通过VAR等方法,对季调后的数据进行预测,然后再加回季调因子,就可以对未来数据做出比较准确的预测。对2020年的季调因子预测如下:

以上是对1月份社融数据的简单分析。1月份金融数据中,另一个值得关注的是,货币增速与社融投放的背离。我们同样对M1的月度增量做了类似的季节性分析,分析显示,M1的月增量具有很明显的春节效应。我们猜测背后原因可能是,大量企业在春节前发放年度奖金,带来企业存款向居民存款的流出。

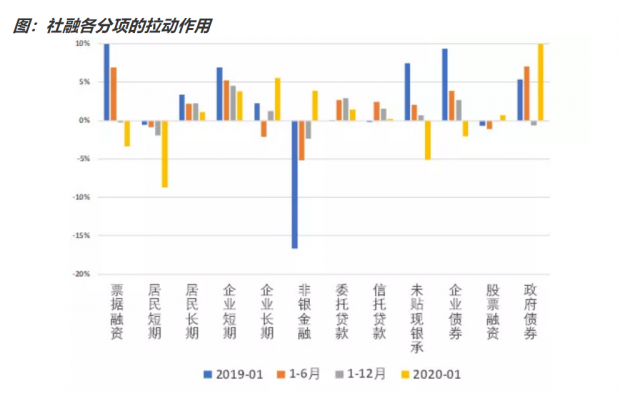

我们再来看看,1月份社融投放的结构。从下图可以看到,今年1月份社融投放,与2019年1月有很明显的差异。2019年1月份,社融投放主要是票据和企业短期存款,说明2019年初银行的投放心态是回避风险。

今年1月份的社融投放,排第一位的是政府债券,这与地方政府债券大幅提前发行有关系。排第二位的是企业长期贷款,这与银行风险偏好提高有关系,与今年年初市场预期经济企稳是相契合的。

最后总结一下本文的观点。今年1月份,社融投放5.07万亿元,超出市场预期。社融投放的春节效应不明显,但是季节性非常明显。目前的社融投放呈现出愈演愈烈的“抢资产”趋势。即便如此,今年1月份的社融仍然是一个明显异常高的离群点,显示今年银行抢投放竞争尤为明显。

从投放结构上看,今年1月份社融有两大拉动力,一是地方政府债券提前发行,二是企业长期贷款。这与2019年1月的票据冲规模完全不同。显示今年年初银行的风险偏好有明显提高,这与年初市场预判经济企稳是相一致的。

由于新冠疫情暴发的时点恰逢春节,因此新冠疫情对1月份社融的冲击不明显。但是预计会在2月份中体现出来。但是由于2月份本来就是金融数据的淡季,因此对金融数据的冲击可能仍然不大。

1月份出现了社融投放天量和企业存款萎缩的背离,这种背离的主因,与春节前企业集中发放奖金,货币由企业流向居民有关。新冠疫情暴发后,直接冲击了居民消费,这就影响了货币由居民回流至企业。

因此现在的场景是,春节前,市场对经济的预期不错,年初银行抢投放资产,企业发放了大笔奖金。但是新冠疫情突然暴发,消费受到直接冲击,资金迟迟无法流动,企业拿不到回流资金。因此下一步货币政策的重心,要更多放在促进资金流动,如果单纯增加货币投放,可能对实体经济助力不大,反而会刺激虚拟资产。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号