阅读:0

听报道

近期全球金融市场出现大幅波动。公众号《GlassEye》的文章《教科书般的全球资产共振:复盘与展望》,对近期市场进行了复盘,文章认为,我们将经历三个阶段,“risk-off”,即抛售风险资产;“liquidity-off”,即流动性挤兑,抛售所有资产;“fundamental-off”,金融市场冲击经济基本面。

本文在此基础上,试图讨论三个问题:1、美股暴跌,是单纯的疫情冲击,还是因为美国基本面早已疲弱;2、金融市场波动,将以什么方式、什么程度传导至实体经济;3、传统的逆周期政策,能否有效?

一、本次市场波动与2008年的区别

1、暴跌前的走势不同。本次暴跌前的顶部时间,在2020年2月19日,暴跌前,美股一直处于上行中。而2008年美股暴跌的时间在8月28日左右,2008年暴跌前,美股已经处于下行中,顶部时间在2007年10月5日。

如果从2008年8月28日暴跌时间算,08年美股最深跌幅在48%,如果从2007年10月5日见顶时间算,08年美股最深跌幅在57%(2009年3月9日)。

图:美股2020年VS 2008年

2、美股和美债的方向不同。2008年之前,美股和美债收益率,都是同向上行,这是符合逻辑的。美股上行,说明对经济预期乐观,那么此时资金需求旺盛,会带动利率走高。

但是2020年的走势不是这样的。2018年年末,美股曾经有过一次较为剧烈的调整,但是随后就继续上行至今。但是同样在2018年年末,美债收益率已经掉头向下。

也就是说,从2018年年末开始,美股和美债对经济的预期开始背离,美债对经济看空,美股对经济看多。如果说美债对经济的反映更灵敏的话,那么美股暴跌的隐患,可能在2018年末就已埋下。

回顾2018年,可能最大的事件是中美贸易摩擦。从这个角度看,本次危机的诱因虽然是新冠病毒疫情,但是根源可能在贸易摩擦。从这个角度,也可以解释近期为什么A股相对有韧性,因为在2018年贸易摩擦暴发之时,A股已经充分释放了风险。

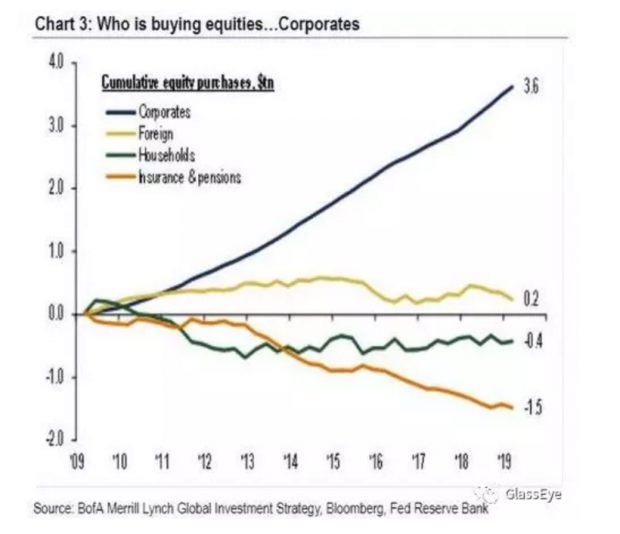

那么在贸易摩擦压力下,美股在经过2018年底的短暂调整后,为什么可以继续上行呢?《教科书般的全球资产共振:复盘与展望》给出了一个图,图中显示,自2009年之后,美国上市公司以低息负债开始进行长达11年的股票回购,成为美股最大的买家。2018年之后,回购的规模进一步提高。

二、金融市场震荡,向实体经济传导的机制思考

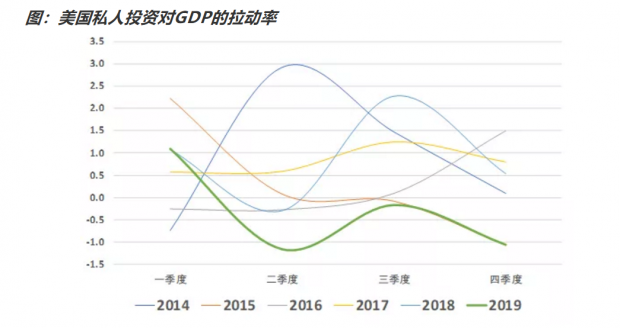

我们先来看看,在本次新冠疫情之前,2019年美国经济的基本表现。从美国私人投资对GDP的拉动率来看,2019年的投资拉动率,是2010年以来的最低。2019年下半年,美国消费对GDP的拉动率也出现大幅下滑,与四季度一般上行的历史规律不符。消费和投资的走势,显示新冠疫情暴发之前,美国经济基本面已经开始显露疲态。

那么2019年是什么因素在支持美国经济呢?从下图可以看到,净出口在发挥重要作用,主因是进口减少。对于美国这种净进口国来说,出口贡献经济增长,并不是好现象。

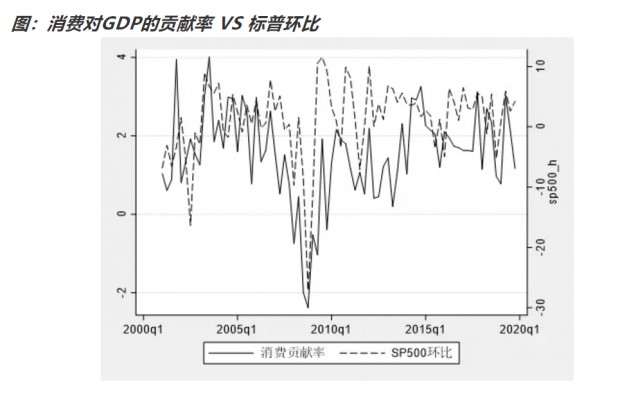

本次危机中,一个常见的观点,是股市的财富效用,是美国居民消费的重要支撑,那么股市大跌后,会对消费造成负面冲击。这个逻辑,我们需要更严格的统计检验。

从图中观察,大概结论是,消费是股指的领先指标,也就是说,消费先下行,拖累经济增长,进而负面冲击股票市场。而不是相反。

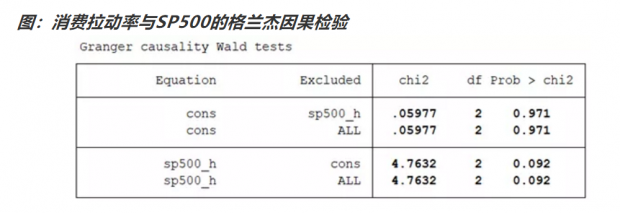

我们对消费对GDP的拉动率,与SP500的季度环比收益率,拟合VAR(2)模型,并做格兰杰因果检验。检验结果显示,股指下行,并不是消费下行的格兰杰原因。消费下行,倒是对股指下行,有一定的解释作用。

也就是说,相比于金融市场震荡,贸易摩擦对美国经济的冲击可能更值得关心。另外,新冠疫情暴发后,对美国经济也会带来新的冲击,包括生产、消费、就业、居民收入,尤其是兼职就业者等。疫情对美国经济的冲击,要看后续疫情的进展,我们在本文中先不论述。

三、传统的逆周期政策,能否继续生效

3月12日-13日,中、美、欧几乎同步宣布了货币宽松政策。我们来大概看一下,中、美、欧的宽松政策内容。

欧央行:1、临时增加长期再融资操作(LTROs),为欧元区金融系统提供流动性支持;2、第三阶段TLTRO的条件更加优惠;3、年底之前,临时增加最多1200亿欧元的净资产购买;4、利率保持不变;5、资产到期后维持本金再投资。

纽约联储:3月13日,纽约联储公开市场交易台公布了当天的国债购买计划。其中,20-30年期,80亿美元;7-20年期,50亿美元;4.5-7年期,80亿美元;2.25-4.5年期,80亿美元;0-2.25年期,80亿美元。

中国央行:3月13日宣布实施普惠金融定向降准,对达到考核标准的银行定向降准0.5至1个百分点。在此之外,对符合条件的股份制商业银行再额外定向降准1个百分点,支持发放普惠金融领域贷款。以上定向降准共释放长期资金5500亿元,每年还可直接降低相关银行付息成本约85亿元。

纵观主要经济体的货币政策,有实施紧急降息的,比如美联储和英央行,有没实施紧急降息的,比如欧央行,也有实施间接降息的,比如中国央行。

但是共同点是,都采取了紧急注入流动性和缓释中小企业冲击的措施,背后的逻辑是,将新冠病毒疫情视为短期的经济冲击,那么这种视角,能否合适、有效呢?

这要取决于疫情的冲击时间。疫情对经济的冲击,主要体现在两个方面,第一是消费下降、生产放缓,第二是公共卫生的应对措施,对经济的强制暂停。从目前全球各国的应对来看,方式不一,不过越来越多的信息显示,这个病毒可能不会很快消失。我们的强力防疫措施,在控制病毒方面成效显著,那么如何在更长期限内权衡新冠和经济的共生关系,是摆在我们政策层面前的新课题。

最后总结一下本文的结论。我们从美债和美股背离的视角,叠加对美国经济数据的分析,认为美国经济基本面自2018年末就开始转弱。美股在2019年的强势,源于上市公司回购股票,并非是基本面的支撑。

2018年中美贸易摩擦全面暴发,并引发反全球化的升温,这可能是当期危机的根源所在。另外,我们的模型结果显示,经济基本面明显影响资本市场,但是资本市场对基本面的影响不显著。这就意味着,仅仅提振资本市场是远远不够的。

近期中、美、欧、英等主要经济体,开始联手采取应对措施,主要意图在于向市场提供紧急流动性,并缓释疫情对企业的冲击。但是考虑到疫情在全球的不断蔓延,各国需要做好长期与疫情并存的准备。对于我们来说,这个问题也迫切需要提上日程。

但是如果本次危机的根源,不是因为疫情,而是因为贸易摩擦引发的反全球化的话,显然即便我们成功战胜了新冠病毒,也无法使得全球经济重归活力。

本次危机的次生灾害,在实体经济层面,将体现在全球需求的下降,对于我们来说则是外需和出口的放缓,在金融市场层面,将体现在资本回流英美。

最后,我们寄希望于疫情使得全球更团结,而不是相反。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号