阅读:0

听报道

内容提要

1、2020年11月10日,20永煤SCP003违约,对市场影响较大。我们梳理了全市场6267只中期票据的成交价数据,违约后三天,MTN下跌券的数量增加了50只左右,占比约0.8%。

2、从MTN成交价下跌幅度的分布表中可以看到,违约事件之后,确实是出现了成交价暴跌的情况,但是主要是个别券种。大部分下跌的券,跌幅仍然在【-1元,0元】的区间内。我们把下跌幅度超过-0.5元的券筛选出来,从地区分布上看,北京、江苏、山东、陕西、浙江等较多,河南不算太突出。

3、下跌幅度较大的具体个券中,河南的主要是永煤和豫能化,其他地区的既有近期违约风险较高的个体,也有一些地方国企,显示市场确实开始重新审视部分个券的投资逻辑。

4、大幅折价成交的个券,以永煤和豫能化,及紫光等个券为主,数量很小。另有一部分地方国企的券,出现了流动性冲击,但是目前并没有观察到大面积的信用恶化。我们倾向于将永煤违约认定为个体案例,具体分析,不宜将地方国企“一刀切”。

5、由于近几年信用债违约并不鲜见,因此很难准确勾勒出典型的信用危机时期。从2011年城投债危机、2016年“萝卜章”事件和2019年包商银行接管事件来看,2016年和2019年的金融同业的信用危机,主要是冲击资金面和国债期货,冲击期大约为一周,对信用利差的冲击不明显。2011年的城投债危机,对利率债影响不明显,但是信用利差明显走阔。

6、本次违约事件发生后,非银流动性的收紧非常明显,长端利率债和衍生品整体稳定,对整体市场的影响可控。后续需关注的一个风险点是,企业违约是否会传导至个别金融同业机构的信用危机。另外,目前的信用利差已经处于历史性低位,是否会趋势性走阔需要跟踪。

7、从长期来看,信用债评价体系中,可能会逐步调低地方政府支持的决策权重,更看重资产质量和现金流等硬指标。由于对个券的覆盖需要更多的资源投入,因此未来的信用债可能会进一步分化,部分券种由于缺乏资源覆盖而无人问津。

一、本次违约对市场的情绪冲击比较明显

2020年11月10日,永城煤电控股集团有限公司发行的20永煤SCP003,因未按时兑付本息,构成实质违约,金额10亿元,并连带该主体下的20只债券触发交叉保护条款,余额合计197.1亿元。

违约信息披露后,除了引发永煤控股及股东方豫能化的存续债券大跌之外,还引发其他个别煤炭企业和高风险地方国企的债券大跌,对市场的冲击较为明显。

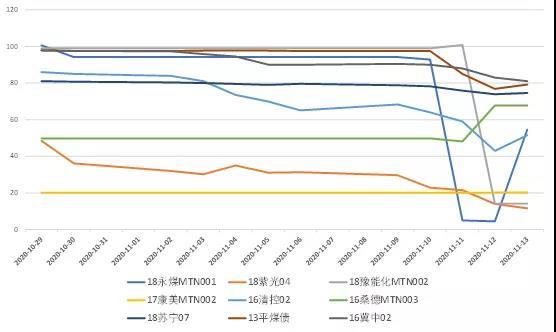

我们选了几只成交价较低的信用债,来看看近期的走势。从下图可以看到,20永煤SCP003违约确实对永煤的其他债券,比如18永煤MTN001和永煤的股东18豫能化MTN002的存续债券带来了明显冲击。并连带着其他个别煤炭类企业,比如13平煤债由11月10日的97.5跌到11月13日的79.2,16冀中02由11月10日的90跌到11月13日的81。

但是也有一些债券,由于早就有违约迹象,因此成交价在永煤之前已经明显低于成交价,比如18紫光04,16清控02,18苏宁07,16桑德MTN003,永煤违约可能加剧了这些问题债券的抛压。

图:几只成交价异动的债券

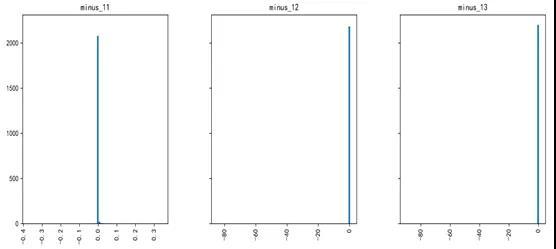

我们来看一下全市场的表现,我们取出全部2267只超短融的债券,其在11月11日、12日、13日的成交价变动,并分别作成柱状分布图。可以看到,11月12日和13日确实有债券的成交价出现异动,但是仅是个例,绝大多数超短融的成交价没有明显波动。

图:11月11日、12日、13日的SCP成交价波动分布

具体而言,11月12日只有20永煤SCP007(012001559.IB)成交价跌了84.12,还有20冀中能源SCP005(012001036.IB)的成交价跌了3.97,其余SCP的成交价波动都不大。

11月13日只有20永煤SCP008(012002557.IB)成交价跌了89.50,还有20永煤SCP005(012000962.IB)的成交价跌了85.33,其余SCP的成交价波动都不大。

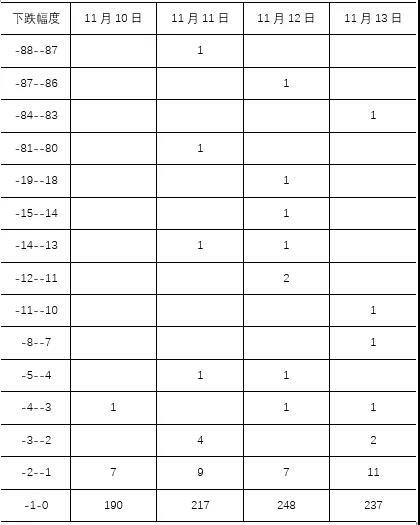

但是中期票据的市场波动要更大一些,同样,我们提取出全市场6267只中期票据的成交价数据,11月11日、12日、13日,MTN下跌的券数有所增加增加。

具体而言,11月10日,6257只MTN中下跌券数为198只,11日为234只,12日263只,13日为254只。违约风险事件后,下跌券的数量增加了50只左右,占比约0.8%。

我们来具体看一下,MTN成交价下跌幅度的分布如下表,从表中可以看到,违约事件之后,确实是出现了成交价暴跌的情况,但是主要是个别券种。大部分下跌的券,跌幅仍然在【-1,0】的区间内。

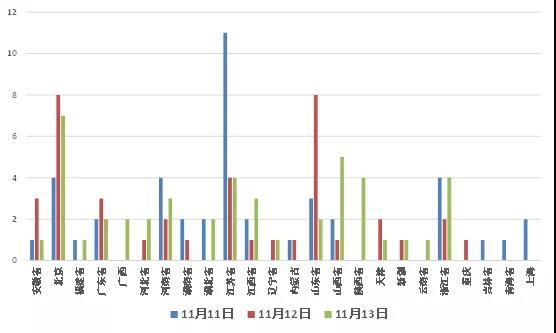

从下跌券的地区分布来看,我们把下跌幅度超过-0.5元的券筛选出来,看看其地区分布,从地区分布上,北京、江苏、山东、陕西、浙江等较多,河南不算太突出。

图:跌幅超过0.5元的地区分布

笔者梳理了一下下跌幅度较大的具体个券,其中河南的主要是永煤和豫能化,其他地区的既有近期违约风险较高的个体,也不乏地方国企,显示市场确实开始重新审视部分个券的投资逻辑。

二、历史上几次信用危机的简单复盘

如果从信用债违约的历史数据来看,信用债违约并不鲜见,甚至目前的违约金额在历史上,并不属于金额很大的时期。因此我们很难准确勾勒出典型的信用危机时期。我们挑选几个有代表的时期来简单复盘一下。

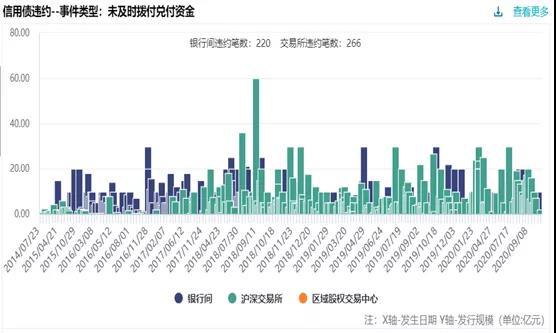

图:信用债违约数据

1、2011年城投债信用危机

2011年4月间,云南省公路开发投资有限公司向债权银行发函,表示:“即日起,只付息不还本。”这引起债权银行的震惊。

2011年6月29日,有香港媒体报道,上海市政府辖下一家从事地产及公路建设的城市投资公司,本月起停止向银行偿还流动贷款,并向银行要求拉长还款期,以及把该笔款项转换成以资产抵押的固定贷款,这同样被市场视为地方政府的债务违约。

紧接着6月30日,云投集团重组传闻得到证实:云南省政府拟将其持有的全部电力、煤炭资产及云投集团控股的云南电力投资有限公司账面总资产进行整合,组建新的集团。

由于电力资产是云投集团最为优良的资产,很多债务是以电力资产作为抵押,或者以电力收益作为还款来源,如今这一块资产剥离出去,这将造成这些债券失去了还款来源,被市场人士看做是明显的违约行为。

尽管云投集团总裁刘一农对此事澄清,但并没有打消市场的担忧,城投债的风险传递到整个企业债市场。这就是所谓的,2011年城投债违约的详细过程。

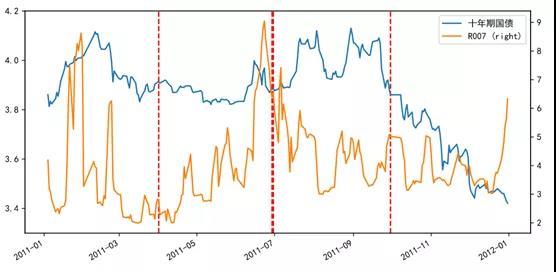

图:10年期国债(蓝)、R007(橙、右轴)

我们在2011年10年期国债和R007的历史走势上,标记出上述几个关键时间点,并没有发现云南城投债信用危机,显著影响利率债市场的迹象。2011年三季度,影响国债市场最主要的事件是,2011年8月下旬,中央银行下发文件,要求商业银行保证金存款纳入存款准备金的缴存范围。

2、2016年“萝卜章”事件

2016年11月,美国总统大选,特朗普意外当选,反而提振风险偏好,引发全球金融市场的“特朗普交易”,叠加临近年底资金面紧张,长端利率明显上行。

12月14日,“萝卜章”事件爆发,12月15日R007跳升43bp至3.36%,同业资金利率直至12月22日才明显回落,10年期国债也在12月15日,跳升11bp至3.33%,10年期国债在12月22日回落。

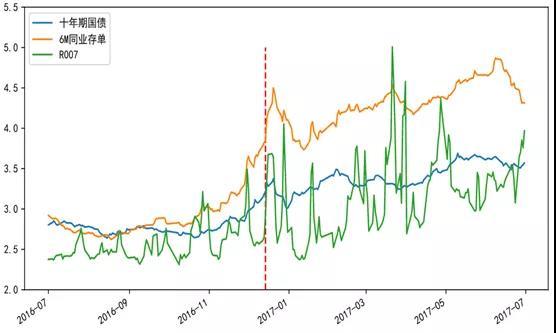

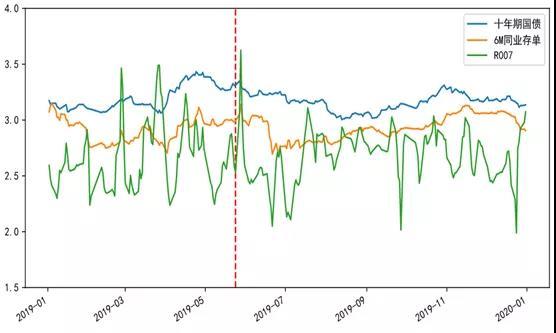

图:10年期国债(蓝)、6 M同业存单(橙)、R007(绿)

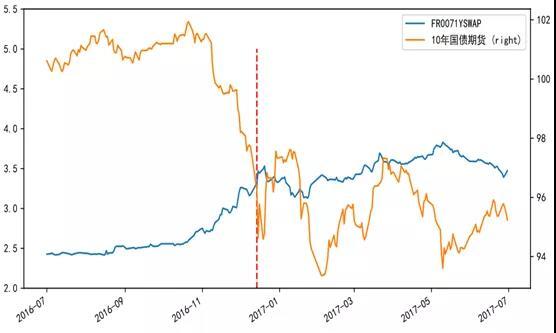

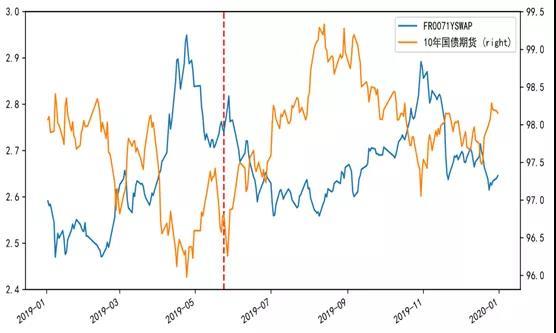

从利率衍生品的走势上看,基于FR007的1年期利率掉期走势较为平稳,12月15日,10年期国债期货出现上市以来的第一次跌停,国债期货于12月21日基本上修复。

图:利率掉期(蓝)、国债期货(橙、右轴)

12月20日之后,在各部门的介入下,“萝卜章”事件逐渐平息,对市场的冲击得到缓解。

3、2019年包商银行接管事件

2019年5月24日,中国央行、银保监会公告:鉴于包商银行股份有限公司出现严重信用风险,银保监会决定自2019年5月24日起对包商银行实行接管,接管期限一年。

5月24日,R007跳升53bp至3.06%,28日R007跳升57bp至3.63%,但是29日就回落至3.05%,30日回落至2.75%,对银行间资金面的冲击约一周左右,对长端利率的冲击不明显。

图:10年期国债(蓝)、6 M同业存单(橙)、R007(绿)

从利率衍生品的走势上看,利率掉期走势较为平稳,5月27日,10年期国债期货大跌,但是于5月28日反弹。

图:利率掉期(蓝)、国债期货(橙、右轴)

4、近期市场的走势

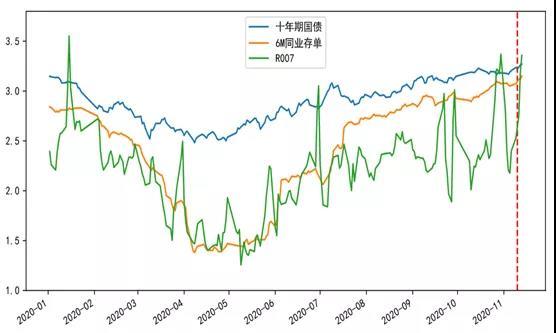

2020年11月10日,20永煤SCP003违约,反应最明显的是R007,目前R007已经由11月10日的2.64%,攀升至11月13日的3.36%,幅度72bp。幅度与16年“萝卜章”事件和19年包商银行接管接近,显示非银流动性确实是明显收紧。但是长端国债和同业存单整体稳定。

图:10年期国债(蓝)、6 M同业存单(橙)、R007(绿)

从利率衍生品的走势上看,受资金面收紧影响,利率掉期继续上行,11月12日和13日,10年期国债期货也出现下跌,但是跌幅较历史危机期更小。

图:利率掉期(蓝)、国债期货(橙、右轴)

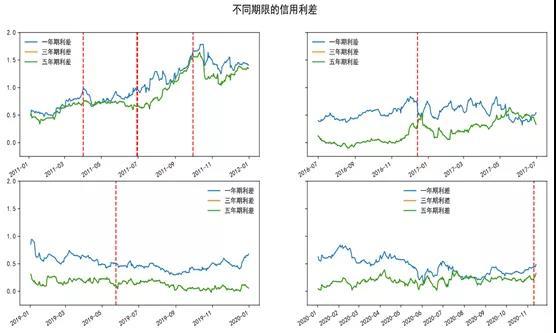

从不同期限的信用利差上看,2011年信用利差较高,且整体走阔,但是2016年和2019年,信用利差处于低位,风险事件并没有对信用利差造成趋势性影响。目前的信用利差仍处于历史较低水平,预计永煤事件可能会信用利差有短期冲击,但是是否会趋势性走阔,有待观察。

附注:2011年城投债信用危机的描述,引用了董德志老师《投资交易笔记(续)2011-2015》的相关表述,特此致谢

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号