阅读:0

听报道

内容提要

2020年11月10日,20永煤SCP003违约,对市场影响较大。从最近两周的市场表现来看,短期资金利率受到明显冲击但随后缓解,中长期资金利率居高不下。AAA评级的信用利差有所企稳,但是AA评级的信用利差仍然继续拉宽,呈现流动性冲击演变成信用冲击的迹象。

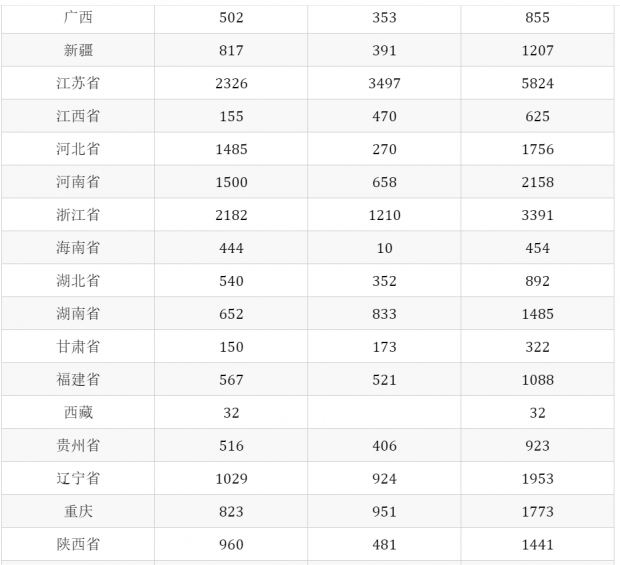

我们筛选出11月10日违约事件爆发后,至11月20日,所有信用债(不考虑资产支持证券)中,中债估值超过50bp的个券,共3838支。存量规模共计23.2万亿,规模占比在12%左右。

从11月10日至20日的信用债的走势上看,永煤违约后,对其他地区、其他行业、其他品种都有冲击,而且从估值调整的速度上看,还没有明显缓解的迹象。

我们复盘了2014年3月“超日债”、 2016年4月“中铁物”、2016年12月“萝卜章”后的市场走势,目前走势与2016年4月的“中铁物”最为相似,显示地方国企信仰被打破之后,对市场的冲击比较大。“中铁物”违约事件后,信用利差明显拉宽,且3-4个月之后才修复至违约前水平,因此我们认为,本次违约事件之后,对信用债市场的冲击可能也会持续一个季度左右。

2020年11月10日,永城煤电控股集团有限公司发行的20永煤SCP003,因未按时兑付本息,构成实质违约,金额10亿元,并连带该主体下的20只债券触发交叉保护条款,余额合计197.1亿元。我们在本文初步研判其对市场和融资的影响。

一、本次违约对市场的短期影响回顾

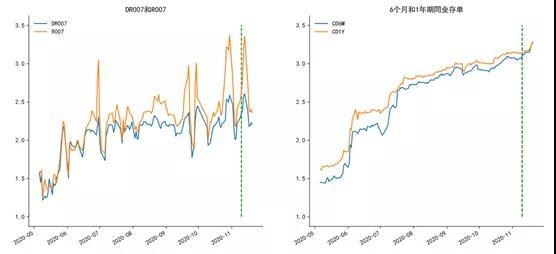

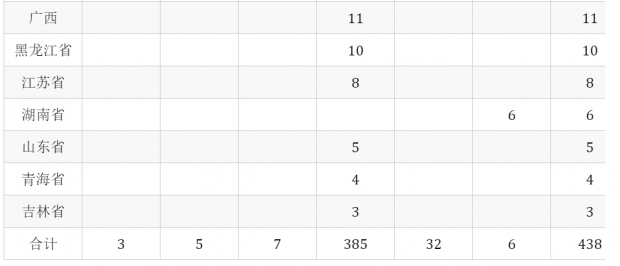

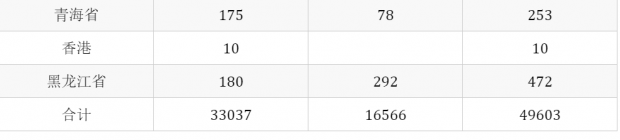

2020年11月10日,20永煤SCP003违约,反应最明显的是R007,R007由11月10日的2.64%,攀升至11月13日的3.36%,幅度72bp。幅度与16年“萝卜章”事件和19年包商银行接管接近,显示永煤违约后,首先冲击非银流动性。

但是我们也留意到,银行间短期流动性压力已经回落,但是中长期流动性压力上升,同业存单收益率出现跳升,11月10日至19日,6个月同业存单由3.07%攀升17bp至3.26%,1年期同业存单由3.14%攀升13bp至3.27%,且没有缓解迹象。

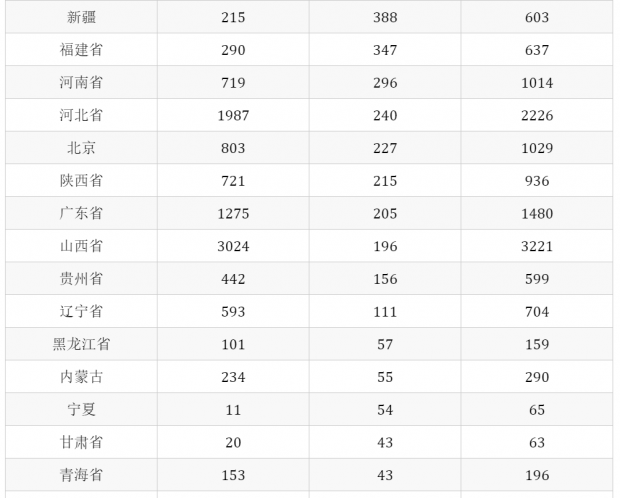

图:DR007和R007(左图)、6 M和1Y同业存单(右图)

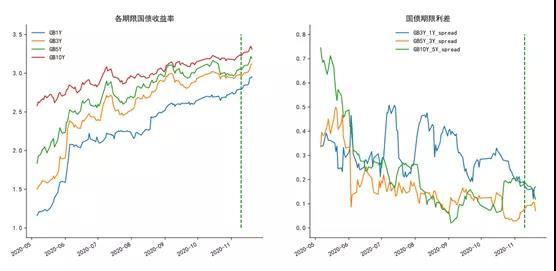

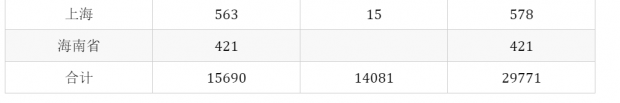

从国债到期收益率上看,违约事件后,各期限国债收益率均有所上行,其中受到资金面紧张影响,短端国债上行更加明显,1-3年、5-10年的国债期限利差均有所收窄。

图:各期限国债收益率(左图)和国债期限利差(右图)

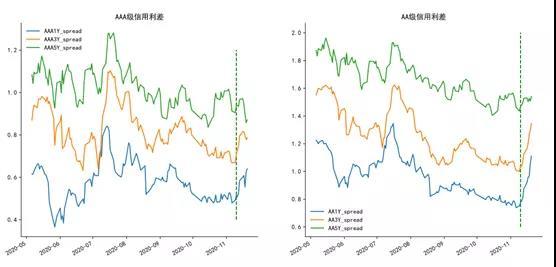

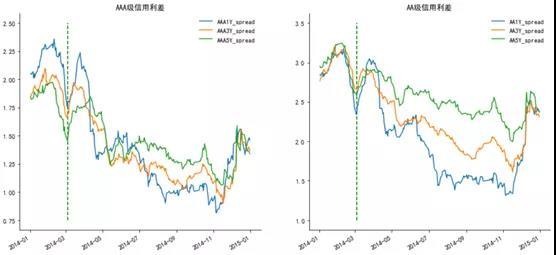

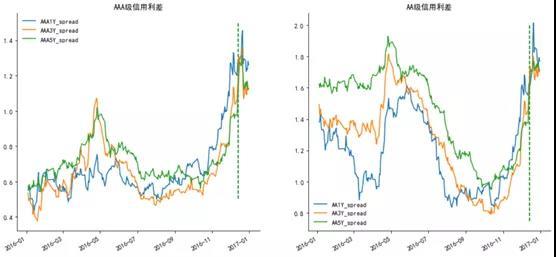

从信用利差上看,各期限、各评级的信用利差均有所拉宽,中短期的1年期和3年期的信用利差冲击最明显,违约事件对信用债的流动性冲击较为明显。近期AAA评级的信用利差有所企稳,但是AA评级的信用利差仍然继续拉宽,呈现流动性冲击演变成信用冲击的迹象。

图:AAA级信用利差(左图)和AA级信用利差(右图)

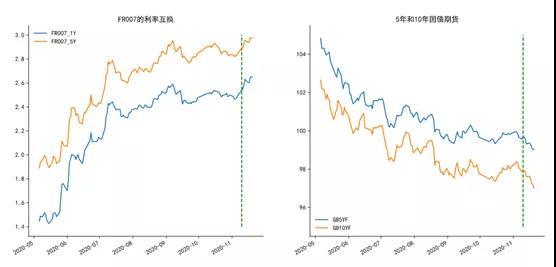

从利率衍生品的走势上看,利率互换随着资金面收紧而走高,国债期货也同步下跌。

图:基于FR007的利率互换(左图)和国债期货(右图)

二、对信用债的冲击还没有明显缓解

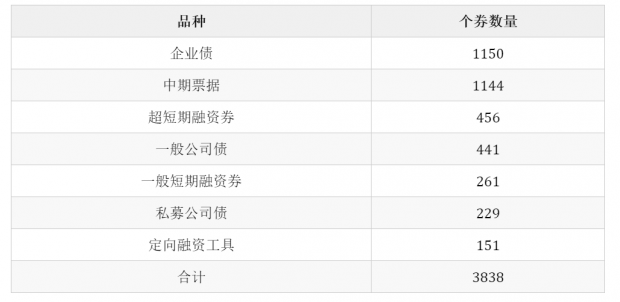

我们筛选出11月10日违约事件爆发后,至11月20日,所有信用债(不考虑资产支持证券)中,中债估值超过50bp的个券,共3838支。

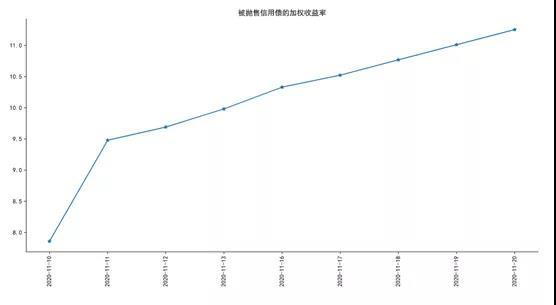

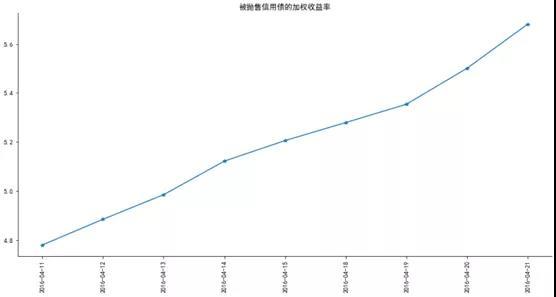

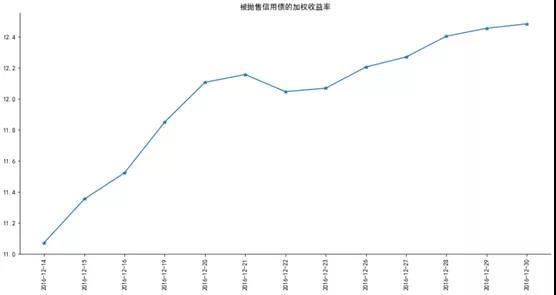

从3838支信用债的加权估值收益率来看,在11月11日有一个跳升,由11月10日的7.86%跳升到9.48%,然后一直上行到11月20日的11.25%,并没有放缓的迹象,也就是说,违约一周后,对信用债的冲击仍然没有明显缓解的迹象。

图:估值变动较大个券的加权收益率

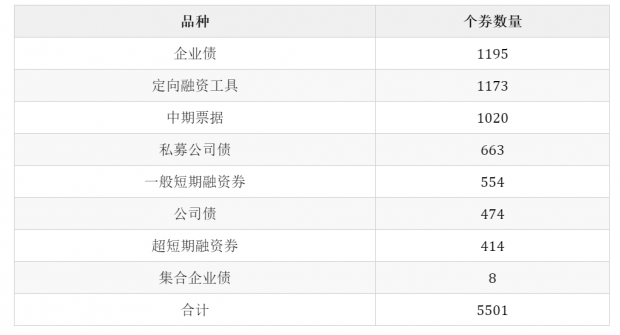

从估值调整的品种来看,企业债和中期票据的估值调整最多。

11月10日至11月20日,估值调整超过50bp的个券,存量规模合计2.8万亿,我们本文中所覆盖的信用债品种,其存量共计23.2万亿,估值调整较大个券的规模占比在12%左右。

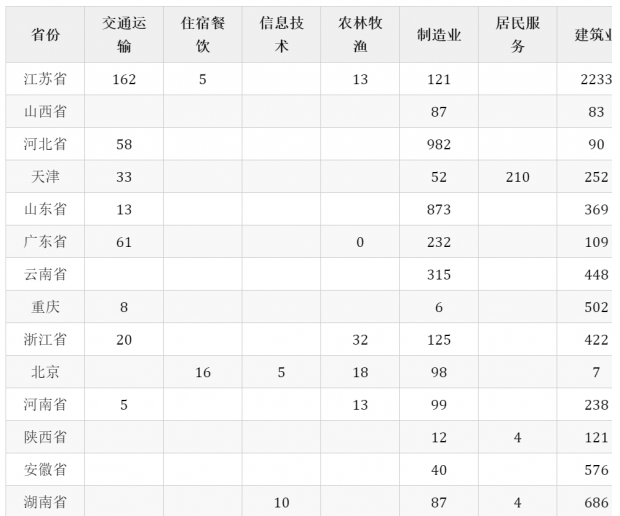

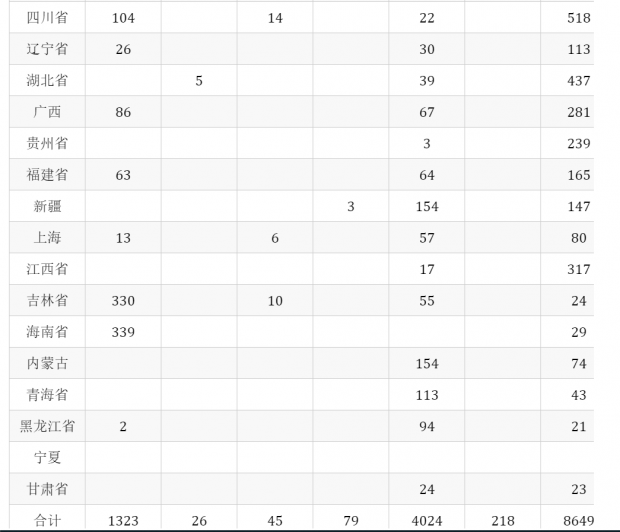

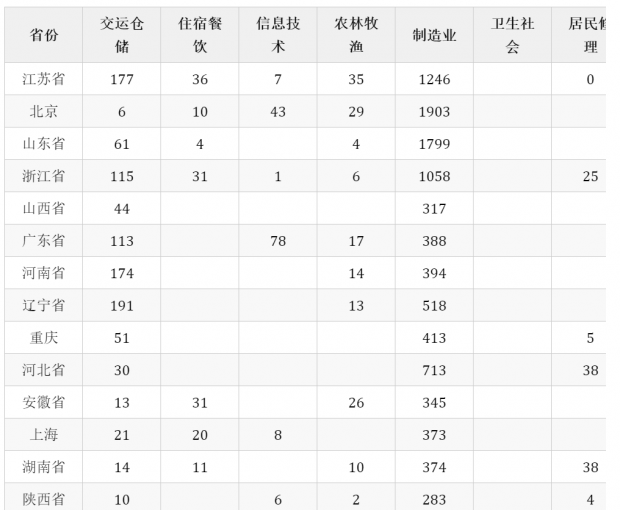

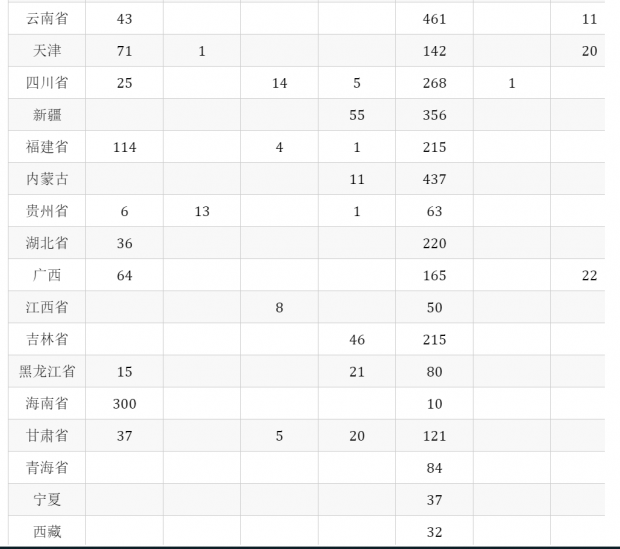

从分省份、分行业的情况来看,江苏省的建筑业、山西省的采矿业、河北省的制造业和采矿业,是调整压力最大的。

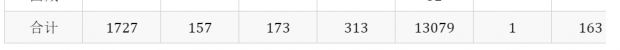

从是否是城投的分类上看,可以看到城投债的估值调整也非常大,其中,江苏、天津、云南的城投调整压力位居前列。

因此从11月10日至20日的信用债的走势上看,永煤违约后,对其他行业、地区、品种也呈现出冲击,而且从估值调整的速度上看,还没有明显缓解的迹象。

三、历史上几次信用危机的简单复盘

1、2014年3月“超日债”

2014年3月4日晚,上海超日太阳能科技股份有限公司公告“11超日债”无法兑付原定于3月7日支付的8980万元利息,仅落实400万元付息资金。这一公告发布标志着中国债券市场刚性兑付的终结,11超日债成为首例违约债券。

“超日债”违约后,对银行间流动性的冲击非常明显,R007由2014年3月12日的低点2.23%,急速攀升至3月27日的4.84%,同业存单收益率也有所上行。

图:DR007和R007(左图)、6 M和1Y同业存单(右图)

从国债到期收益率上看,违约事件后,各期限国债收益率保持平稳,其中短期限国债收益率反而出现下行,因此期限利差有所拉宽。

图:各期限国债收益率(左图)和国债期限利差(右图)

从信用利差上看,各期限、各评级的信用利差均有明显拉宽,其中, 1年期的信用利差冲击最明显,违约事件对信用债的流动性和信用冲击都非常明显。但是对信用利差的冲击过后,信用利差又重归下行通道。

图:AAA级信用利差(左图)和AA级信用利差(右图)

从对个券的冲击来看,我们筛选了从2014年3月4日至3月14日,信用债估值上行超过50bp的个券,一共47只,其中上行幅度最大的是11超日债(),上行幅度49bp,但是其他个券的上行幅度均没有超过7bp,显示“超日债”的冲击,并没有大范围的传染。而且大幅调整的个券集中在交易所公司债,并没有向银行间市场传染。

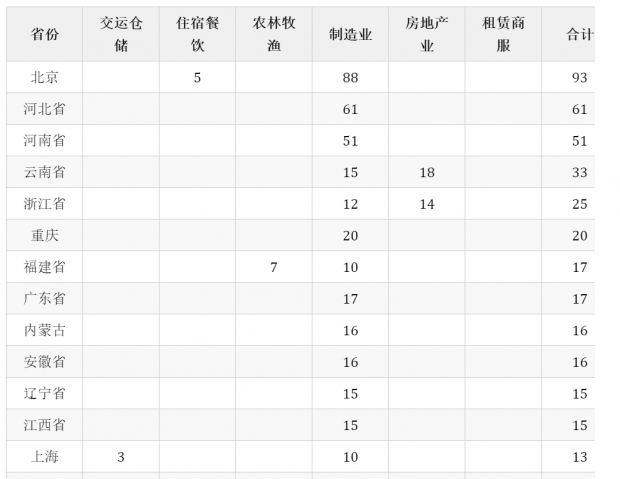

从规模上看,超日债违约后,估值大幅上行的信用债存量规模合计438亿,地区分布上看,北京、河北、河南的分布较多,从行业上看,制造业和房地产业规模较大。

从是否是城投的分类上看,信用债大幅调整的个券中,没有一家城投,显示在2014年超日债违约时,城投的市场信任度仍然很高。

2、2016年4月“中铁物”

2016年4月11日,中国铁路物资股份公司(以下简称“中铁物资”)公告称,公司正对下一步的改革脱困措施及债务偿付安排等重大事项进行论证,申请相关债务融资工具于2016年4月11日上午开始暂停交易。4月13日,中铁物资再次发布公告,称公司在4月5日召开的主要债权银行沟通会上,提出通过实施银行债务重组减缓企业压力的方案。中铁物资是继天威、二重、中钢之后又一例曝出信用事件的央企

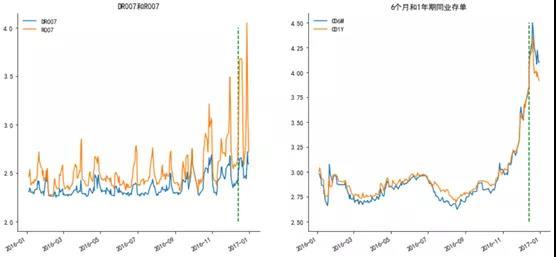

“中铁物”违约后,对银行间流动性的冲击非常明显,R007由2016年4月11日的低点2.37%,急速攀升至4月14日的2.51%,并于4月22日冲到高点2.67%,同业存单收益率也有所上行。

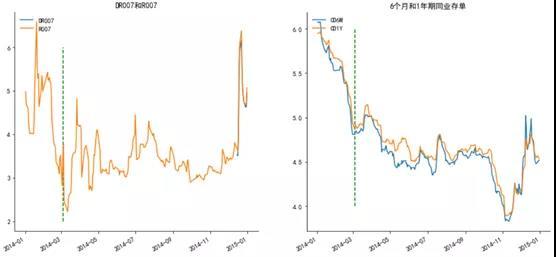

图:DR007和R007(左图)、6 M和1Y同业存单(右图)

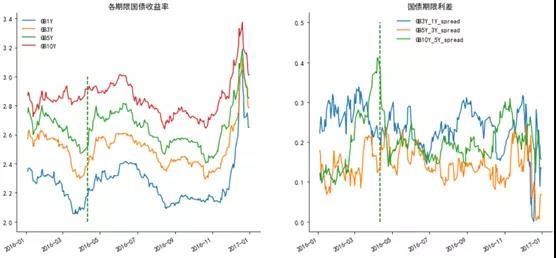

从国债到期收益率上看,违约事件后,中短期限国债收益率明显上行,国债收益率曲线有所走平。

图:各期限国债收益率(左图)和国债期限利差(右图)

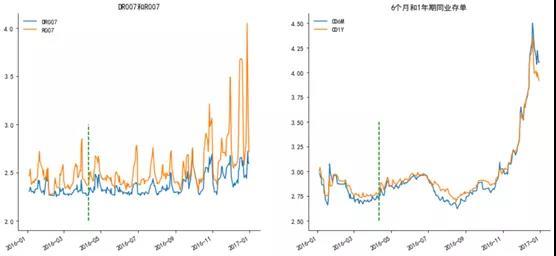

从信用利差上看,各期限、各评级的信用利差均有明显拉宽,违约事件对信用债的流动性和信用冲击都非常明显。信用利差的修复时间较长,AA级信用利差完全修复的时间为4个月左右。

图:AAA级信用利差(左图)和AA级信用利差(右图)

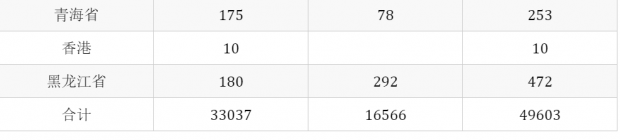

从对个券的冲击来看,我们筛选了从2016年4月11日至4月22日,信用债估值上行超过50bp的个券,一共5501只。从5501支信用债的加权估值收益率来看,在违约后两周后,一直呈现加速上行趋势。显示“中铁物”对信用市场的冲击非常强烈,且有持续性。

从对个券的冲击来看,银行间市场受影响较大,其中企业债、定向融资工具、中期票据是受影响最明显的品种,交易所市场也有所波及。

从规模上看,“中铁物”违约后,估值大幅上行的信用债存量规模合计4.8万亿,地区分布上看,江苏、北京、山东、浙江、山西的分布较多,从行业上看,制造业、建筑业、采矿业、房地产业的规模较大。

从是否是城投的分类上看,信用债大幅调整的个券中,城投占比33%,显示国企违约对城投信仰有明显冲击。

3、2016年“萝卜章”事件

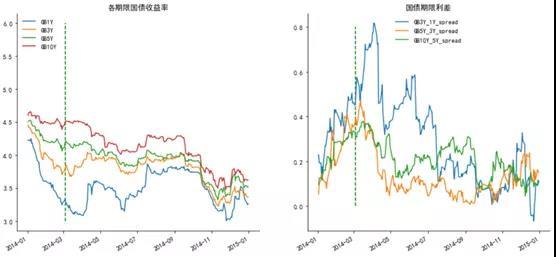

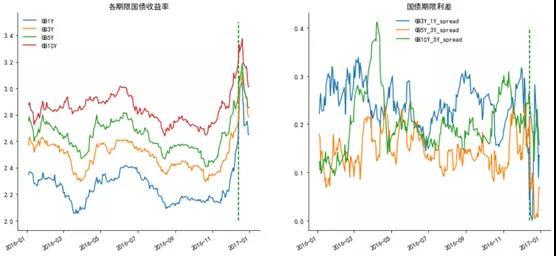

2016年11月,美国总统大选,特朗普意外当选,反而提振风险偏好,引发全球金融市场的“特朗普交易”,叠加临近年底资金面紧张,长端利率明显上行。12月14日,“萝卜章”事件爆发,12月15日R007跳升43bp至3.36%,同业资金利率直至12月22日才明显回落。

图:DR007和R007(左图)、6 M和1Y同业存单(右图)

从国债到期收益率上看,违约事件后,国债收益率短期冲高后回落,当时影响国债走势的主要因素是美国大选。

图:各期限国债收益率(左图)和国债期限利差(右图)

从信用利差上看,各期限、各评级的信用利差,在“萝卜章”事件之前已经明显拉宽,萝卜章”事件之后反而有所修复。

图:AAA级信用利差(左图)和AA级信用利差(右图)

从对个券的冲击来看,我们筛选了从2016年12月11日至12月30日,信用债估值上行超过50bp的个券,一共94只。从94支信用债的加权估值收益率来看,在违约后一周内,收益率有明显上行,但是一周后上行趋缓。94只信用债合计规模954亿,详细数据本文不再详述。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号