阅读:0

听报道

内容提要

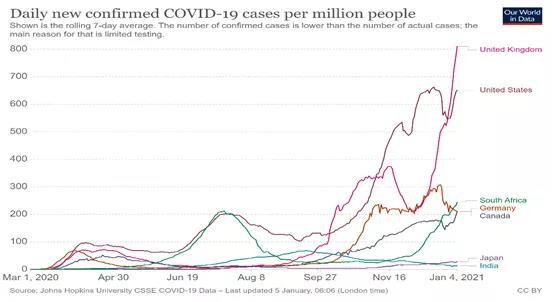

英国发现的变异病毒成为近期金融市场关注的一个重要因素。英国新增病例数自12月初开始加速上行,以每100万人口的新增病例数来衡量,目前绝对水平已经超过美国,位居首位。但是从英国和南非的新冠死亡率上看,没有观察到明显的反弹,再考虑到感染者的真实数量更高,因此近期变异的病毒,呈现出传播能力更强、但是致死率没有明显加强的特征。

金融市场对本次变异病毒的反应比较钝化。以原油价格为例,从新冠疫情爆发后的市场走势来看,原油是受疫情冲击非常明显的金融变量。但是本次变异病毒爆发后,原油价格并没有表现出受冲击迹象。

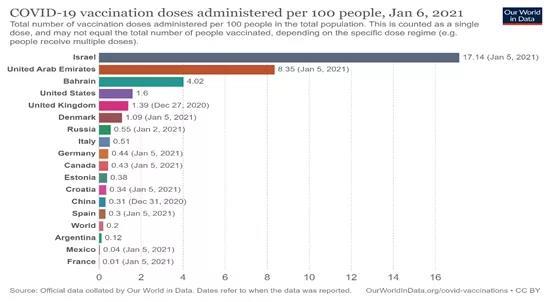

如果想最终战胜新冠病毒,最有效的方式就是较大比例的人群注射疫苗。从每百人的疫苗接种数来看,中东的以色列、阿联酋、巴林的接种率居前。美国和欧洲的英国、丹麦、俄罗斯、意大利、德国等也靠前。从单日接种人数上看,美国的人口基数大,接种人数最高,日接种人数已经超过35万,其次是中国,第三是以色列。

疫情仍将是影响2021年市场走势的核心变量,如果说2020年影响的关键词是“分化”,那么2021年影响的关键词是“回归”。2021年交易的方向包括:就业和收入的恢复,带来通胀升温,做多通胀,做空美债;做多服务业相关资产;做多原油等。

近期英国首相鲍里斯宣布,从1月5日起至2月中旬,英格兰全境将接受类似去年3月份的初次封锁。英国发现的变异病毒成为近期金融市场关注的一个重要因素。

一、变异病毒表现出更强的传染性

2020年9月,英国伦敦首次出现新冠病毒的最新变异感染病例。从每百万人的新增确诊病例数来看,英国新增病例数自9月底开始上行,12月初开始第二轮加速上行,目前绝对水平已经超过美国。

而同样发现变异病毒的南非,新增病例数也在12月初加速上行。美国等经济体,近期疫情形势均有所反弹。

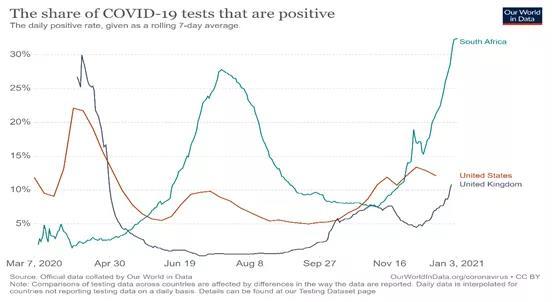

而从检测的阳性率上看,英国和南非近期都快速上行,英国阳性率在10.8%,南非则高达32.4%。按照WHO的标准,充分检测的标准线在3%以下,因此英国和南非快速攀升的阳性率,意味着英国和南非等经济体,有大量的感染者还没有被检出,真实的感染人数更高。

不过从英国和南非的新冠死亡率上看,没有观察到明显的反弹,再考虑到感染者的真实数量更高,因此近期变异的病毒,呈现出传播能力更强、但是致死率没有明显加强的特征。

图:英国和南非的新冠病毒死亡率(7天移动平均)

二、变异病毒并不是近期金融市场的核心变量

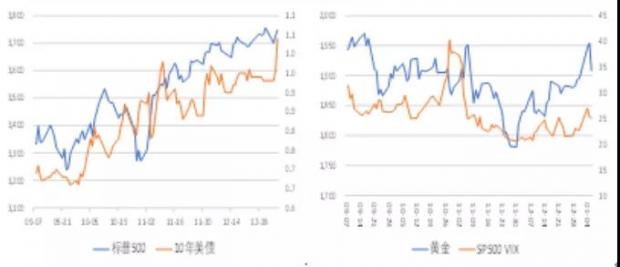

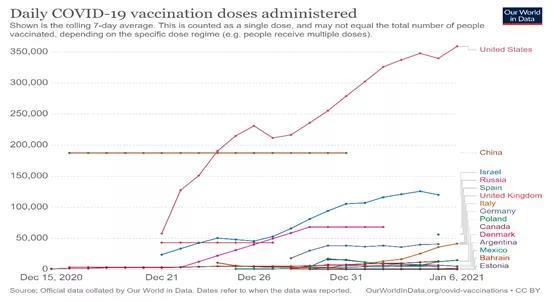

虽然英国和南非等经济体,由于变异病毒,感染人数快速上行,但是金融市场的反应比较钝化。从美股标普500指数来看,除了10月底、11月初美国大选前后,美股出现V型波动之外,整体呈现单边上行。而10年期美债在经济修复和美国财政刺激的助力下,也呈现上行。

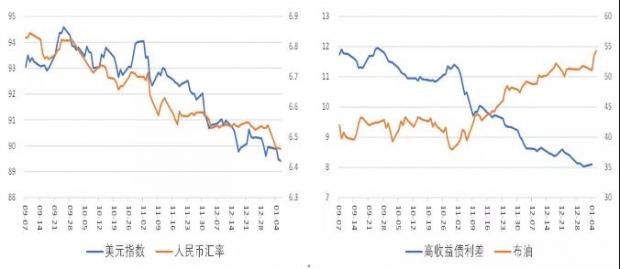

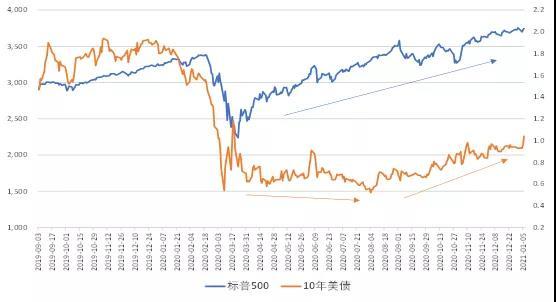

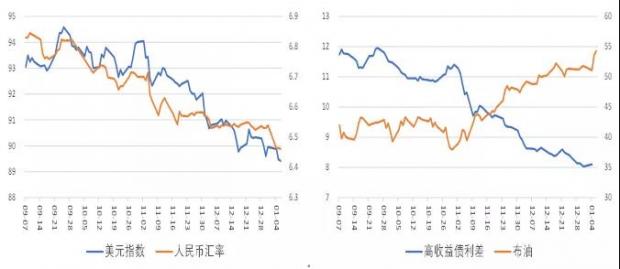

从黄金价格来看,11月末在美国通胀预期升温、美元实际利率走低的背景下,黄金价格得到提振,而标普500波动率指数(VIX)则维持低位运行。高收益债利差快速回落,而布油在经济回暖的预期下持续修复。汇率方面,美元走弱,带动人民币走升。

图:标普500和10年美债 图:黄金和SP500 VIX

图:美元指数和人民币汇率 图:高收益债利差和布油

以原油价格为例,从新冠疫情爆发后的市场走势来看,原油是受疫情冲击非常明显的金融变量。但是本次变异病毒爆发后,原油价格并没有表现出受冲击迹象。显示金融市场对疫情的影响越来越钝化,变异病毒并不是近期金融市场的核心变量。

背后原因可能在于,第一,近期疫情虽然确诊人数高,但是死亡率没有明显的上行,显示变异病毒的毒性没有明显增强;第二,市场预期宏观层面,仍然会继续采取较大力度的刺激措施,这会使得金融市场的表现良好;第三,全球对于新冠病毒的认知,以及治疗方案等有了更全面的了解,心理恐慌程度大大缓解,疫苗也在稳步接种中。

三、疫苗陆续开始接种,中美接种人数居前

从历史经验上看,如果想最终战胜新冠病毒,最有效的方式就是群体免疫,而实现群体免疫的最安全有效方法,就是较大比例的人群注射疫苗。在不到一年的时间里,已经有数个疫苗被成功开发,并陆续开始接种。

从每百人的疫苗接种数来看,中东的以色列、阿联酋、巴林的接种率居前。美国和欧洲的英国、丹麦、俄罗斯、意大利、德国等也靠前。

从单日接种人数上看,美国的人口基数大,接种人数最高,日接种人数已经超过35万,其次是中国,第三是以色列。预计中国的疫苗接种也将进一步加速。

四、病毒冲击的非对称性与估值回归

2020年,主导金融市场的一个核心变量是新冠病毒疫情。而新冠病毒疫情的冲击具有典型的非对称性。那么随着疫苗的推广,以及经济的逐步修复,如果说2020年的主题词是“分化”,那么2021年的主题词很有可能是“回归”。具体而言,可能表现在以下几个方面:

1、美股和美债的分化。 在疫情的短期冲击下,美股和美债收益率都出现了大幅回落,但是疫情冲击后,美股和美债的走势出现明显分化。以标普500为例,美股在冲击过后,迅速呈现V型反弹,整体上呈现单边上行,目前的指数点位明显超过了疫情前。

而10年美债收益率回落后,一直在底部徘徊。直至8月份,10年美债才呈现上行,虽然近期在通胀预期刺激下,长端利率有小幅跳升,但是绝对水平仍然明显低于疫情前。而在美联储宽松的货币政策的压制下,短端美债利率仍然维持低位。

图:美股和10年期美债

2、商品和服务消费的分化—美国的案例。 疫情对消费的冲击呈现出明显的分化特征,其中服务业消费因为需要人群的聚集,因此受到的负面影响更大。我们通过美国个人消费支出,来观察美国消费的恢复情况,从下图可以看到,美国耐用品支出的规模,已经远远超出了疫情前,主要是建筑材料和汽车的带动,而非耐用品支出的规模也超出了疫情前,主要是食品类支出,而服务支出仍明显低于疫情前。考虑到美国经济结构中,服务业占比很高,而且美国商品支出很多是依赖进口,因此美国经济整体上是明显弱于疫情前。

图:美国个人消费支出:指数(2020年1月=100)

3、制造业和服务业生产的分化—欧洲的案例。 我们选择了欧洲的四个国家,包括核心国德国和法国,以及南欧的意大利和希腊。我们通过零售销售数据,来对比欧洲四个国家的经济恢复情况。从下图可以看到,德国的零售情况恢复最好,已经明显好于疫情前水平。法国也超过了疫情前。意大利基本上与疫情前持平。而希腊则明显弱于疫情前。

也就是说,以欧洲为案例,疫情后欧洲国家的修复出现分化。制造业实力较强的国家,比如德、法等核心国,恢复较快。而像意大利和希腊等极大依赖于旅游等服务业的国家,经济恢复较慢。这与上文提到的商品和服务消费的分化是相对应的。

图:欧洲四国的零售销售数据

4、本地居家和跨地流动的分化。 疫情对人们生活的影响,在于“社交隔离”,并减少人员流动。这增加了自购汽车和自建房屋的本地居家需求,减少了航空等公共交通的需求。从大宗商品的价格走势来看,铁矿石的涨幅,明显高于原油。随着疫苗的推广和生活秩序的恢复,原油价格有望继续补涨。

图:原油结算价(蓝)、铁矿石结算价(橙)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号