阅读:0

听报道

内容提要

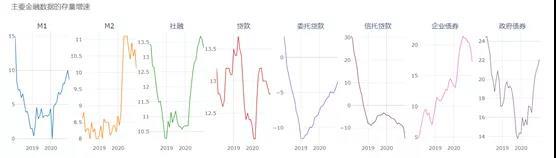

12月金融数据公布之后,主要社融科目均已呈现见顶。其中M1增速由11月的10%回落至12月的8.6%,M2增速由11月的10.7%回落至12月的10.1%,社融增速由13.6回落至13.3%,贷款增速持平于11月的12.8%,企业债券由19.3%回落至17.2%。

12月社融低于预期的原因包括:信托贷款大幅回落,12月信托贷款净减少4601亿,大幅低于历史均值的194亿;企业债券融资恢复较缓,12月债券融资净增加为442亿,明显弱于同期均值的2403亿;企业短期贷款明显回落,12月企业短贷净减少3097亿,为过去几年的历史最低值,历史均值为-580亿。

12月M2增速的下行幅度,大于社融。12月M2增速回落0.6个百分点,社融增速回落0.3个百分点。背后原因可能是财政支出的进度偏缓。从财政存款的数据上看,12月财政存款净减少9540亿,2019年同期为净减少1.08万亿,历史均值为净减少1.1万亿。12月财政支出的进度偏缓。

展望2021年的宏观政策,预计货币中性略偏松,信用中性偏紧,金融监管力度加强,对债券偏利好。财政政策存在不确定性,主要是财政支出的节奏和方向不太确定,从2020年的经验来看,财政支出速度偏缓。从债券交易策略上看,债券收益率易下难上,中短端胜率更高。

1月12日,央行公布了12月份金融数据。其中:12月M2同比增长10.1%,预期增10.7%,前值增10.7%。12月社会融资规模增量为1.72万亿元,预期2.18万亿元,前值2.13万亿元。12月人民币贷款增加1.26万亿元,预期增1.21万亿元,前值增1.43亿元。

一、主要社融科目均已呈现见顶

12月金融数据公布之后,我们发现主要社融科目均已呈现见顶。其中M1增速由11月的10%回落至12月的8.6%,M2增速由11月的10.7%回落至12月的10.1%,社融增速由13.6回落至13.3%,贷款增速持平于11月的12.8%,企业债券由19.3%回落至17.2%。

目前只有政府债券增速在上行,由11月的21.4%上行至12月的22.1%,但是考虑到2021年政府债券的净发行规模很可能低于2020年,因此政府债券增速的顶部可能也不远。因此从社融结构上看,社融总量见顶得到进一步确认。

二、社融低于预期的几个原因

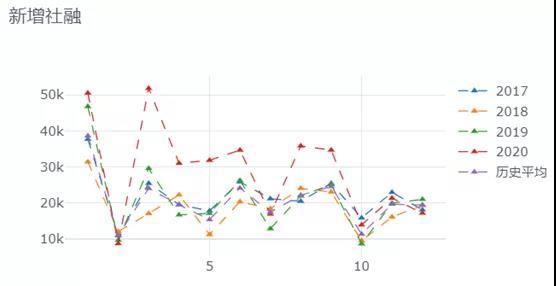

从新增社融的季节性上看,12月社融新增1.72万亿,为过去几年的同期最低值,历史均值为1.95万亿。

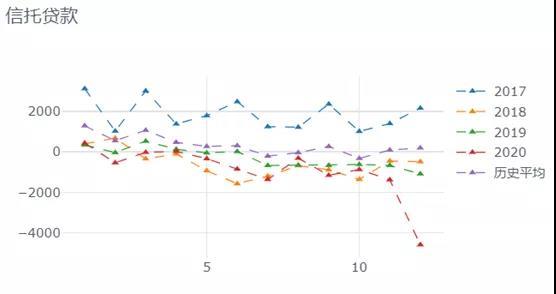

原因之一:信托贷款大幅回落

这也是被市场提及最多的因素。12月信托贷款净减少4601亿,大幅低于历史均值的194亿。可能与压降融资类信托的监管要求有关。

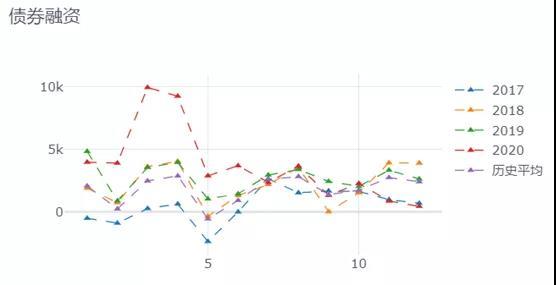

原因之二:企业债券融资恢复较缓

11月10日,债券市场意外违约后,对债券市场融资功能的负面冲击较为明显。其中,11月债券融资净增加862亿,为过去四年的最低值,明显低于历史均值的2742亿。

而12月债券融资净增加为442亿,为历史同期最低值,而且明显弱于同期均值的2403亿。债券违约对债券融资功能的冲击还在继续,这可能也是央行近期呵护资金面的一个原因。

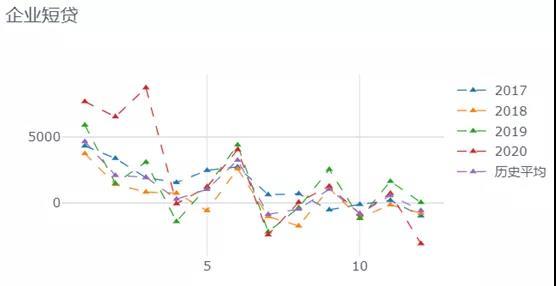

原因之三:企业短期贷款明显回落

12月企业短贷净减少3097亿,为过去几年的历史最低值,历史均值为-580亿。我们认为,可能一部分短贷需求被票据分流,在12月资金较为宽松的助力下,12月票据净融资增加3341亿,好于历史均值的1687亿。

但是即便考虑到票据分流,12月的票据融资+企业短贷合计为244亿,历史均值为1100亿,仍然较历史均值偏弱。我们认为,可能与近期部分地区疫情出现反复,整体经济活动边际转弱有关。

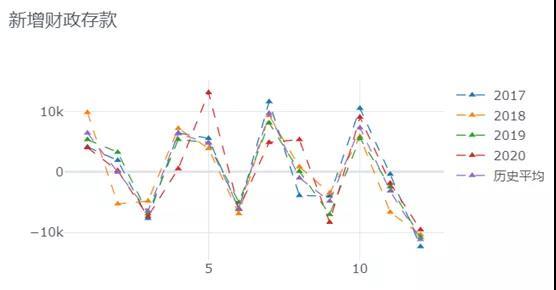

三、财政支出进度偏缓,M2下行快于社融

有市场人士关注到,12月M2增速的下行幅度,大于社融。12月M2增速回落0.6个百分点,社融增速回落0.3个百分点。从上文分析来看,12月社融低于预期的主因,包括信托贷款大幅回落、企业债券融资低迷等,这些因素都影响社融,但是对M2的影响不明显,因此M2增速下行幅度,大于社融是有点奇怪的。

背后原因可能是财政支出的进度偏缓。从新增人民币存款的数据上看,12月企业存款新增1.1万亿,2019年同期为1.6万亿,历史均值为1.45万亿,企业存款明显少增。

从财政存款的数据上看,12月财政存款净减少9540亿,2019年同期为净减少1.08万亿,历史均值为净减少1.1万亿。12月财政支出的进度偏缓。

另一方面,12月政府债券净发行7156亿,远高于历史同期,历史均值为3316亿。

四、对金融稳定性的关注度提升

随着疫情后的经济继续稳步复苏,对宏观杠杆率的稳定、以及金融稳定性的关注度提升。展望2021年的宏观政策,预计货币中性略偏松,信用中性偏紧,金融监管力度加强,对债券偏利好。财政政策存在不确定性,主要是财政支出的节奏和方向不太确定,从2020年的经验来看,财政支出速度偏缓。

从债券交易策略上看,债券收益率易下难上,中短端胜率更高。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号