阅读:0

听报道

内容提要

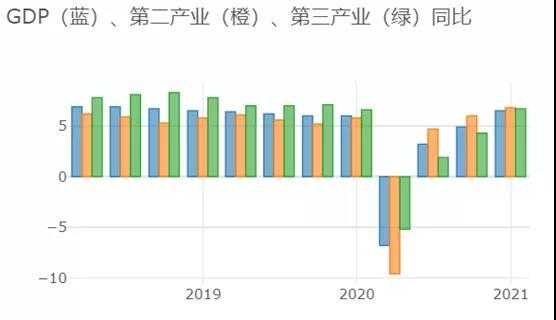

从第四季度GDP的增速来看,整体GDP增速由4.9%修复至6.5%,回升1.6个百分点,回到疫情前水平。其中第二产业由6.0%回升至6.8%,回升0.8个百分点,第三产业由4.3%修复至6.7%,回升2.4个百分点。第三产业的修复速度加快。

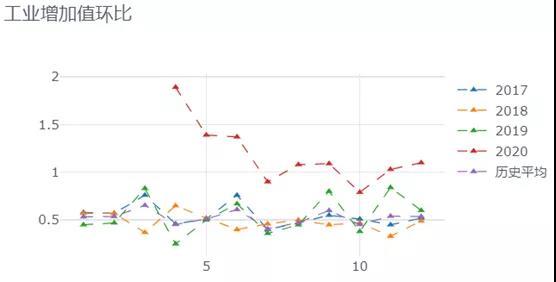

12月工业增加值环比录得1.1%,明显高于过去三年的均值0.54%,较季节性均值高了0.56个百分点,比11月表现更好。显示12月份,工业生产仍然较为强劲。其中,计算机通信、黑色冶炼、医药制造等产业表现较好。

12月整体投资见顶回落。展望未来的话,中国制造业中有很大比例是出口导向型,出口的回升对制造业投资有提振作用。疫情后中国出口表现亮眼,有望推动中国制造业投资维持在5-10%的区间。

随着重点房地产企业资金监测和融资管理规则以及房地产贷款集中度管理制度的陆续出台,预计房地产销售见顶。但是目前房地产企业的土地库存仍然较高,叠加回笼资金的需求迫切,预计房地产开发商将通过加快施工、加快交付的方式,提高周转率和资金使用效率,房地产投资仍然保持韧性,但是拿地意愿下降。

目前尚未公布2020年12月的财政数据,目前预计政府性基金支出,可能没有完成全年预算,2020年的基建投资并不太理想。今年还没有提前下达新增地方政府债务限额,预计随着经济的持续修复,2021年财政政策的重点将由基建投资转向民生保障。

从消费来看,疫情后汽车消费回升较快,参考次贷危机经验,预计汽车消费在一季度见顶,但是非汽车消费将回升,两者的裂口逐步收窄。服务消费本应处于加速修复的通道中,但是受到近期部分地区疫情反复的影响,预计一季度服务消费边际转弱。

经济的加速修复期基本结束,但是仍然具有韧性。叠加短端资金利率将向政策利率收敛,债券市场的交易性机会不凸显,以票息策略为主。

18日上午,国家统计局公布了2020年12月份经济数据。其中:

中国2020年第四季度GDP同比增长6.5%,预期增长6.2%,前值增长4.9%。

中国2020年12月工业增加值同比增长7.3%,预期增长6.9%,前值增长7%。

中国2020年12月社会消费品零售总额同比增长4.6%,预期增长5.5%,前值增长5%。

中国2020年城镇固定资产投资同比增长2.9%,预期增长3.2%,前值增长2.6%。

一、第三产业修复速度加快,GDP回到疫情前水平

从第四季度GDP的增速来看,整体GDP增速由4.9%修复至6.5%,回升1.6个百分点,回到疫情前水平。其中第二产业由6.0%回升至6.8%,回升0.8个百分点,第三产业由4.3%修复至6.7%,回升2.4个百分点。第三产业的修复速度加快。

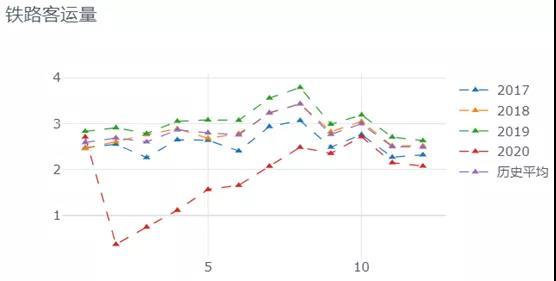

不过从服务业生产指数的同比增速来看,一直修复至11月的8%之后,出现见顶回落,12月回落至7.7%。笔者认为,可能与进入冬季之后,中国部分地区出现疫情的散发和反弹有关。

春节将至,近期各地区倡导“就地过年”,国铁集团对于2021年春运的客流预测,由4.07亿人次下调至2.96亿人次,预计今年一季度的服务业可能继续边际走弱。从通胀数据上看,CPI的旅游分项,12月旅游分项环比-0.6%,历史均值0.17%。旅游分项自10月回升后重回低迷,显示疫情仍然对服务业有负面影响。

二、工业生产表现强势,计算机通信表现亮眼

12月工业增加值环比录得1.1%,明显高于过去三年的均值0.54%,较季节性均值高了0.56个百分点,比11月表现更好。显示12月份,工业生产仍然较为强劲。

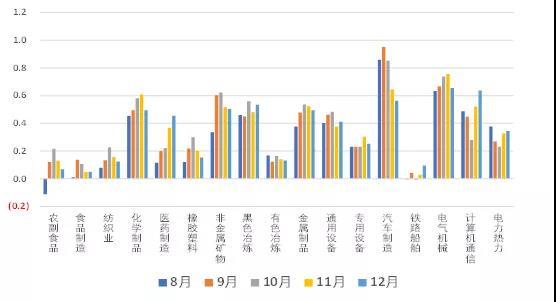

我们匡算主要行业对整体工业增加值的拉动作用。12月计算机通信设备制造业的拉动作用进一步提升,由11月的0.52个百分点提升至12月的0.64个百分点。汽车制造的拉动作用出现回落,由0.64个百分点回落至0.56个百分点。

黑色冶炼增加值的带动作用有所回升,显示黑色产业链的韧性较强。医药制造的拉动作用由11月的0.37个百分点上行至12月的0.46个百分点,可能与疫苗等生产加速有关。

图:主要行业对工业增加值的拉动作用

三、投资整体见顶回落,房地产加快施工

从今年的单月固定资产投资增速来看,12月单月整体固定资产投资增速5.2%,较11月的9.4%明显回落。结构上看,制造业单月投资增速由11月的10.8%小幅回落至6.8%,房地产投资增速由11月的11.4%回落至9.3%,基建投资增速由11月的5.8%回落至4.2%。12月整体投资见顶回落。

从基建的细分行业来看,12月电力热力投资增速由11月的12.1%回升至18.3%,交通运输投资由11月的1.1%回落至-6.5%,水利环境投资增速由11月的6.7%回落至4.1%。

展望未来的话,中国制造业中有很大比例是出口导向型,出口的回升对制造业投资有提振作用。疫情后中国出口表现亮眼,有望推动中国制造业投资维持在5-10%的区间。

从疫情后的固定资产投资增速来看,房地产投资的增速最高,并引起政策层面的关注。8月20日,住建部、人民银行召开重点房地产企业座谈会,研究进一步落实房地产长效机制。房地产企业将通过加快施工和销售的方式,促进资金回笼,预计房地产投资维持高位。

另一方面,从房地产开发投资的领先指标,成交土地面积的情况来看。疫情对房地产投资和土地成交,都带来了明显的短期冲击。但是从成交土地面积的情况来看,2021年上半年房地产开发投资仍然会保持一个较强的韧性,预计后续单月增速维持区间震荡。

图:房地产开发投资同比(蓝)、成交土地面积(橙,右)

目前尚未公布2020年12月的财政数据,目前预计政府性基金支出,可能没有完成全年预算,2020年的基建投资并不太理想。今年还没有提前下达新增地方政府债务限额,预计随着经济的持续修复,2021年财政政策的重点将由基建投资转向民生保障。

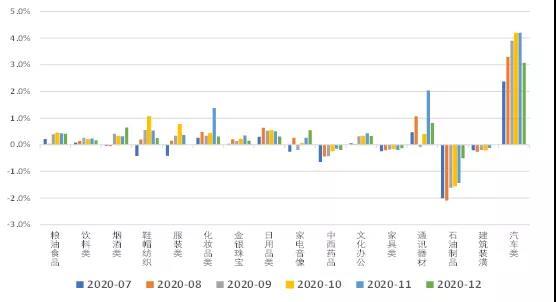

四、汽车消费有所回落,整体消费仍然偏弱

12月份,社会消费品零售总额40566亿元,同比增长4.6%,增速比上月回落0.4个百分点。其中,除汽车以外的消费品零售额35695亿元,增长4.4%。从限额消费的分品种拉动作用中,可以看到12月汽车消费对整体消费的拉动作用由4.2%回落至3.1%,不过仍然是拉动消费的最主要因素。

图:限额以上单位消费品零售额的分品种拉动作用(单月)

从其他品种的消费情况来看,通讯器材消费的拉动作用,由11月的2.04%回落至12月的0.8%,化妆品消费的拉动作用,由11月的1.4%回升至12月的0.3%。

疫情后的社零消费数据中,我们观察到汽车消费和非汽车消费的分化,今年11月份,汽车消费增速达到15.9%,明显超过了疫情前水平。而剔除汽车的消费增速仅为2.5%,明显低于疫情前的8.6%的增速。

同样的现象也曾发生在次贷危机后,次贷危机后的2009年2月,汽车消费当月最高增速达到102.6%,而非汽车消费刚刚超过10%,明显低于次贷危机前的23%左右的增速。

我们认为背后原因在于,新冠疫情对中低收入人群的就业、收入和收入预期的冲击更大。随着整体就业的好转,预计大部分人群的就业、收入和消费能力都将逐步修复,并带动整体消费回升。参考次贷危机后,2010年非汽车消费增速也到了23%的危机前水平。

五、关注经济修复动能的边际变化

当2020年4月中国疫情好转之后,中国经济修复的驱动力主要是出口、房地产投资和汽车消费。8月份疫情进一步好转后,随着服务业的放开,服务业消费加速修复,共同带动四季度GDP增速回到疫情前水平。

展望2021年,随着欧美新一轮财政刺激计划的出台,外需和出口仍然保持强势,尤其是信息类产业链。

随着重点房地产企业资金监测和融资管理规则以及房地产贷款集中度管理制度的陆续出台,预计房地产销售见顶。但是目前房地产企业的土地库存仍然较高,叠加回笼资金的需求迫切,预计房地产开发商将通过加快施工、加快交付的方式,提高周转率和资金使用效率,房地产投资仍然保持韧性,但是拿地意愿下降。

参考次贷危机经验,预计汽车消费在一季度见顶,但是非汽车消费将回升,两者的裂口逐步收窄。服务消费本应处于加速修复的通道中,但是受到近期部分地区疫情反复的影响,预计一季度服务消费边际转弱。

经济的加速修复期基本结束,但是仍然具有韧性。叠加短端资金利率将向政策利率收敛,债券市场的交易性机会不凸显,以票息策略为主。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号