阅读:0

听报道

内容提要

经济基本面不支持货币政策大幅宽松,但是另一方面,国际经济金融形势仍然复杂严峻,国内外疫情变化和外部环境存在诸多不确定性,国内经济恢复基础尚不牢固。货币政策也不宜明显收紧。

为了避免金融市场过度加杠杆,防范资金空转套利,以及警示金融风险等目的,可以在维持政策利率平稳的情况下,引导市场利率适度波动。负债稳定性的重要性提升。

2月8日,中国人民银行发布《2020年第四季度中国货币政策执行报告》。笔者学习后,认为要点如下:

一、经济基本面不支持货币政策大幅宽松

第三季度货币政策执行报告中,对经济形势的表述是:“把好货币供应总闸门,保持广义货币供应量和社会融资规模增速同反映潜在产出的名义国内生产总值增速基本匹配,支持经济向潜在产出回归。”

第四季度货币政策执行报告中,对经济形势的表述是:“把好货币供应总闸门,将经济保持在潜在产出附近。”

如果我们用历史增速的移动平均值,来作为潜在产出的一个近似,从下图可以看到,如果不考虑疫情冲击的话,疫情前的2019年第四季度,GDP当季增速为5.8%,潜在增速为6.38%。而2020年第四季度的经济增速为6.5%,已经略微超过了潜在增速。

图:GDP增速

虽然现在经济修复仍然存在结构上的不平衡,比如消费修复略显疲弱,疫情对服务业尤其是旅游、交运等行业有一定的负面冲击等,但是总量上看,经济增速已经回升到了潜在增速上方。经济基本面不支持货币政策大幅宽松。

二、CPI回升趋稳,PPI短期转正

第四季度货币政策执行报告中,对CPI的表述是“……2021年初还会受到春节错位的扰动,这些影响是短期、暂时的,待基数效应和供给扰动逐渐消退后,CPI有望回升趋稳。”第三季度货币政策执行报告中,并没有“回升趋稳”等类似的表述。

第四季度货币政策执行报告中,对PPI的表述是“……2020年第四季度以来生产资料价格加快上涨,PPI同比降幅进一步收窄,短期内有望转正。”第三季度货币政策执行报告中,并没有“转正”等类似的表述。

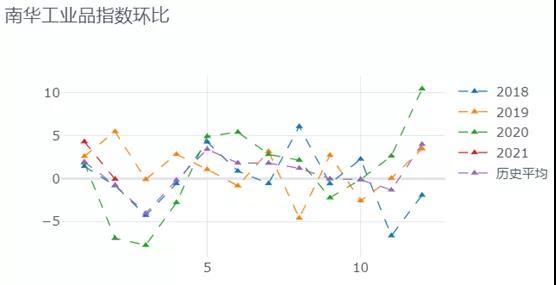

考虑到2020年初,CPI的基数较高,会压制2021年初,CPI的同比表现。但是从环比来看,商务部农产品价格1月环比录得7.7%,明显超出历史均值的2.6%,南华工业品指数1月环比4.3%,也超出了历史均值的1.9%,价格上涨的短期动能仍然强劲。

三、关注金融风险:房地产、居民杠杆率

第四季度货币政策执行报告中,“下一阶段主要政策思路”中提及“把握好政策时度效,处理好恢复经济和防范风险的关系,保持好正常货币政策空间的可持续性。”防范风险的重视程度有所提升。

在“继续完善宏观审慎政策框架”中,专门讲到“建立银行业金融机构房地产贷款集中度管理制度”。房地产贷款集中度管理制度,并不是一项孤立的政策,而是搭建房地产宏观杠杆的监管框架的重要一环。前期的限购限贷,以及房地产开发商的“三道红线”,主要是从资金需求端进行监管。而房地产贷款集中度管理制度,是从房地产的资金供给端进行监管。

专栏四“合理评估居民部门债务风险”,也专门论述了居民杠杆率问题。专栏提到“部分金融机构忽视了消费金融背后所蕴含的风险,客户资质下沉明显,多头共债和过度授信问题突出。2020年以来,部分银行信用卡、消费贷不良率已显现上升苗头。”

尤其是提到“激发国内消费潜力,但不宜靠发展消费金融来扩大消费。”叠加“坚持金融创新在审慎监管的前提下进行”的要求,这就意味着打着扩大内需的旗号发展消费信贷,可能并不符合政策方向,这对部分金融科技巨头的业务方向有纠偏信号。

四、绿色金融将是重要发展方向

“下一阶段主要政策思路”中,提及“落实碳达峰、碳中和重大决策部署,做好政策设计和规划,建立政策激励约束体系,引导金融资源向绿色发展领域倾斜。”这就意味着,在碳达峰、碳中和重大决策部署中,金融将作为重要抓手和工具。

专栏二“发展绿色金融推动实现碳达峰和碳中和目标”中,提及绿色金融的三大流向:风电、太阳能发电等可再生能源,电力、工业、建筑、交通等领域的节能减排,碳捕捉、碳存储等技术的发展。

而NAFMII披露,2月9日首批碳中和债成功发行。从NAFMII披露的信息来看,碳中和债具备三大特征:募集资金专项用于清洁能源、清洁交通、绿色建筑等低碳减排领域,相比绿色债券用途更为聚焦;碳中和债需第三方专业机构出具评估认证报告,报告需对二氧化碳减排等环境效益进行定量测算;加强存续期信息披露管理,每半年披露碳减排效益相关情况,提高募集资金使用透明度。

五、引导货币市场利率适度波动

在货币政策操作方面,第四季度货币政策执行报告的措辞是“引导货币市场短期利率围绕公开市场7天期逆回购操作利率在合理区间波动”,而第三季度的措辞是“引导市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行”。

上文提到,经济基本面不支持货币政策大幅宽松,但是另一方面,国际经济金融形势仍然复杂严峻,国内外疫情变化和外部环境存在诸多不确定性,国内经济恢复基础尚不牢固。货币政策也不宜明显收紧。

那么为了避免金融市场过度加杠杆,防范资金空转套利,以及警示金融风险等目的,可以在维持政策利率平稳的情况下,引导市场利率适度波动。负债稳定性的重要性提升。

图:政策利率与市场利率

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号