内容提要

1月主要社融科目增速继续回落。其中社融增速由12月的13.3%回落至1月的13%,M2增速由10.1%回落至9.4%,贷款增速由12.8%回落至12.7%,企业债券由17.2%回落至16.3%,政府债券也由22.1%回落至20.3%。宏观政策继续向常态化回归。

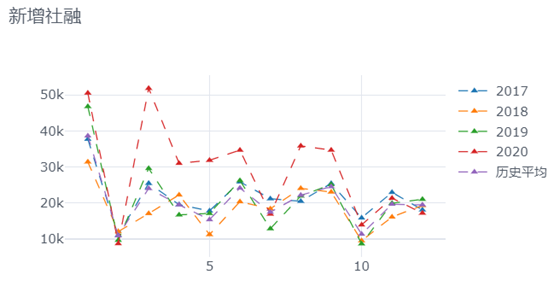

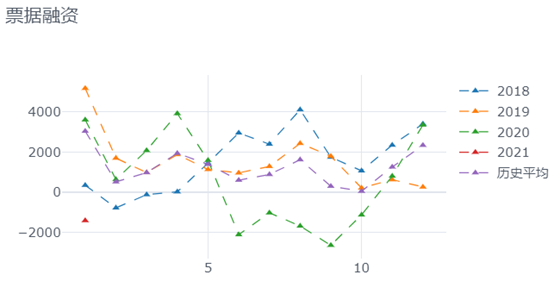

1月社融略高于去年1月,仍然为历史同期的最高值。从结构上看,1月新增人民币贷款明显高于季节性,而票据融资明显低于季节性。可能是年初对银行的信用投放有所控制,但是实体经济的融资仍然旺盛,因此额度优先投向利率更高的贷款,从而挤占了票据的投放。

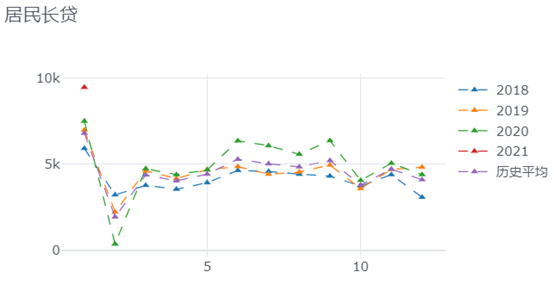

1月的M1增速明显回升,而M2增速有所回落,M1和M2的裂口拉宽,原因之一可能是居民购房的影响。我们在1月金融数据中,观察到了居民长期贷款的旺盛需求,居民购置新房后,办理按揭贷款,资金直接流向房地产开发商,形成M1而不形成M2。

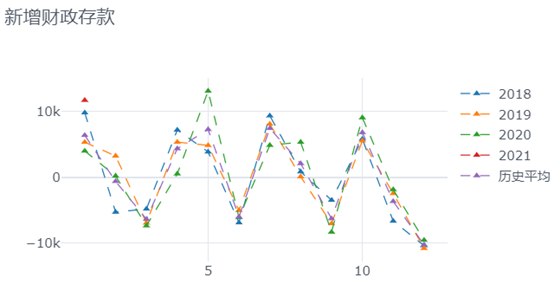

原因之二可能在于财政存款回笼。1月财政存款新增1.17万亿,过去三年同期均值为6383亿,1月财政存款回笼力度较强。由于财政存款回笼,会直接减少银行的准备金存款,这也部分解释了元旦后的资金面波动。从超储率上看,2020年四季度末的超储率为2.2%,低于过去三年的同期均值2.33%。对超储的补充方式,值得跟踪观察。

以下为正文

2月9日,央行公布了1月份金融数据。其中:

中国1月社会融资规模增量为51700亿元,预估为46000亿元,前值为17192亿元。

中国1月新增人民币贷款35800亿元,预期增35300亿元,前值增12552亿元。

中国1月M2同比增长9.4%,前值增10.1%。

一、主要社融科目增速继续回落

1月金融数据公布之后,我们发现主要社融科目增速继续回落。其中社融增速由12月的13.3%回落至1月的13%,M2增速由10.1%回落至9.4%,贷款增速由12.8%回落至12.7%,企业债券由17.2%回落至16.3%,政府债券也由22.1%回落至20.3%。宏观政策继续向常态化回归。

二、实体经济的融资需求仍然旺盛

从新增社融的季节性上看,1月社融新增5.17万亿,仍然为历史同期的最高值,过去三年的同期均值为4.29万亿。

从新增人民币贷款规模上看,1月新增3.82万亿,去年同期为3.49万亿,过去三年的同期均值为3.25万亿,实体经济的融资需求仍然旺盛。

尤其是我们注意到,1月份票据融资为-1405亿元,远远弱于季节性,过去三年的同期均值为3034亿元。笔者认为,可能是年初对银行的信用投放有所控制,因此额度优先投向利率更高的贷款,从而挤占了票据的投放。

其他分项来看,1月债券融资净增3751亿,基本与季节性持平,去年11月永煤违约的两个月后,对债券融资的冲击逐步修复。1月企业长期贷款新增2.04万亿,过去三年的同期均值为1.46万亿,企业中长期融资需求旺盛,背后可能是房地产或者制造业投资驱动。

三、M1和M2的裂口拉宽,原因可能在于居民购房和财政存款

我们也留意到了,1月的M1增速14.7%,较12月提升6.1个百分点,而1月M2增速回落0.7个百分点,M1与M2的增速差为5.3个百分点,较上月拉宽6.8个百分点。M1和M2的裂口拉宽,原因可能在于:

原因之一:居民购房的影响。 我们在1月金融数据中,观察到了居民长期贷款的旺盛需求,1月居民长期贷款新增9448亿,过去三年的同期均值为6790亿。居民购置新房后,办理按揭贷款,资金直接流向房地产开发商,形成M1而不形成M2。

原因之二:财政存款回笼。 1月财政存款新增1.17万亿,过去三年同期均值为6383亿,1月财政存款回笼力度较强。由于财政存款回笼,会直接减少银行的准备金存款,这也部分解释了元旦后的资金面波动。从超储率上看,2020年四季度末的超储率为2.2%,低于过去三年的同期均值2.33%。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号