阅读:0

听报道

摘要

近期通胀预期有所升温,通胀风险成为市场最主要关注的议题,但是根据美联储最新的议息会议,美联储主席鲍威尔对通胀的措辞是“暂时的”(Transient),美联储与金融市场的分歧扩大。

近期通胀升温的驱动力,除了基数因素之外,还包括财政刺激规模超过产出缺口;前期积累储蓄的集中支出;疫情冲击恶化了供需缺口等。但是这些驱动力并没有根本性的改变长期低通胀的状态。

相反,由于财政刺激效应偏短期,而且边际消费倾向受限;经济的结构性问题进一步恶化以及菲利普斯曲线的高度平坦化等原因,预计通胀难以长期持续。这就意味着,即便刺激政策带来经济的短期过热,其对通胀的作用也是有限的。所以鲍威尔反复强调:需要等待通胀的实现,而不是仅关注通胀预期。

一、市场对通胀的关注度明显升温

最新的美国银行投资经理调查显示,关于目前最大的尾部风险,37%的受访者表示是通胀,占比最高,35%的受访者表示是美联储“taper tantrums”,只有不到15%的受访者认为是疫苗。这是自2020年2月以来,首次有疫情以外的主题成为投资经理最关注的风险。

金融市场走势也表现出对通胀的担忧,美债收益率曲线整体呈现陡峭化。近期,中长端美债收益率出现快速上行,10年、30年美国国债收益率分别由2020年7月的0.62%、1.31%上行至当前的1.57%、2.32%,上行幅度分别为95bp、101bp。

美债收益率的上行,既有实际收益率上行的因素,也有通胀预期升温的因素。5年期TIPS所隐含的通胀预期,已经突破了2.5%。

图:5年期和10年期TIPS隐含的通胀预期

但是另一方面,随着拜登政府刚刚通过的1.9万亿救助法案开始支出,3月17日披露的数据显示,美国财政部在美联储的账户TGA(财政部一般账户)持有现金余额从1.361万亿美元降至1.09万亿美元,至去年4月来最低。

财政集中支出和财政存款的下降,为金融市场带来了充裕的流动性,3月18、19日,美国3个月国债收益率甚至出现了负值。美债收益率曲线整体呈现陡峭化。刚刚结束的美联储3月份议息会议上,美联储将隔夜逆回购操作(ON RRP)每日单一对手方的限额从300亿美元提高至800亿美元,也是为了防止财政TGA中大量流动性释放导致短端利率的过度走低。

二、美联储对通胀的措辞是暂时的(Transient)

美联储3月份议息会议刚刚结束,美联储主席鲍威尔在会后的新闻发布会上,谈到由于去年基数原因,未来几个月的通胀同比增速预计比较高。除了基数因素,鲍威尔还提到其他原因,包括支出的快速反弹、供给瓶颈等等。但是其对通胀的措辞是“暂时”,原文是“However, these one-time increases in prices are likely to have only transient effects on inflation.”美联储3月份发布的经济指标预测显示,对今年通胀的预测值为2.4%,然后明年回落到2.0%。

但是美联储与市场对未来货币政策走向的分歧加大。美联储发布的点阵图显示,2023年底之前,美联储都将维持零利率。当有记者问到,为什么美联储对2023年的通胀预测超过了2%,但是却不加息的时候,鲍威尔表示,两三年后的经济状况是非常不确定的,并不想过多关注未来那么长时间内潜在加息的确切时间。

但是从远期利率曲线上看,近期整体上行,反映出市场预期美联储最早于2022年底开启首次加息。市场对美联储首次加息的预期时点明显提前。

三、近期通胀升温的驱动力

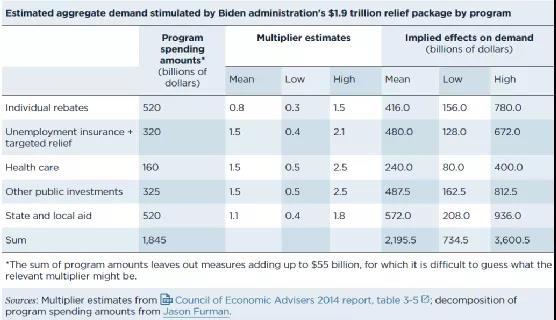

1、财政刺激规模超过产出缺口。Blanchard 2021估算了产出缺口,大概方法是:根据美国国会预算办公室(CBO)估算,过去几年的潜在实际增长率约为1.7%。2020年第四季度的实际GDP增速为-2.5%,因此基于CBO估算,2020年第四季度的产出缺口为1.7%+2.5%= 4.2%,折算成名义值约为9000亿美元。

而1.9万亿美元的救济计划近期通过之后,加上2020年12月通过的9000亿美元刺激计划,刺激总额为2.8万亿美元,但是实际效果取决于乘数。Blanchard 2021借鉴Council of Economic Advisers在2014年年报中的数据,测算平均总乘数为1.2。但是不确定性的程度非常大:在较低的乘数估计下,总乘数为0.4;在较高的乘数估计下,则接近2.0。但是即便是最低的乘数估计,也超出了产出缺口。

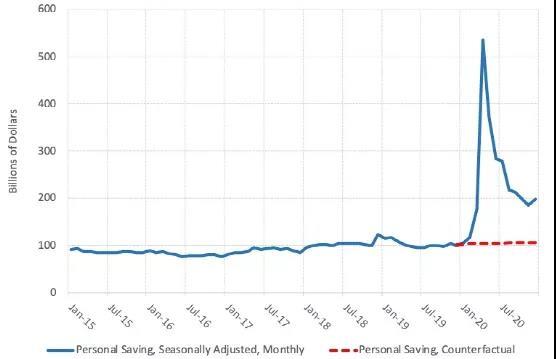

2、前期积累储蓄的集中支出。2020年疫情爆发之后,美国家庭储蓄率出现了明显抬升,背后原因可能是:由于社交隔离等措施带来的外出就餐、旅游等服务类消费减少;政府几轮刺激法案的转移性收入,并没有被完全消费;由于对未来的经济和就业存在很大的不确定性,家庭有可能决定比往常多储蓄(预防性储蓄)。

Florin Bilbiie 2021估算了超额储蓄的规模,其假设如果没有疫情冲击的话,储蓄率稳定在疫情前水平(7.3%),而可支配个人收入以过去二十年的均速增长(3.5%),这种反事实的储蓄规模体现为下图中的红线。而蓝线则是实际储蓄规模。两条线之间的区域代表“超额储蓄”,估算达到1.6万亿美元。这些超额储蓄,可能有至少1/3未来将支出。

3、疫情冲击恶化了供需缺口。纽约联邦储备银行2月份的补充调查报告(Supplemental Survey Report)显示,截至2021年初,大约75%的制造业和50%的服务业公司正在经历不同程度的供给延迟或中断。服务业主要集中在批发零售业。调查背后原因,最主要原因是国内供应商倒闭或者供应受限,对于制造业来说,海外供应商的停工和港口延误也是重要原因。

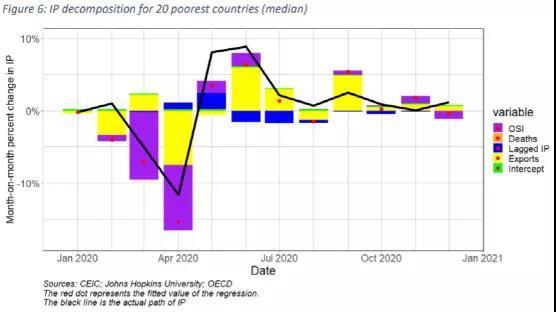

Steven B. Kamin and John Kearns 2021研究了疫情对2020年全球工业生产的影响,结果显示,政府为限制病毒传播而采取的封锁措施的严格程度的变化,对工业生产有非常重要的影响,全球商品贸易是疫情的经济冲击在国家间相互影响的重要渠道。但是疫情的经济冲击在高收入国家和低收入国家之间有很大的不同:死亡率、封锁限制和贸易都是影响富裕国家生产的重要因素。在较贫穷的国家,死亡率对生产几乎没有影响,而封锁限制和全球贸易发挥了重要作用。

在疫苗方面,随着发达国家的顺利接种,发达国家的需求恢复很快,但是发展中国家的疫苗供给受限,未来较长时间仍然需要维持某种程度的封锁限制。从低收入国家工业生产的影响因素分解来看,封锁措施仍然是副作用,这恶化了全球产业链的供需缺口。

四、通胀难以长期持续的可能原因

在过去的时候,研判通胀的模型比较直观,主要是两个工具:菲利普斯曲线(含NAIRU)和理性预期理论。背后逻辑是当失业率低于一定水平时,工资和物价通胀开始上行,并形成螺旋型循环。但是全球金融危机之后,主要发达经济体陷入了长期的低通胀状态。而近期通胀升温的驱动力,也难以改变长期低通胀的状态。

1、财政刺激效应偏短期,而且边际消费倾向受限。为了应对疫情冲击,而推出的财政刺激,以一次性的转移支付为主,而且随着美国财政赤字的大幅扩张和政府杠杆率的快速提升,而难以持续。另一方面,根据李嘉图等价理论,政府通过债务融资所进行的转移支付,边际消费倾向为零,因为家庭需要为未来增加的税负进行储蓄。当然,实际的边际消费倾向不会这么低,根据现有估计,消费比例平均在25%到40%之间(Armantier2020,Baker2020,Coibion2020),其余的用于偿还债务(约1/3)或以其他方式储蓄。

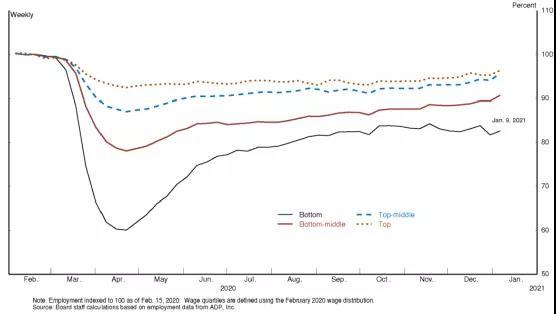

2、经济的结构性问题进一步恶化。疫情冲击下,长期存在的结构性问题,进一步恶化。比如从性别就业差异来看,2021年1月,美国女性劳动力参与率已降至56%以下,上一次这么低水平是在34年前的1987年4月。疫情对女性就业的冲击明显高于男性。

再比如分收入水平的就业情况来看,自去年2月以来,总就业人数下降了6.5%,但是收入排名前25%的工人的就业下降仅为4%,而排名后25%的工人的就业下降却达到了17%。而且,近几个月低收入人群的就业变化不大,而高收入人群的就业则继续改善。

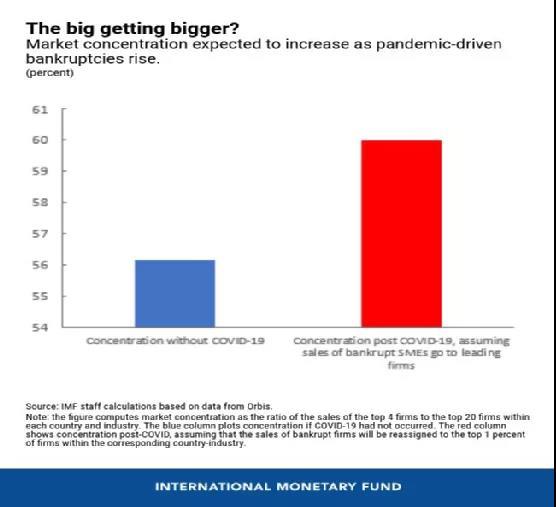

而IMF的最新研究表明,疫情冲击中,中小企业受到了尤为沉重的打击,而占市场主导地位的公司的市场控制力不断上升,市场的垄断加剧。少数公司的市场控制力过强,可能会拖累中期经济增长、阻碍创新并抑制投资。

3、菲利普斯曲线的高度平坦化。在多种原因的影响下,现在菲利普斯曲线高度平坦化,假设实际产出超过潜在产出的水平为5%,根据奥肯定律,意味着失业率比自然失业率低约2.5个百分点。根据Blanchard 2016的估算,菲利普斯曲线的系数为0.2,即通胀仅会额外上行0.5个百分点。这就意味着,在各项刺激措施的作用下,经济有可能会过热,但是由于菲利普斯曲线的平坦化,并不会引起严重的通胀。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号