阅读:0

听报道

摘要

BIS近期发布了一篇工作论文(BISWorking Papers No 934. A global database on central banks' monetary responsesto Covid-19),其设计了一个数据库,梳理了39个国家的央行应对新冠疫情冲击的政策。数据库把货币政策分为五类:利率工具、准备金政策、贷款工具、资产购买和外汇干预。在每一类里面,数据库还提供更多信息,比如到期日、合格交易对手、资产类型和财政支持的可得性。数据库还注明,该政策是首次使用,还是过去使用过。

一、介绍

全球央行对疫情的应对速度很快。对于发达经济体央行,目标主要是两个:疫情初期,货币政策的目标主要是稳定金融市场,避免发生新一轮金融危机。资产购买和提供流动性是主要工具。当家庭和企业的现金流开始恶化之后,央行的首要目标变成向私人部门提供信贷,缓解经济的下滑。新兴经济体的央行更侧重于支持国内经济。

提出一些问题:不同经济体的央行的应对是否平衡、迅速、有力?哪些措施的应用最广泛?应对措施是采用新的工具还是仅仅沿用的工具?

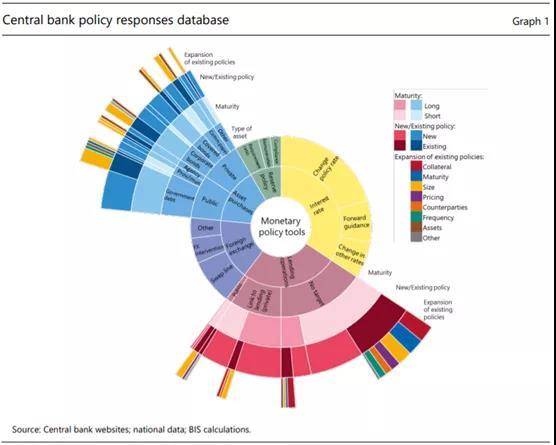

通过一个全新的数据库来回答这些问题。货币政策分为五类:利率工具、准备金政策、贷款工具、资产购买和外汇干预。每一类里面,还提供更多信息:(例如利率变动VS前瞻性指引)、到期日(短期VS长期)、附加条件(例如有针对性的VS没有针对性的贷款操作)、交易对手(私人VS公共部门)、符合购买条件的资产类型以及是否有财政支持。数据库还注明,该政策是首次使用,还是过去使用过。

二、数据库

数据库覆盖了39个国家的央行,包括11个发达国家和28个新兴市场国家。为了保证数据的可比性,数据库没有包含非货币政策,比如微观和宏观审慎政策,也没有包含实施后才披露的政策,比如某些形式的外汇干预等,也没有包含与疫情无关的货币政策。数据库每两个月末定期更新一次,目前仍在更新。

数据库由7张Excel表格组成,具体而言:

第1张,央行信息:提供39家中央银行的列表,以及每家央行的主要信息来源。

第2张,政策公告:按时间顺序列出所有货币政策公告。每个公告都包含三个特征:经济体、工具和日期。

第3张,利率:报告所有政策利率变动,包括前瞻性指引,以及与主要政策利率相关的其他利率决议。

第4张,准备金政策:涵盖所有涉及央行准备金的措施,如准备金率的变化、准备金要求或者准备金利率。

第5张,贷款工具:所有涉及央行向私人和公共部门贷款的工具。提供了关于每个工具的更详细信息,如开始和结束日期、操作的期限及其规模。它还着重区分,贷款工具是激励对手方向非金融私人部门放贷,还是直接向公共部门放贷。最后,它报告了这个工具在疫情之前是否正在使用,如果正在使用,那么主要变化是什么。

第6张,资产购买:提供有关央行直接购买资产的详细资料,包括购买期限或风险不同的资产(比如扭曲操作和互换)。它报告了资产购买计划的规模、期限以及所涉及的资产的类型和到期日。它也会报告资产购买计划在疫情前是否正在使用及其主要变化。

第7张,汇率政策:包含涉及外汇和外国实体的工具的信息。它提供了有关该工具的持续时间、规模、资产到期日以及该工具在疫情前是否正在使用及其主要变化。

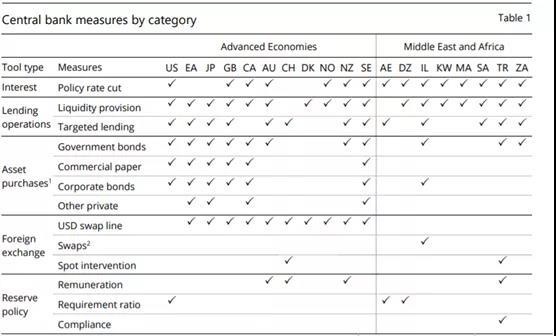

表1是各主要央行实施货币政策的概览。

图1是数据库包含信息的鸟瞰图。

三、发达和新兴市场经济体央行对疫情的应对

本节提供一个数据库的使用案例。我们重点观察,2020年2月至7月,货币政策对第一波疫情冲击的反应。

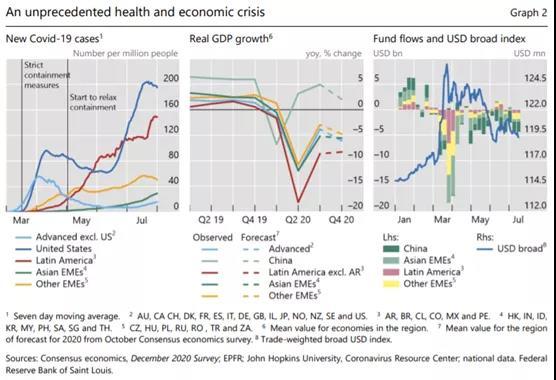

疫情冲击经济的传导模式,与其他危机不同。比如2007-09年全球金融危机,首先严重冲击金融市场,随后通过对信心的负面影响以及企业和家庭信贷条件的收紧,传导到实体经济。疫情冲击则恰恰相反:疫情带来了严厉的遏制措施,导致经济停滞(图2,左图和中图),并传导到金融部门。

2020年3月,发达经济体的信用利差普遍激增。很多国家的商业票据市场,以及ABS和MBS市场近乎冻结。股票价格大幅下跌,各类资产的隐含波动性大幅上升。全球范围的取现也扰乱了固定收益市场。美国国债遭遇抛售,长端收益率大幅上升,而欧元区主权债务利差也显著拉宽。在新兴市场经济体,疫情导致资本流入的骤停,这减少了私人和公共部门的外部融资(图2,右图)。资本流入的减少导致了货币的急剧贬值和金融环境的进一步紧缩。在部分新兴市场国家,本币债券遭到抛售,政府债券收益率急剧上行(Hoerdahl and Shim (2020)。

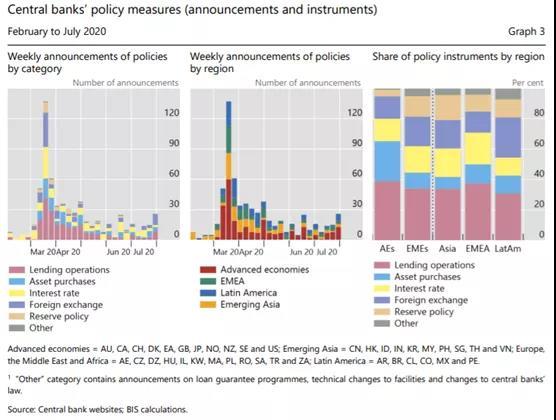

我们的数据库提供了自疫情最初爆发以来的货币政策的信息。图3是2020年2月1日-7月30日,按政策类型和地区分布的货币政策概览。政策数量在3月初达到高峰,而且随着时间推移,政策并不相同。央行的直接目标是通过确保金融系统的平稳运行,来缓解经济活动的收缩。最初的货币政策,主要涉及政策利率。随着封锁措施开始实施,央行开始转向贷款工具。这些工具为银行提供流动性,从而鼓励银行向受封锁措施影响的企业提供贷款。与此同时,央行,尤其是新兴经济体央行,通过外汇操作缓解汇率压力,减少汇率波动。随着时间推移,涉及资产购买的政策越来越多。在疫情初期,央行的重点是改善市场运作,而在后期,央行重点转移到促进私人和公共部门的融资。在整个样本期,央行都在使用准备金政策,以释放受审慎监管限制的流动性。

数据库区分政策时间和政策工具,从而可以区分不同地区的不同工具的比例(图3的右图)。发达国家使用的工具主要是贷款(40%)或者资产购买(25%),也包括汇率政策和利率政策(各15%),准备金政策不太使用(5%)。

对于新兴市场国家,最常用的工具也是贷款(35%),但是其他工具与发达国家有所区别。新兴市场国家使用了更多的利率政策(20%)、外汇政策(20%)和准备金政策(15%),资产购买较少(10%)。地区间也有区别,拉丁美洲的央行实施外汇操作的比例较高,东欧、非洲和亚洲的央行使用利率政策的比例较高。

3.1 降息和准备金政策

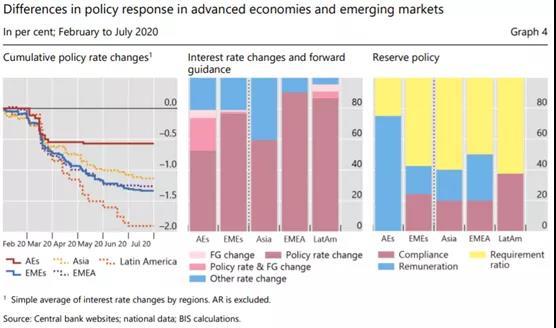

新冠病毒疫情爆发之后,很多央行的第一项政策是降息。除了日本和欧元区已经处于负利率,很多发达国家迅速降息至零。(图4,左图)

新兴市场国家也迅速降息,很多国家和地区降至历史最低水平。比如土耳其央行降息300bp,是所有国家降息幅度最大的。巴西、墨西哥、秘鲁和南非的央行降息超过200个基点,智利、哥伦比亚、捷克共和国、中国香港地区、以色列、印度、菲律宾、波兰、俄罗斯、新加坡、阿联酋和越南的央行降息超过100个基点。新兴市场国家的利率政策与过去其他危机不同。过去的危机中,新兴市场央行的降息政策,因为担心汇率贬值会导致资本外流而受到影响。因此,在过去的危机期间,新兴市场政策利率往往上升。疫情期间新兴市场国家可以跟随发达国家降息,因为美联储和其他发达国家央行的快速宽松货币政策,缓解了美元的升值压力

随着利率接近零,发达国家央行通过前瞻性指引,暗示利率将在较长时期内保持低位。新兴市场国家中,巴西和智利的央行也引入了前瞻性指引。巴西是个特例,货币政策委员会有三次没有降息而是修改前瞻性指引,一个可能的原因是,央行不想冒着货币大幅贬值或资本外流的风险进一步降低利率。

由于利率处于低位,央行也采取准备金政策,来快速释放流动性(图4,右轴)。准备金政策主要分成三种:准备金要求、准备金利率、准备金率。发达国家中只有三个国家使用了准备金政策。

对于新兴市场国家,准备金政策的使用更加广泛。比如巴西央行将定期存款的准备金率由25%降至17%,释放680亿雷亚尔。有些情况下,降低准备金率是有条件的,中国降低准备金率200bp,但是需要银行满足包容性金融目标。有些国家调整了准备金利率。土耳其央行将法定准备金利率由10%降至0%,但是仅限某些银行。有些国家调整了准备金要求,比如阿根廷央行允许中央银行债务工具,菲律宾央行允许中小企业贷款,马来西亚央行允许使用政府债券。

3.2 贷款工具

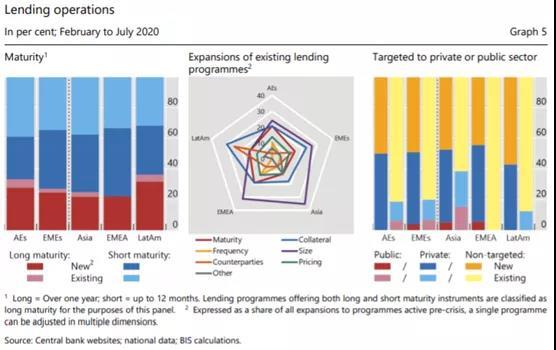

在发达和新兴市场国家中,贷款工具中60%是新采用的(图5,左图)。而超过一半的贷款工具是短期限的(不超过一年)。对于现有工具而言,央行主要是从规模、合格抵押品和工具到期日等方面做了拓展(图5,中图)。

发达国家央行在疫情爆发的前几个月,通过贷款工具来解决流动性短缺问题,并防止市场冻结。美联储、加拿大银行和日本银行提高回购规模,并延长了到期日。美联储还使用了针对特定金融市场的贷款工具。比如以投资级债券为抵押向一级交易商贷款,对银行提供贷款来购买货币市场基金的资产。而且重新使用了TALF来支持ABS发行。

在新兴市场国家,央行通过降低利率、扩大合格抵押品范围和增加合格对手方,扩大了现有的流动性工具。在亚洲新兴市场国家,韩国央行采用了不限规模的91天定息回购,并扩大了合格抵押品范围和合格对手方。印度央行放宽了银行隔夜借款的限制,并与泰国央行一样,采取措施支持共同基金的流动性需求。印度尼西亚将流动性工具的到期日延长到一年,而印度央行采用了一些三年回购工具,来缓解非银行金融机构和微型金融机构的压力。

新引入的贷款工具的一个主要区别是:大部分针对的是私人部门(图5,右图)。美联储、日本央行和英格兰银行制定了针对性的贷款计划,以优惠条件向银行提供资金,条件是向中小企业提供贷款。美联储通过Main Street Lending Program为中小企业提供贷款,该项目为危机前财务状况良好的企业提供四年期贷款。

3.3 资产购买和债券互换

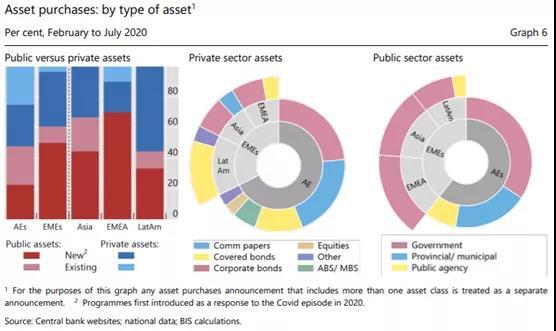

发达和新兴市场国家,共同采取的另一项政策是资产购买。对于发达国家而言,资产购买在应对危机时发挥了关键作用。新兴市场国家的作用似乎有限。发达国家40%的资产购买政策是新实施的,而新兴市场国家的90%是新的(图6,左图)。对于发达国家而言,现有的资产购买计划主要是扩大规模,频率和资产类型只有小幅扩大。

针对私人资产的购买占比大约一半。发达国家直接支持非金融企业的信贷流入。大部分计划涉及商品票据或者企业债券(图6,中图)。其他类型的资产包括担保债券、股票、ABS和MBS等。五家最大的发达国家央行都都建立或扩大了商业票据和公司债券购买计划的规模。美联储首次购买投资级债券,随后把购买范围扩大到疫情后被降级的债券。

对于新兴市场国家而言,资产购买是一个新领域。在拉丁美洲,只有智利和哥伦比亚实施了私人部门的资产购买项目,这些项目仅限于商业银行债券。

另一半资产购买涉及政府资产。除了政府债券之外,央行还增加了对公众机构资产、省市债券的购买。美联储和加拿大央行首次设立了市政和地方公共当局发行的资产购买计划。

在亚洲、东欧和非洲,央行积极购买政府债券。印度、韩国、菲律宾和泰国的央行直接在二级市场上购买政府证券,而印度尼西亚央行则在一级市场上购买债券,以支持政府采取措施减轻疫情冲击,并促进经济复苏。匈牙利、以色列、波兰、罗马尼亚和南非的央行在二级市场购买政府证券,以恢复其流动性并增强货币政策传导。在土耳其,一级交易商银行能够向中央银行出售政府证券。拉丁美洲的新兴市场国家央行对于实施公共债务购买计划普遍持谨慎态度。

3.4 外汇操作

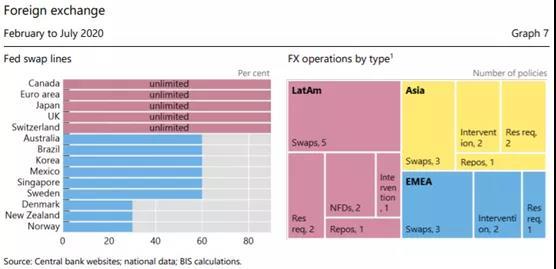

外汇流动性措施在缓解外汇市场压力方面发挥了关键作用。美元债务的增加,叠加美元升值,使得美元融资市场承压。美联储延长了与五

家中央银行的互换额度的到期期限,并降低了成本。后来,美联储重启了与其他9个国家的互换额度(图7,左图)。没有互换额度的另一个补充措施是FIMA互换便利。韩国、墨西哥和新加坡央行动用了与美联储的互换额度,而香港金融管理局则利用美联储的FIMA回购便利来确保流动性。

新兴市场国家的外汇操作更加多样化(图7,右图)。疫情期间,新兴市场国家的央行干预外汇市场,以改善流动性和限制汇率波动。拉丁美洲,外汇干预的首选工具是衍生品。巴西、智利、哥伦比亚和秘鲁的央行扩展了外汇掉期计划,而智利、哥伦比亚和墨西哥的央行则使用无本金交割远期进行操作。在这两种情况下,目标都是为市场参与者提供汇率对冲,以减少他们的货币风险敞口。在亚洲新兴市场,许多央行也干预外汇市场,以缓解可能破坏稳定的汇率动荡。在印度尼西亚,央行干预外汇现货市场和国内无本金交割远期市场。马来西亚央行采取有针对性的外汇干预措施,以减轻汇率的过度波动,并确保充足的外汇流动性,而泰国央行则采取了“口头和双边外汇干预措施”,以应对过度的外汇波动。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号