阅读:0

听报道

近期有些分析认为,个别房企出现了融资困难,因此在讨论地产政策是否会有变化。笔者认为,可以通过更加量化的测算来研判。大概可以分成两个步骤,第一是测算房地产融资对房地产投资的影响;第二是测算房地产对整体经济的拉动作用。

一、房地产资金来源对投资的影响

由于房地产开发投资额里面,有一部分投资是作为购地费用等,不计入对实体经济的投资,因此我们使用房地产开发投资完成额的建筑工程,来作为房地产实际投资的近似。房地产开发资金来源,我们主要使用合计值、国内贷款、自筹资金、其他资金。我们再加上商品房销售额。

大概处理方法是,先根据相关指标的累计值和累计增速,折算出单月增速,再以2019年月度值为基数,生成月度值序列,最后进行季节性调整。我们调整后的建筑工程投资和房地产开发资金的月度值如下图,两者的走势较为一致,但是房地产开发资金的绝对值高于建筑工程投资额,显示部分资金可能用于购地等。

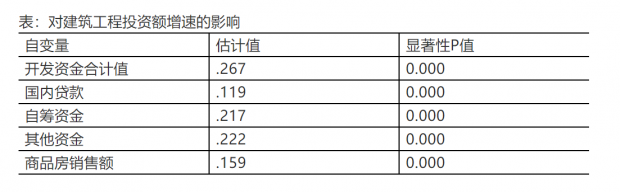

我们对季调后的数值进行取对数,然后将建筑工程投资,分别对房地产开发资金的不同来源,进行协整检验,并构建误差修正模型(ECM),主要结果如下:

从估计结果来看,建筑工程投资额的增速,与房地产开发资金增速显著正相关,而且对自筹资金和其他资金的相关性更强。

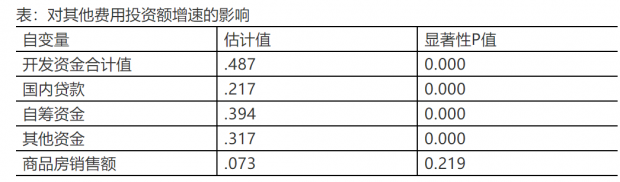

为了稳健性检验,我们又将房地产开发投资中,其他费用作为因变量,构建误差修正模型(ECM),主要结果如下:

从结果的比较来看,其他费用对房地产开发资金的相关性更高,但是对当期商品房销售额不显著,显示购地可能对资金更加敏感。

二、房地产对整体经济的拉动作用测算

因为GDP第三产业中的房地产业增加值,主要是指房地产销售环节,并没有太多覆盖房地产投资建造环节,因此不能充分反映房地产对整体经济的拉动作用。相关文献往往基于投入产出表,对房地产的整体拉动作用进行测算。我们本文参考两篇文献。

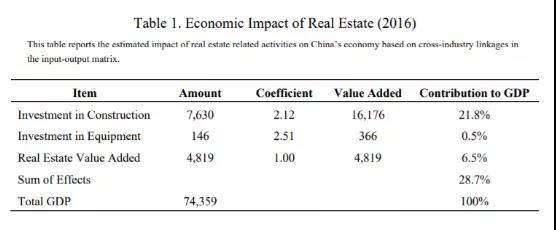

文献一是Rogoff, K., & Yang, Y. (2020). Peak China Housing.其在V.2 The Effect of Declining Housing Activities on the Economy中测算了,房地产对整体经济的拉动作用,具体数据如下表:

表里面,Total GDP是2016年的GDP现价值,Real Estate Value Added是第三产业中房地产业的增加值,即狭义上的房地产拉动作用,这两项都容易理解。Investment in Construction是2016年房地产开发投资的建筑工程和安装工程的加总,Investment in Equipment是2016年房地产开发投资的设备工器具购置。

我们发现,后两者分别乘了系数,建安工程乘了系数2.12,设备工器具购置乘了系数2.51。这两个系数是什么意思呢?文献在Appendix: Technical Details中做了解释。

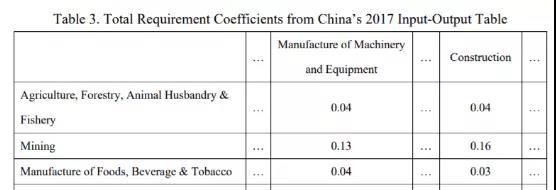

大概意思是针对17个行业制作完全消耗系数,然后将建筑业对各行业的完全消耗系数求和,即为2.12,作为建安工程的乘数。机械设备制造对各行业的完全消耗系数求和,即为2.51,作为设备工器具购置的乘数。17个行业的完全消耗系数在WIND可以查询。

但是这个方法与这篇文献的正文中给出的计算方法并不一致。其正文的算法是,先求出列昂锡夫逆矩阵(leontief inverse matrix),然后将各行业的总产出与各自的增加值率相乘后求和。笔者认为,正文的算法是合理的,而其根据附件计算的结果,高估了房地产的拉动作用,因为完全消耗系数求出的是总产出的概念,需要用增加值率再处理一下。

文献二是许宪春,贾海,李皎,& 李俊波.(2015).房地产经济对中国国民经济增长的作用研究.中国社会科学,1, 84-101+204.文献的三(二)房地产相关行业对国民经济增长旳贡献,基于投入产出表测算了房地产相关行业的综合贡献。

测算原理大概是首先计算列昂锡夫逆矩阵,然后乘各行业的增加值率,再求和。其中,M是各行业的进口额,与总投入的比例。

根据这种方法,可以具体测算房地产对具体行业增加值的拉动作用。

从文献二的测算结果来看,房地产对相关行业增加值的拉动作用,其加总小于房地产投资的建安工程,并没有出现文献一的乘数。

总的来说,笔者认为,文献二的测算方法更合理。如果为了简便起见,可以直接将房地产业的增加值,与房地产投资的建安工程相加,也可以近似。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号