核心结论:新冠病毒疫情对供给端带来长期的负面损害,另一方面,超宽松的财政和货币刺激,带来需求端的过热。逐步退出宽松政策已经是必然之举。

刚刚公布的美联储11月议息会议纪要中,仍然坚持了通胀是“暂时”的说法,但是具体措辞上,9月份原文是“Inflation is elevated, largely reflecting transitory factors.”,而11月原文是“Inflation is elevated, largely reflecting factors that are expected to be transitory.” 表述保留的回旋余地也更大。

但是并非所有专业人士都对通胀都如此乐观,联邦基金利率期货也预期2022年美联储可能加息两次。本文试图基于劳动力的视角,对美国本轮通胀的成因进行初步分析。

美国9月CPI录得5.4%,其中核心CPI录得4.0%。从各分项来看,除了医疗保健和教育通信之外,其余分项同比增速均处于历史高位。

除了传统的CPI指标之外,亚特兰大联储监测的多种通胀指标都显示,目前的通胀水平处于历史高位,而且明显超过2%的目标水平。

艾进等(2015)根据物价水平受劳动力、原材料、土地三大要素价格影响的模型计算,发现CPI对三大要素价格的平均反应弹性分别为0.16、0.08和0.02,由此计算出2009年8月至2010年9月劳动力、原材料、土地价格从成本角度对CPI 的贡献比例分别为74%、17%和9%。可见在成本因素中,劳动力成本占据绝对主导地位。

因此本文主要从劳动力成本的视角来观察本轮美国通胀。

一、非农就业人口和工资的背离

在本轮通胀中,我们观察到一个背离,就是非农就业人口数与工资之间的比例。以2020年2月作为疫情前的基数,2021年9月,美国非农就业仍然没有恢复至疫情前水平,差距3%,而非农平均周薪则较疫情前有一个跃升,较疫情前高9.5%。

美国就业与工资的背离,意味着一方面就业人员存在硬缺口,另一方面对人员的需求比较旺盛抬升工资,美国就业市场存在结构性压力。

图:非农就业人口(蓝)、平均周薪(橙、右轴)

二、对美国就业人口结构性短缺的解释

美联储在今年7月向美国国会提交的货币政策报告中,专门用专栏1解释了劳动参与率的不均衡复苏。报告中提出,就业人口恢复速度偏缓的原因主要有三点,分别是:退休、家庭照料、对新冠病毒的恐惧。

首先来看退休,美联储半年度货币政策报告中,提及2020年2月至2021年5月,劳动参与率下降的1.7个百分点中,有1.0个百分点可以归因于退休。

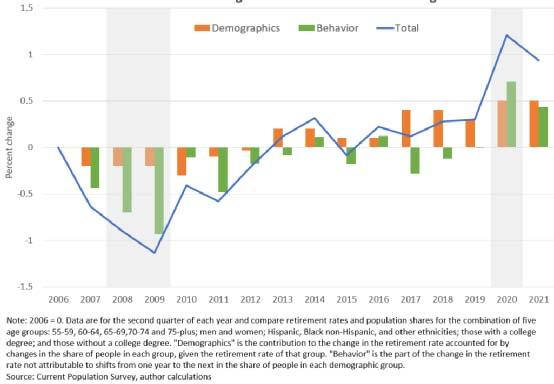

退休一般来说有两种情况,一是年龄增长身体衰老,二是提前退休的选择行为。下图描述的是2006年以来55岁以上人口的退休率变化及其分解,其中蓝色线表示整体的退休率变化,橙色柱表示由于年龄因素带来的退休率变动,绿色柱表示非年龄因素的自主退休行为。

从下图可以看到,2020年之前,非年龄因素的自主退休一直是负向作用,即人口延迟退休,主要原因是2008年金融危机对退休储蓄带来的巨大损失。

图:55岁以上人口退休率变动及分解

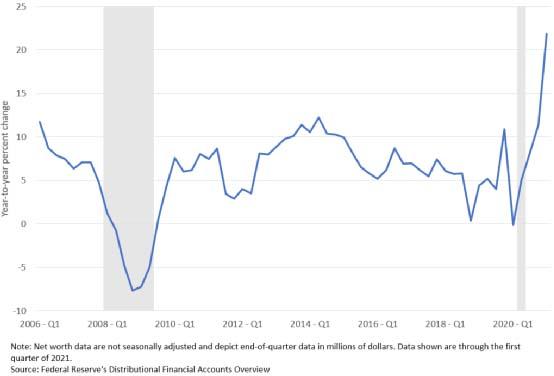

但是新冠病毒疫情期间,主动提前退休的比例明显增加,这与55岁以上人口净资产快速增长有关,而且比2008年次贷危机期间好得多。

图:55岁以上人口净资产增速

再来看对新冠病毒的恐惧。我们首先来看看,美国各行业薪酬的增长情况。从2019年12月至2021年9月的薪酬累计涨幅来看,旅游住宿行业的累计涨幅最高,达到5.7%,其次是零售业,涨幅4.1%。

表:私营部门薪酬涨幅 2021年9月

|

自2019年12月累计 |

与疫情前趋势之差 |

|||

|

名义 |

实际 |

名义 |

实际 |

|

|

整体私营部门 |

3.3% |

-0.2% |

1.0% |

-1.8% |

|

商品生产 |

2.9% |

-0.6% |

0.4% |

-2.4% |

|

建筑业 |

2.7% |

-0.7% |

-0.5% |

-3.3% |

|

制造业 |

3.0% |

-0.5% |

1.0% |

-1.9% |

|

服务业 |

3.4% |

-0.1% |

1.1% |

-1.7% |

|

贸易交通 |

3.6% |

0.1% |

1.0% |

-1.9% |

|

批发业 |

3.5% |

0.1% |

1.5% |

-1.4% |

|

零售业 |

4.1% |

0.6% |

1.7% |

-1.2% |

|

交运仓储 |

3.0% |

-0.5% |

-0.7% |

-3.5% |

|

公共事业 |

2.5% |

-0.9% |

-1.4% |

-4.2% |

|

信息通信 |

3.2% |

-0.3% |

1.5% |

-1.4% |

|

金融服务 |

3.6% |

0.1% |

1.6% |

-1.3% |

|

专业服务 |

3.2% |

-0.3% |

1.1% |

-1.8% |

|

教育医疗 |

2.8% |

-0.6% |

0.5% |

-2.3% |

|

旅游住宿 |

5.7% |

2.1% |

3.9% |

1.0% |

|

其他服务业 |

3.6% |

0.1% |

1.3% |

-1.5% |

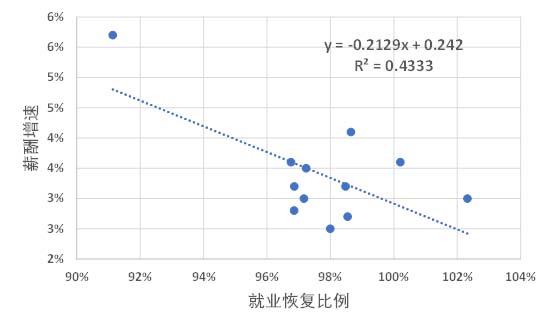

我们用不同行业2021年9月的就业人数与2019年12月的比例,衡量行业就业恢复情况,并与薪酬涨幅做散点图。从下图可以看到,两者呈现比较显著的负相关关系。即就业恢复越慢的行业,薪酬涨幅越高。其中薪酬涨幅最高的旅游住宿业,就业恢复仅为91.1%,也是主要行业中恢复速度最慢的。显示劳动力供给约束可能是工资上涨的主因。

图:就业恢复情况与薪酬增速

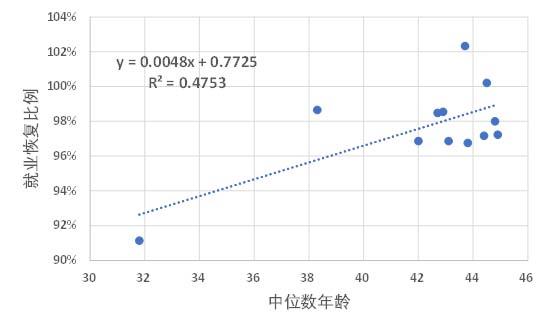

那么就业恢复情况差异,与什么因素有关呢?我们来看看,不同行业的就业恢复比例,与行业从业人员的平均年龄的关系。从下图可以看到,两者呈现比较明显的正相关。也就是说,从业人员年龄越小的行业,就业恢复的越慢。

图:就业恢复情况与平均年龄

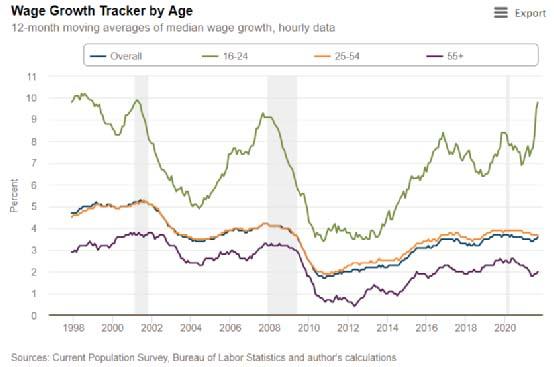

换句话说,现在美国的年轻人更稀缺,这从分年龄段的工资增速上也可以看出来。从下图可以看到,16-24岁年龄段的工资增速明显更高。

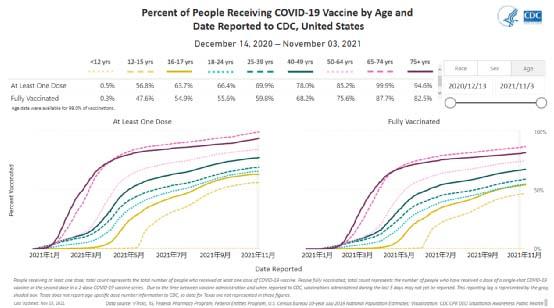

为什么越年轻的人,就业恢复越慢呢?我们从疫苗接种的角度,提供一个参考。从下图可以看到,美国疾控中心发布的分年龄段疫苗接种率来看,美国越年轻的人群,接种率越低,其中,18-24岁年龄段接种一针的比例为66.4%,完全接种的比例为55.6%,这个比例无法实现自然免疫。

这样的话,我们就梳理出来美国劳动力结构性短缺的两条线索,一方面,高龄员工由于政府补助等原因,净资产大幅增长,从而选择提前退休;另一方面,年轻员工由于疫苗接种率低,迟迟不敢回归工作岗位,尤其是住宿餐饮等接触性线下服务业。

三、如何看待美国通胀的“暂时性”?

我们从潜在产出的角度来看这个问题。首先,从上文来看,由于提前退休、疫苗接种率低等原因,已经对劳动力带来了负面影响。另一方面,从美国三季度经济数据来看,固定资产投资在疫情爆发后大幅下降,目前仍处于低位。如果投资永久性地损失,那么未来的生产资本将减少,产出也将永久性地减少。这也将降低未来的潜在增速。

因此我们对美国当前通胀的认识是,新冠病毒疫情对供给端带来长期的负面损害,另一方面,超宽松的财政和货币刺激,带来需求端的过热。逐步退出宽松政策已经是必然之举。

从美国的实际工资表现来看,由于通胀更高,因此实际工资的表现反而明显差于2008年次贷危机之后,这无疑会增加美国居民的反对声音,并给美联储施加压力。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号