今年受基数效应影响,经济走势先高后低,全年增速在8-8.1%左右,两年平均增速在5.1%左右,仍然处于疫后修复过程中。从供给端看,上半年在出口和投资带动下,工业生产表现较强,但是三季度受能耗双控等因素影响,工业生产受到压制,近期压制因素缓解,工业生产有所恢复。受疫情散发影响,服务业生产持续受到扰动,一、三季度负面影响较显著。

从需求端看,今年出口增速处于历史高位,并带动制造业投资取得良好表现。在多种因素影响下,房地产各项数据下半年回落幅度较大。受疫情散发和年中汛情等影响,消费恢复速度整体上慢于去年下半年。

从价格上看,今年以来,在原油、煤炭、部分高耗能行业产品价格上涨的推动下,工业品价格涨幅较大,PPI增速创历史新高,受猪肉等拖累,CPI涨幅处于低位。工业企业利润增速处于高位,且上游利润表现更好,对下游利润带来挤占。

今年货币环境保持平稳,M2两年平均增速保持较高水平,广义财政有所收缩,信用扩张略显乏力,资金面稳中有降,长端利率整体下行。资本市场表现分化,以金融地产和消费为主的上证50表现较弱,以周期、新能源、科技类的中证500涨幅较大。

展望2022年,外部主要关注美联储货币政策调整,美联储缩减购债(Taper)的进程可能加快,并提前加息,目前美元指数和人民币汇率走势出现短期背离,美元走强叠加顺差收窄,人民币汇率压力增加,可能成为明年金融市场的潜在不稳定因素。内部主要关注房地产政策,目前房地产的融资渠道边际好转,但是预售资金监管、限购限贷等政策仍然严格执行,行业继续分化,明年宽信用的看点可能还是地产板块。

初步测算,明年的经济走势可能呈现先低后高,全年增速在5.3%左右。从三大需求的角度看,社零消费中枢基本持平。固定资产投资和出口对经济带来拖累。但是从两年平均增速看,明年经济仍然处于疫情修复过程中,从宏观基本面的角度看对权益市场不悲观,灵活适度的货币金融环境也有利于估值抬升。预计结构分化持续,工业品价格回落改善利润分配,对原材料价格敏感的下游行业,以及获得更多定向信用支持的绿色低碳相关行业有望受益。

明年的经济基本面和通胀都不支持利率的大幅下行,宽信用的抓手和执行力度目前也存在不确定性,尤其是房地产政策未来边际放松的程度有待继续观察,对利率保持中性。

一、2021年经济和金融市场的简单复盘

一季度主题词:全球风险偏好回升,国内疫情反复,二产强三产弱,工业品价格开始上行,原油、美股、沪深300和创业板表现较好,利率整体平稳

今年一季度,GDP同比增速为18.3%,不过受基数影响比较明显。两年同比增速为5.0%,较去年四季度回落1.5个百分点。其中,第二产业、第三产业两年平均增速分别为6.0%和4.7%,分别较去年四季度回落0.8和2.0个百分点,但是如果与疫情前的2019年一季度相比,GDP、第二产业、第三产业则分别回落1.3、回升0.7、回落2.5个百分点。从总量上看,去年下半年以来的恢复速度,在今年一季度有所放缓,但是二产仍然好于疫情前。

今年一季度,全球疫情形势整体好转,新增病例数持续下降,风险偏好好转,原油和美股上涨,黄金下跌。国内来看,春节前夕,国内疫情出现反复,中央倡导“就地过年”,生产强而消费弱。工业品价格开始上行,上游采掘工业和原材料工业上行幅度更大,黑色、有色、原油化工涨幅居前。工业企业营收和利润增速处于历史同期高位,尤其是上游采矿业和中游原材料利润占比上升。

沪深300和创业板指都录得较高涨幅,分行业看,休闲服务、有色金属、电气设备、化工、钢铁等涨幅居前,春节前资金面短期收紧后回落,从季度均值上看基本保持平稳。

二季度主题词:疫情进一步好转,三产有所恢复,工业品价格加速上行,制造业投资回升,房地产销售仍然火热,原油、标普500、创业板指表现较好,资金利率和长端利率同下

二季度,GDP两年平均增长5.5%,较一季度回升0.5个百分点。其中,第二产业基本持平,第三产业小幅回升0.4个百分点。GDP增速边际回升的一个重要贡献来自于第一产业。从两年平均增速来看,在生产端,农林牧渔业、建筑业、批发零售业等行业,二季度增速较一季度回升明显;在需求端,二季度出口和消费增速与一季度基本持平,投资增速边际回升,尤其是制造业和基建投资增速回升较为明显。

今年二季度,Delta变种在印度广泛传染,但是尚未对欧美带来明显影响,国内疫情也大幅好转,原油继续保持较高涨幅,美股和黄金也录得正收益,尤其是标普500在二季度的三个月连续正收益。国内来看,出口增速继续维持高位,消费处于春节疫情后的恢复中,制造业投资增速在高出口的带动下回升。工业品价格开始加速上行,工业企业营收和利润增速维持历史高位,中游原材料的化工、黑色、有色利润表现亮眼。

创业板指和中证500的涨幅高于上证综指和沪深300,分行业看,采掘、钢铁、纺织服装、医药、公用事业涨幅居前。资金利率有所上行,长端利率小幅下行。

三季度主题词:Delta变种,汛情疫情扰动,能耗双控,房地产爆雷,工业品价格加速冲顶,原油、美股、创业板指、中证500表现较好,资金利率平稳长端利率下行

三季度,GDP两年平均增长4.9%,较二季度回落0.6个百分点。其中,第二产业回落1.3个百分点,第三产业回落0.2个百分点。从两年平均增速来看,在生产端,工业、建筑业、交运仓储、房地产业,三季度回落明显,住宿餐饮三季度有所修复;在需求端,出口增速仍然保持高位,制造业投资回升,房地产投资回落明显,7-8月疫情对消费和投资的扰动明显。

今年三季度,Delta变种在美洲快速传播,并在国内多地带来疫情散发。风险偏好受到扰动,原油价格先回落后收复,季度录得正涨幅,美股持续上涨,黄金持续下跌。国内来看,出口与制造业投资仍然保持正向联动,但是局地汛情和疫情对整体投资和消费带来明显的扰动。在多个因素共同影响下,房地产各项指标三季度快速下滑。工业品价格和工业企业营收利润增速均处于历史高位,煤炭开采、非金属矿物、有色金属利润表现突出。

三季度,创业板指和中证500的涨幅高于上证综指和沪深300,分行业来看,采掘、化工、钢铁、有色金融等中上游行业,以及高出口占比的电气设备、电子等涨幅居前。7月份降准后,长端利率下行较多,短端资金面保持平稳。

四季度主题词:奥密克戎变种,美联储退出,工业压制因素缓解,房地产税试点,工业品价格增速见顶,原油回落,创业板表现较好,资金利率和长端利率同下

四季度的经济数据还没有公布,从10月经济数据和11月PMI数据来看,在生产端,前期压制工业生产的部分因素缓解,比如能耗约束、工业品价格高企等,工业生产呈现反弹;在需求端,出口仍然保持高增速,制造业投资是亮点,房地产资金边际有改善,但尚未传导至房地产投资,疫情仍然对消费带来扰动。

今年四季度,Delta变种在欧洲快速传播,不过对全球风险偏好影响不大,但是近期在南非发现的奥密克戎变种,对全球市场的短期冲击明显,原油价格快速回落。考虑到奥密克戎变种的发现时间较短,其传染性和致病性缺少更全面数据,对后续经济的冲击时间和程度还不确定。奥密克戎变种对美股也带来短期冲击,黄金价格基本平稳。国内来看,工业品价格10月同比增幅创历史新高,但是短期内已到高位。

四季度至今,小票涨幅继续好于大票,创业板指表现较好,分行业来看,电气设备、国防军工、汽车、农林牧渔、公用事业等涨幅居前,资金利率和长端利率同下。

二、2022年经济的变与不变

我们以2021年为参照系,来看看2022年经济运行中,哪些因素保持不变,哪些因素会发生变化?

变化一:奥密克戎等病毒新变种

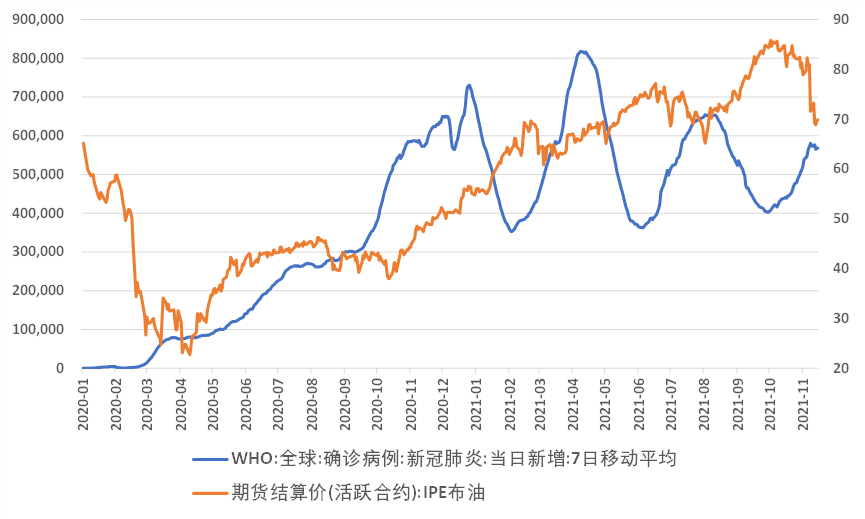

今年全球疫情有三轮高峰,分别是1月中旬、4月下旬、8月下旬、11月下旬,其中后三轮高峰均由Delta变种导致,4月下旬在印度爆发,8月下旬在美国爆发,11月下旬在欧洲爆发。

从原油和美股所代表的市场风险偏好来看,自去年上半年疫情冲击过后,两者整体均呈现持续上涨。只不过每当疫情突然恶化的话,会带来资产价格的短期下跌,但是并未改变上涨的大方向。

近期南非发现的奥密克戎变种,虽然确诊病例的总数还不是很多,但是由于其更高的传染性、更多的突变点以及潜在免疫逃逸等特性,迅速引起了金融市场的高度关注。原油和美股近期也同步下跌。

图:新冠肺炎新增确诊病例(蓝)、布油(橙,右轴)

目前奥密克戎变种的流行病学数据还不完备,对其传染性、致病性、疫苗效力等的研究还不充分,不过从过去一年多的经验来看,疫情因素对风险资产价格的冲击偏短期,病毒出现新变种这个单一因素,不太会改变原有趋势。

变化二:美联储开始退出宽松货币政策

美联储11月议息会议上,正式开始缩减量化宽松购债规模(Taper),并从11月开始执行,每个月减少100亿国债购买,减少50亿美元MBS购买,12月的减少规模与11月相同。

在11月30日国会听证会上,美联储主席鲍威尔提及,随着通胀上升和经济增长,美联储可能会更快地完成缩减购债(Taper),并在12月议席会议上讨论这个问题。鲍威尔对提前结束Taper的措辞,引发市场对提前加息的预期增强。

从上一轮美联储政策收紧的经验来看,Taper和加息的影响机制不完全相同,资产负债表类货币政策的退出:比如2013年5月的Taper Talk以及2017年10月的缩表,对美国和新兴市场经济体长期利率都有抬升,因为其减少了对长期债券的需求。而利率类货币政策的退出:比如2015年12月美联储首次加息,对股市的负面冲击较为明显,因为加息抬升了贴现率,压低了股市估值。但是在美国货币政策正常化的整个阶段,对新兴市场经济体的汇率都有不同程度的负面贬值冲击,显示新兴市场的资本流出和汇率贬值可能是普遍存在的。

表:美国货币政策正常化的不同阶段的影响(金融市场)

时间

美债

美股

利率

汇率

股市

2013.5

Taper Talk

+83bp

+6.2%

+22bp

+4.0%

-1.4%

2013.12

Taper

-1bp

+1.9%

-14bp

+3.7%

+1.2%

2014.10

QE结束

-31bp

+3.1%

-18bp

+7.0%

-4.3%

2015.12

首次加息

-49bp

-8.5%

-0.4bp

+4.8%

-8.5%

2017.10

缩表

+21bp

+6.9%

+5bp

+1.0%

+1.5%

注:观察期为关键时点后3个月。上表的后三列为新兴市场经济体的平均值,其中,汇率取正号,为贬值方向。

疫情可能对长期生产能力带来永久性损害,或者说降低了潜在增速中枢。从这个角度看,当前的美国通胀,可能反映的并不是暂时因素,而是实际经济运行在潜在增速上方的“偏热”状态,从这个角度推演,未来美联储退出的速度可能会加快。不过本轮美联储退出过程中,与市场的沟通较为充分,预计对利率的冲击较小。从上一轮退出的经验来看,明年上半年美元指数继续上行对人民币施压,明年下半年美联储如果开始加息,则美股承压。

变化三:房地产融资渠道边际有所好转

下半年以来,房地产主要数据的全面下行,是多种因素共同作用的结果,“三道红线”约束下开发商难以大幅增加有息负债,限制扩张速度;个别房企经营困难影响行业信心,房地产表外融资大幅收缩;房地产贷款集中度管理影响个人按揭贷款额度,从而影响销售回款进度;各地对预售资金严监管限制房企资金流动性;而购房者对期房的信心不足也影响商品房销售。

自10月下旬以来,房地产市场合理的资金需求正在得到满足,融资渠道边际回暖,但是预售资金监管、限购限贷等其他调控措施继续严格执行,对于正常经营的房地产企业,可以缓解流动性的额外冲击,但是对于已经陷入经营困难的部分企业,难有根本性改观。

图:房地产调控相关政策

调控政策

具体执行

三道红线

承购式并购项目增加的负债不纳入(传)

房地产贷款集中度管理

合理的资金需求正在得到满足

房地产预售资金监管

严格执行

限购限贷

严格执行

限价

部分城市进一步加强

土地拍卖

第三轮集中供地的门槛有所降低

房地产税

试点城市即将扩容

个案风险

派出工作组

变化四:跨周期调节的信号加强

今年由于基数效应、全球经济复苏等多种因素,实现预期增长目标的难度不大。近期中央在多个都提到“我国经济出现新的下行压力”,人民银行决定于2021年12月15日下调金融机构存款准备金率0.5个百分点,并强调为高质量发展和供给侧结构性改革营造适宜的货币金融环境。财政政策方面,要求加快今年专项债剩余额度发行,力争在明年初形成更多实物工作量,并研究明年初依法依规按程序提前下达部分额度。

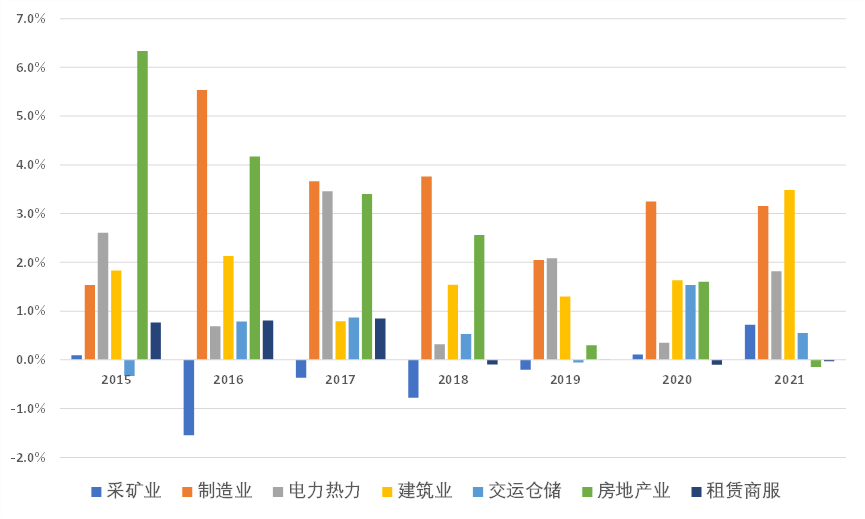

从宽货币到宽信用的后续传导是否顺畅,是市场关注的焦点,从上市公司主要行业的有息负债增长情况上看,近年来拖累负债扩张的主要行业是房地产。因此下一阶段宽信用的看点可能还是地产板块。

图:上市公司主要行业的有息负债增长

变化五:工业品价格涨幅逐步回落

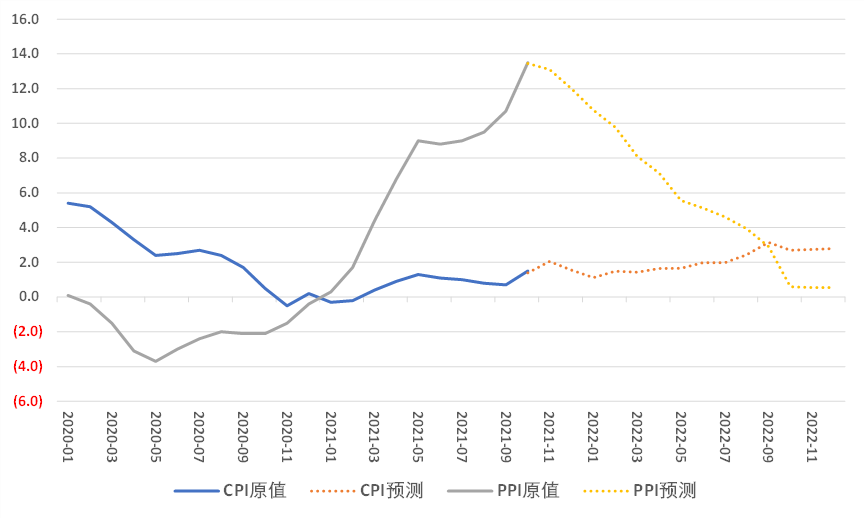

今年以来,在原油、煤炭、部分高耗能行业产品价格上涨的推动下,工业品价格涨幅较大,其中,10月PPI同比上涨13.5%,创历史新高。近期随着保供稳价各项措施的有序落地,工业品价格高位回落,叠加基数效应,预计明年工业品价格涨幅将呈现持续回落。

另一方面,今年猪肉价格对CPI的拖累较为明显,CPI涨幅处于低位,随着猪肉供需逐渐回归平衡,猪肉价格开始修复,对CPI的影响由拖累作用转向拉动,CPI明年整体呈现上行,下半年涨幅有可能突破2%。明年CPI与PPI的关系可能由今年的“负剪刀差”变为“正剪刀差”。

图:2022年通胀走势研判

变化六:出口的拉动作用开始减弱

出口是今年经济的重要亮点,在直接拉动经济的同时,也有效拉动了制造业投资。从海外情况来看,美国消费水平较高点有所回落,但处于较高水平,近期欧洲疫情大规模爆发,也影响了欧洲的供给能力,欧洲供需缺口拉宽,对我出口仍有支撑。

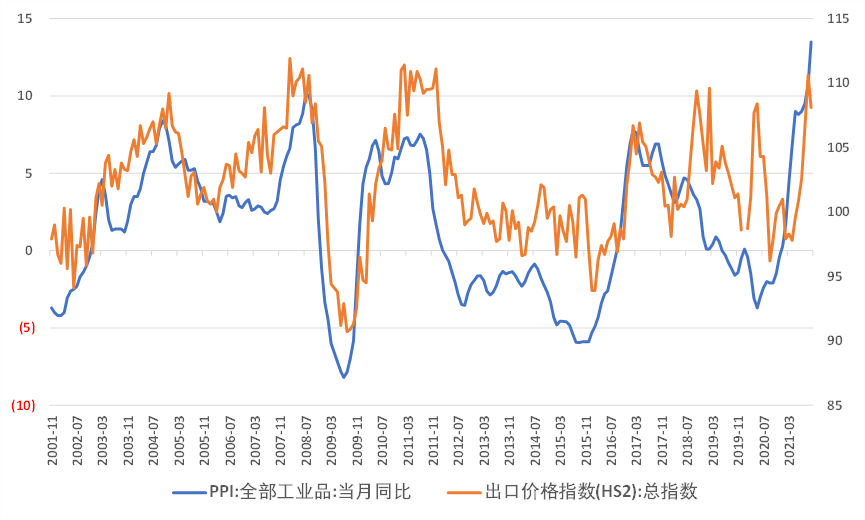

但是由于基数较高,出口增速将逐步回落,另外今年出口增速中,有较大比例是价格因素贡献,而出口价格指数与工业品价格PPI高度同步,随着明年工业品价格增速的逐步回落,出口的价格拉动效应也会回落。

图:PPI与出口价格指数

三、一点思考

关于明年的经济增速,考虑今年的基数效应和环比季节性外推,明年的经济走势可能呈现先低后高,全年增速在5.3%左右。从三大需求的角度看,明年社零消费的增速在5%左右,与过去两年的中枢基本持平。受房地产和制造业投资影响,整体固定资产投资增速回落约5个百分点,对GDP拖累约1.1个百分点,出口增速回落约9个百分点,对GDP拖累约1.7个百分点。

在今年3月份央行的一篇工作论文《“十四五”期间我国潜在产出和增长动力的测算研究》中,考虑了新冠疫情的负向冲击后,预测2022年潜在产出增速在5.5%,考虑到疫情冲击的滞后效应,笔者认为,潜在产出增速可能比5.5%再弱一点。

今年GDP的两年平均增速大概在5.1%左右,明年经济仍然处于疫情修复过程中,从宏观基本面的角度看对权益市场不悲观,灵活适度的货币金融环境也有利于估值抬升。预计结构分化持续,对原材料价格敏感的下游行业,以及获得更多定向信用支持的绿色低碳相关行业有望受益。

明年的经济基本面和通胀都不支持利率的大幅下行,宽信用的抓手和执行力度目前也存在不确定性,尤其是房地产政策未来边际放松的程度有待继续观察,对利率保持中性。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号