摘要

近期美联储急速转鹰,带来美股、美债以及全球金融市场的调整。美联储转鹰的背景是美国通胀持续高于美联储预期,背后是两个原因,一是菲利普斯明显陡峭化,二是美联储新修订的框架具有非对称性,就业优先于通胀,对通胀的容忍度更高。

但是本轮美国通胀具有较强的异质性,由少部分品种所驱动,劳动力市场也尚未观察到明显的工资—通胀螺旋。从通胀的驱动力上看,既有需求侧因素,也有供给侧因素,但是无论哪侧,影响都是结构性的,具体表现为消费强而投资弱,商品强而服务弱。这也意味着,总量性政策很难对抑制通胀带来作用。

从货币政策的角度,美联储密切关注的长期通胀预期开始上行,这也是美联储转鹰的重要原因。但是有文献研究表明,油价等能源价格,除了直接和间接影响通胀的各分项之外,也可以通过改变消费者预期,从而影响长期通胀预期。因此在现在能源价格高涨的环境下,也需要考虑长期通胀预期存在被污染的可能性。

总的来说,美国本轮通胀虽然是现实,但是尚不满足教科书中“一定时间内大部分商品价格持续上涨”的定义,而且美联储的紧缩可能也难以对抑制通胀产生明显的效果。在此环境下,美联储的更好策略可能是表现出紧缩的姿态,但是慎重采取紧缩的动作。

这也给我们带来一个理论上的思考:在一个产能普遍过剩的高度工业化时代,为什么会发生如此明显的通胀?

正文

近期美联储似乎不是太从容。前期美联储倾向于认为通胀是暂时的,但是实际通胀持续超出美联储预期,2021年12月美国CPI同比为7.0%,创上世纪80年代石油危机后的最高值。

在高居不下的通胀压力下,美联储在2021年6月议息会议上对货币政策进行技术性调整,将法定和超额准备金利率由0.1%上调至0.15%,将隔夜逆回购操作(ON RRP)的操作利率由0.00%上调至0.05%。11月议息会议上正式宣布开始缩减购债规模(Taper),12月议息会议上宣布Taper加速,预计在2022年3月份结束购债。

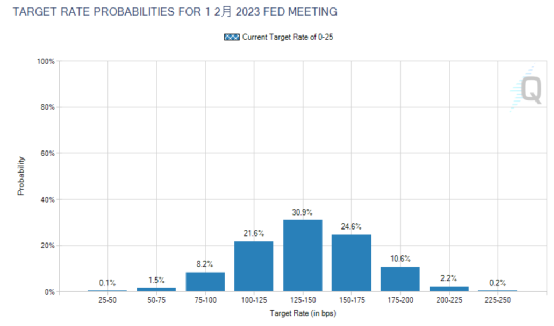

与此同时,市场对美联储提前加息的预期迅速升温,从芝加哥商品交易所的联邦基金利率期货的定价上看,2022年12月,市场对联邦基金利率区间的最高预期是125-150bp,即市场预期2022年美联储加息4次(每次25bp)。

注:2022年1月28日数据

一、美联储不太从容的两个原因

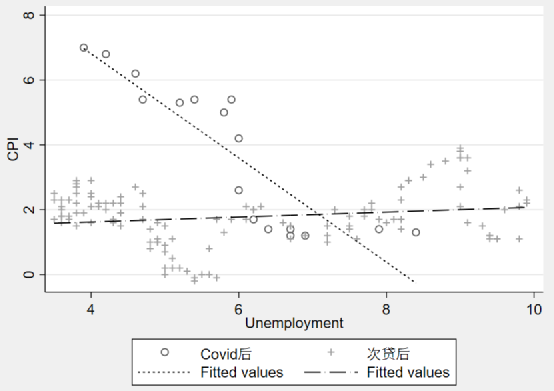

一是菲利普斯曲线(Phillips Curve)的陡峭化。菲利普斯曲线反映的是失业率与通胀的关系,从理论上讲,两者一般呈现反向关系,失业率越低,劳动力供给越紧张,工资越高,通胀压力越大。但是2008年次贷危机后至新冠病毒疫情之前,菲利普斯曲线呈现平坦化,如下图中的黑色虚线所示。

比如失业率从2016年9月的5%持续下降至疫情前2019年12月的3.6%,但是美国CPI同比涨幅始终在2%上下波动,失业率的低位并没有导致通胀的高企。

图:菲利普斯曲线的变化

但是新冠病毒疫情后,菲利普斯曲线较疫情前明显陡峭化,如上图的点线所示。那么根据疫情前的菲利普斯曲线,自然容易低估通胀压力。

二是美联储新框架具有非对称性,就业优先于通胀。旧金山联储主席Daly在2021年3月的一次演讲《Lessons from History, Policy for Today》中提到,后疫情时代经济进入新常态,自然失业率难以确定,美联储不断降低对长期失业率的估计。通胀对产出和就业不敏感。

近期刚刚离任的美联储副主席Clarida在2022年1月的一篇论文《The Federal Reserve's New Framework: Context and Consequences》中,阐述了2020年8月美联储货币政策执行框架调整的一些背景思考,由于美联储对中性实际利率 r* 的估计值大幅下降,因此减少了美联储应对经济下行的政策空间。叠加菲利普斯曲线的扁平化等因素,美联储适当放松了对通胀的容忍度。Clarida讲到,美联储的新框架是不对称的,在新框架中,当劳动力市场指标回到最大就业范围时,政策会对通胀反应。但是当失业率低于长期自然水平时,政策不会单独收紧。Clarida的意思大概是,当就业还没有完全恢复的时候,美联储不会单独因为通胀高而收紧。

因此对通胀的低估,以及美联储对通胀更高的容忍度,使得美联储现在不那么从容。

二、通胀驱动力仍有较强的异质性,货币政策的效果有限

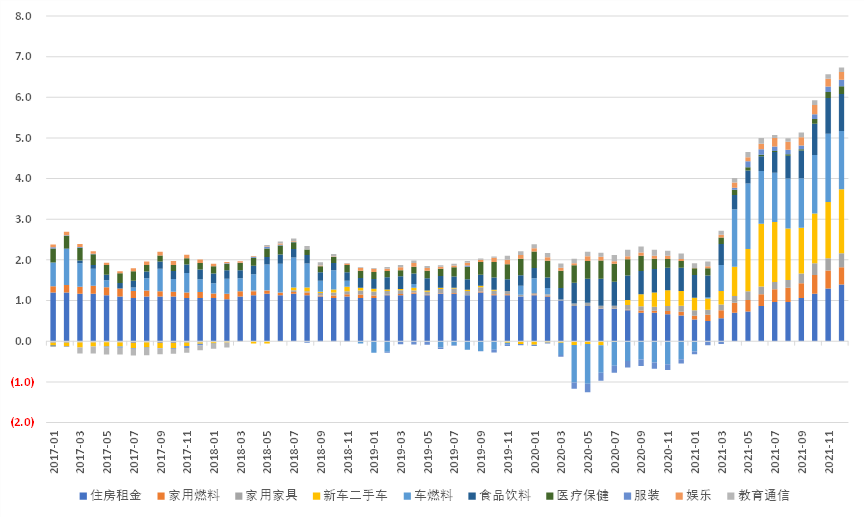

从美国CPI同比的各分项贡献率上看,分项间差异较大,以2021年12月美国CPI同比增速7.0%来看,其中1.58个百分点由新车和二手车贡献,这可能与芯片短缺有关,1.44个百分点由发动机燃料贡献,这可能与油价上涨有关,1.40个百分点由住房租金贡献,这可能与房价上涨和房屋短缺有关,0.91个百分点由食品饮料贡献。以上四项是推动美国CPI高企的主因。

图:美国CPI各分项的拉动作用

Borio et al. 2021考察了1959年1月至2020年6月美国PCE中131个行业价格指数的变动,认为价格变动的共同成分对通胀的贡献大幅下降,平常衡量的通货膨胀在很大程度上是特殊成分价格变化的结果。这不是通货膨胀的理论定义旨在捕捉的内容,即价格普遍上涨。

而货币政策主要通过总需求影响通货膨胀,或者说主要作用于价格变动的共同成分。对于特定成分驱动的通胀,货币政策的效果有限。比如由芯片短缺等带来的汽车价格上涨,仅通过货币政策很难发挥作用。

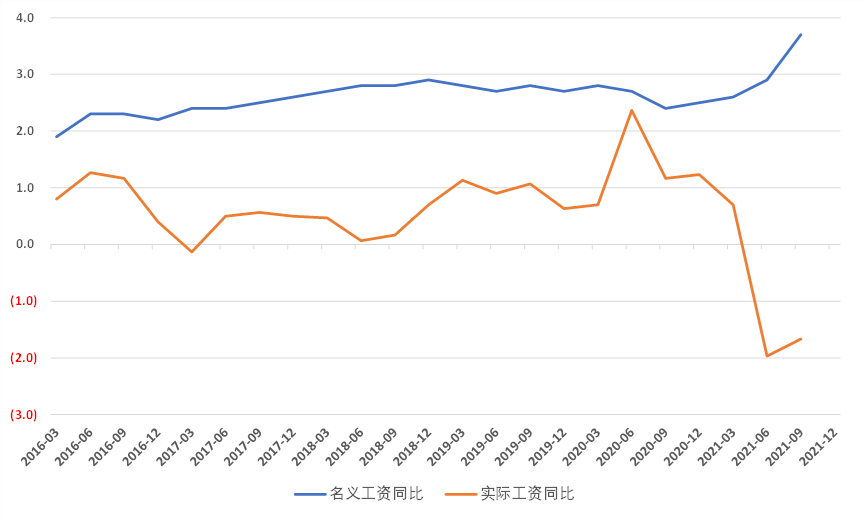

尤其是劳动力的实际工资仍然偏低。虽然在2022年1月美联储议息会议后的新闻发布会上,美联储主席鲍威尔讲到通胀蔓延至更多的商品和服务,且工资也呈现出压力。但是如果观察剔除通胀后的实际工资,可以看到目前仍然处于低位,通胀-工资螺旋尚不明显。

图:名义工资同比(蓝)、实际工资同比(橙)

而从劳动力市场来看,也呈现显著的结构性特征。Furman 2021提到,疫情后美国劳动力市场呈现明显的结构性特征,比如以辞职率衡量的劳动力市场紧张程度,明显大于失业率。

而Carlo Pizzinelli 2021考察了美国劳动力市场的结构性短缺原因,文献发现,文献发现,疫情后美国发放的失业保险补助等,目前而言,对劳动力市场的影响较小,而劳动者技能与需求不匹配的摩擦性失业的影响也不大。长期停课和缺乏育儿服务对母亲的就业有一定影响,而导致就业复苏偏慢的最主要原因是中老年劳动力的流失。文献显示,截至2021年9月,与疫情前水平相比,55岁及以上劳动力的闲置率上升占就业差距的35%左右。对健康的担忧,以及住房和金融资产价格大幅上涨,都是促使劳动力提前退休的原因。从行业来看,职位空缺率在低技能职业中最高。

三、本轮通胀的根源:需求还是供给?

本轮通胀是需求驱动还是供给驱动,这是一个具有争议的问题。实际情况是两者的因素兼而有之,而且驱动通胀的背后机制仍然是结构性的。

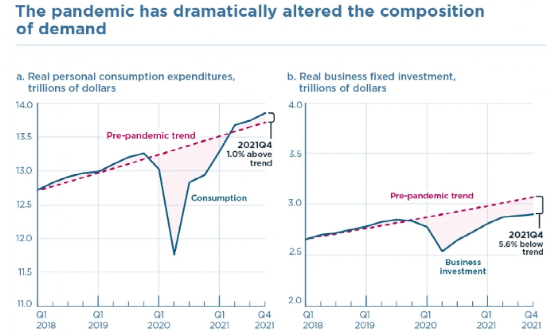

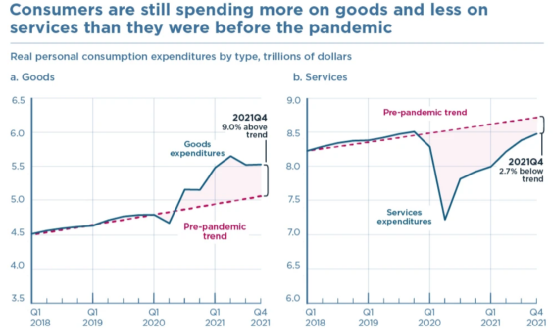

先从需求端看,美国的需求结构呈现为:消费强而投资弱,商品强而服务弱。从2021年第四季度的数据来看,美国的最终国内需求基本上与疫情前趋势一致。具体而言,消费支出已完全恢复,现在比疫情前的趋势高出1.0%。而企业投资仍然存在巨大缺口,比疫情前趋势低6%。从消费来看,商品支出比疫情前趋势高出9%,而服务支出仍比疫情前趋势低2.7%。

企业投资弱,会带来资本存量缺口,削弱未来的供给能力。而商品消费强而服务消费弱的结构性变化,更加剧了部分需求的供需压力。

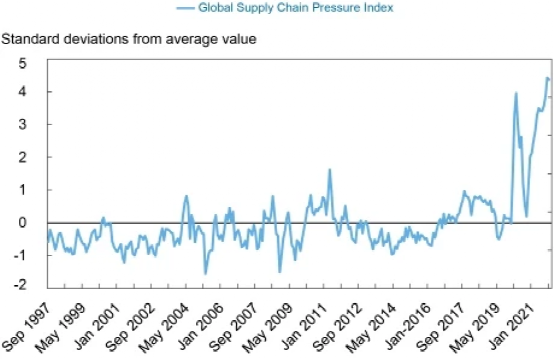

纽约联储Benigno等针对跨境运输成本和采购经理指数(PMI)调查中反映供给能力的相关分项,使用通过主成分分析提取了共同成分,构建了全球供应链压力指数(GSCPI)如下图。该指数被标准化,零表示指数处于其平均值,正值表示有多少标准偏差指数高于此平均值(负值表示相反)。数据显示,目前全球供应链仍然存在较大桎梏。

总的来说,美国本轮通胀既有需求侧原因,也有供给侧原因,但是无论哪侧,影响都是结构性的。这也意味着,总量性政策很难对抑制通胀带来作用。

在中央银行的通胀分析框架中,通胀可以分成三种成分:某种程度的闲置会通过菲利普斯曲线影响通胀的短期周期性波动;货币政策通过预期形成其长期趋势;油价和其他特殊冲击解释了整体通货膨胀的不稳定成分。

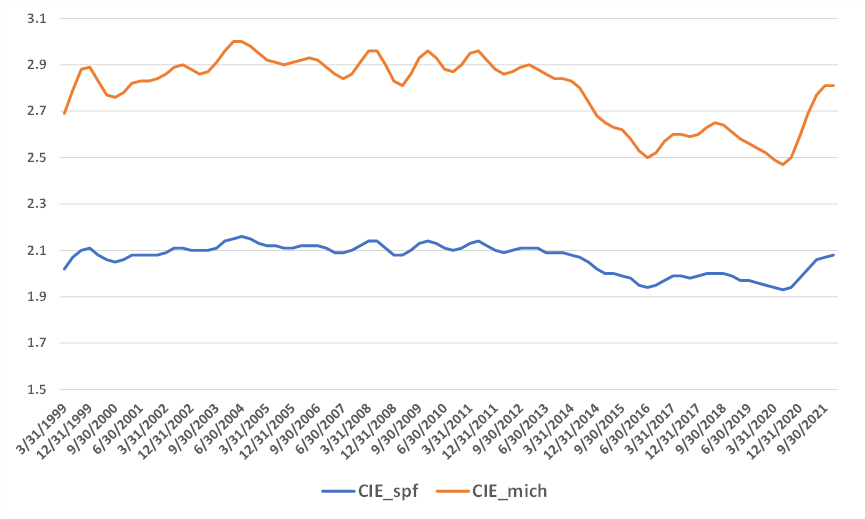

美联储高度关注长期通胀预期,并通过共同通胀预期指数(Common Inflation Expectations, or “CIE”)观察,从2022年1月28日刚刚发布的CIE数据来看,近期长期通胀预期确实开始抬头,这也是美联储急于转鹰的原因之一。

图:Common Inflation Expectations

但是,Hasenzagl(2019)认为油价等能源价格,除了直接和间接影响通胀的各分项之外,也可以通过改变消费者预期,从而影响长期通胀预期。因此在现在能源价格高涨的环境下,确实需要考虑长期通胀预期存在被污染的可能性。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号