近期纽约联储发布了一篇文章《大城市和小城市的住房回报》,笔者觉得有一定的启发意义,摘译如下:

对于美国大多数家庭来说,房屋是最大的资产,其他很多国家也是如此。在国家内部,房价存在很大的区域差异—比如纽约市曼哈顿和堪萨斯州曼哈顿的房价比较。但是投资回报呢?房地产投资的长期回报(价格升值和租金收入的总和)在纽约这样的超级明星城市是否比美国其他地区更高?在这篇博客中,我们涵盖美国和14个发达经济体过去一个世纪的数据,通过比较一个国家最大城市与其他地区的房地产长期回报(Amaral et al., 2021),提供了耳目一新的发现。

新的区域住房回报数据库

为进行分析,我们编制了一个新的长期城市级数据集,涵盖过去150年15个OECD国家的27个大(“超级明星”)城市的年房价和租金。对于每个全国超级明星城市,我们将房地产投资的长期总回报计算为价格升值和租金回报的总和,并将其与其他地区的回报进行比较。

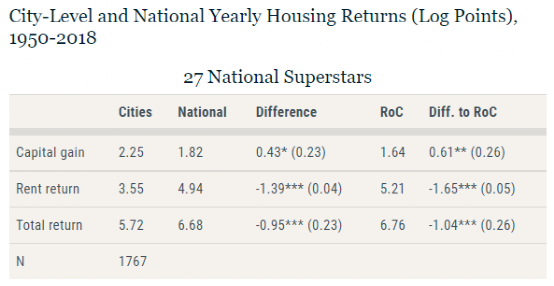

数据显示,从长期来看,超级明星城市的住宅房地产总回报低于同一国家其他地区。下表显示了超级明星城市(第1列)和全国住房投资组合(第2列)的平均资本收益、租金回报和总回报。第4列显示了该国不包括超级明星的其他地区的加权回报。

虽然大城市的房价增长较快,但其他地区的租金回报率要高得多,从而导致该国其他地区的总体回报率更高。全国超级明星每年的平均总回报为5.75个百分点,而全国平均水平为6.68个百分点。换句话说,在一个国家内最重要的城市进行投资,其回报相对于全国平均回报率低约90-100个基点。我们称之为负的“超级明星溢价”。回报差异是跨国家和跨时间段稳健的,并且具有显著的统计学意义。从长远来看,年化大约1个百分点的负回报会累积到巨大的回报差异。例如,过去70年中,投资超级明星城市的房地产累计回报,约为全国平均回报的一半。

美国基于城市规模分布的住房回报率

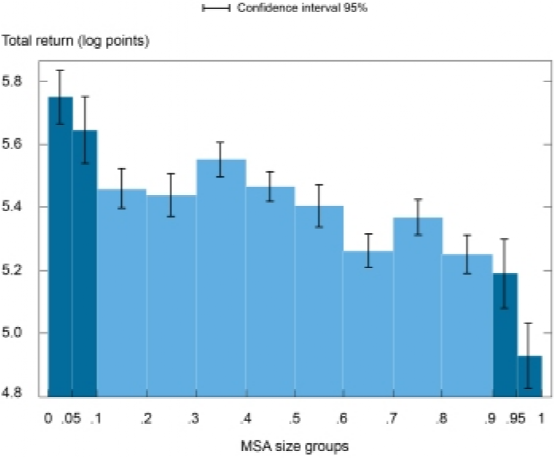

下图显示了美国随着MSA规模增大的平均总回报。核心结论是,二战后美国住房总回报随着城市规模的增加而下降。总回报与城市规模之间存在几乎单调的负相关关系,最大和最小的MSA之间的差异最大,年回报差异每年约为80个基点。这个估计在统计上是非常显著的。

Total Returns for 316 MSAs in the U.S. (Log Points) by Population Size, 1950-2018

风险与回报

为什么大城市的住房回报率低于全国其他地区?因为超额回报是对更高风险的补偿。

使一个城市成为国家级超级明星城市的所有因素—多元化的经济、庞大的市场、便利设施、国际需求—也使其成为更安全的投资场所。其结果是,未来住房服务的现值面临较小的风险,因此购买者愿意支付更高的价格,并接受投资的较低回报。反过来,超级巨星城市以外的更高回报将是对更高风险的补偿。偏远地区要吸引资金,就必须提供更高的回报。

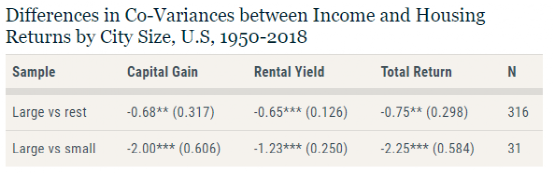

有证据表明不同地区的住房风险存在差异。一方面,大城市的住房回报率和收入增长之间的协方差较低。下表显示了美国大型和小型MSA之间的协方差差异。对于较小的MSA,收入增长和住房回报之间的协方差明显更大。

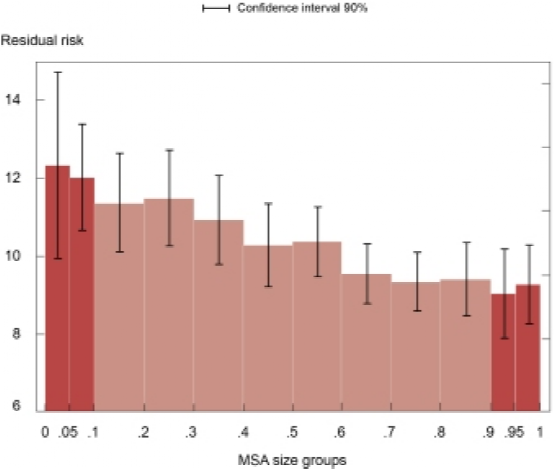

另一方面,家庭也面临其他风险,例如大城市以外的流动性较低。使用来自Corelogic的交易级数据,可以表明,住房的这种异质性风险会随着MSA的规模而降低。在下图中,我们按MSA规模绘制了1990年至2020年的异质性风险。与房屋回报模式类似,异质风险似乎几乎随着MSA规模单调下降。由于流动性低,房主面临更大的风险,即无法在销售时点实现当地市场回报。房地产搜索引擎数据证实,随着城市规模的扩大,住房流动性显着增加。

Annual Idiosyncratic House Price Risk by MSA Size in the U.S., 1990-2020

结论

房子是家庭最重要的资产,而且具有时空聚集性。因此,住房收益的跨空间分布对家庭金融和消费、家庭财富的演变及其分配以及金融稳定起着核心作用。从长远来看,我们的研究朝着更好地了解房地产市场的空间风险和回报模式迈出了第一步。

特别是,这篇博文展示了一个涵盖了27个超级明星城市住房回报的全新数据集。主要发现是,大城市的总回报率往往低于该国其他地区。原因是超级明星城市的房地产相对安全。回报与收入增长的相关性较弱,市场流动性较高,导致销售价格不确定性较低。大城市之外的更高回报是对更高风险的补偿。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号