概要

1、房地产既是周期波动的主因,也是跨周期调节的重要抓手。近期房地产的下行,增加了疫后经济恢复的压力。

2、从长期来看,房地产市场容量与城镇化高度相关,在我们城镇化继续推进的过程中,房地产需求空间仍然可观。关键是降低房地产的要素成本,提供房地产的有效供给。

正文

2020年7月30日的政治局会议提出“完善宏观调控跨周期设计和调节,实现稳增长和防风险长期均衡”,这是官方首次提出“跨周期”这一表述。过去一年多以来,政策层面多次提及“跨周期”,包括2021年12月中央经济工作会议,也提出“要继续做好“六稳”、“六保”工作特别是保就业保民生保市场主体,围绕保持经济运行在合理区间,加强和改善宏观调控,加大宏观政策跨周期调节力度,提高宏观调控的前瞻性针对性。”

如何理解周期?—美国的一个经验

理解跨周期调节,需要先理解周期。笔者个人认为,周期性的来源在于部分需求的跨期替代性。跨期替代性主要体现在两个方面,一是需求的实现可以提前,也可以推后,时间上具有灵活性;二是需求的效应可以持续多期,因此当期需求支出,会影响下一期,呈现数量上的此消彼长的关系。

但是并不是所有需求都具有跨期替代性,具有跨期替代性的主要是住宅和耐用消费品比如汽车。具体而言:一是过去生产的新房和新车会与当期生产带来竞争。如果过去一段住宅和汽车的生产和销售持续高水平,会带来未来一段时间的销售低迷。而经济衰退冲击住宅和汽车的销售,从而造成“被抑制的”需求,并在经济复苏期反映为生产和销售的高反弹。二是住宅和汽车的购买时间非常具有弹性,短期内推迟购买新车或新房的决定非常容易。

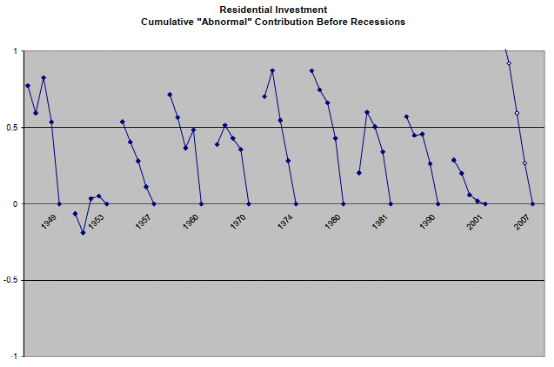

Leamer, E. (2007) 分析了截至2008年全球金融危机,美国十次经济衰退之前和之后,GDP各分项的变动。从历史经验上看,房地产投资是经济衰退之前,最大的领先项。十次衰退之前,只有1953年(国防支出大幅减少)和2001年(互联网泡沫)两次除外,其余八次衰退前,房地产都出现大幅回落。排在第二位的是耐用品消费。

房地产是周期的最大领先项,也许可以换个说法,房地产是周期的最大驱动因素。背后的经济逻辑在于,当市场面临下跌时,房地产价格具有很强的黏性,即降价很慢。因此房地产需求回落时,价格无法通过及时调整来平衡供需,由于此时价格偏高,房地产需求就会向后推迟。

因此房地产交易量就会快速萎缩,进而拖累建筑业、金融业和房地产经纪行业。从历史经验上看,美国经济衰退中的大部分失业来自建筑业和耐用消费品制造业。失业上升会带来收入减少和履约能力下降,房地产贷款的拖欠和违约也随时增加,在这个过程中,年轻人和收入较低的人群受到的负面影响更大,而他们的边际消费倾向又最高,因此会冲击整体消费,从而形成负向循环。

疫情和房地产下行共振是经济偏弱的重要原因

美国的经验对我们也有一定的借鉴意义,即房地产在经济周期中发挥着重要的作用。尤其是中国房地产投资占GDP的比例超过美国的2倍,而房地产业和建筑业的就业,占城镇非私营单位就业人数的约20%,房地产的周期效应可能更明显。

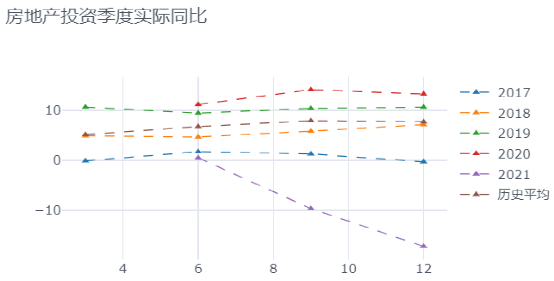

我们用CPI平减社零消费,用PPI平减房地产、制造业和基建投资,得到实际值增速,可以看到,房地产投资的季度实际同比,自2021年2季度以来快速下行,如果再考虑到房地产对周期的引领作用,以及房地产对整体经济的重要作用。因此房地产市场的快速下行,叠加疫情对消费的冲击,增加了经济恢复的压力。

房地产投资回落,供给侧的原因讨论的比较多,比如“三道红线”约束、个别房企经营困难及风险外溢、各地预售资金监管增强等,但是需求侧的因素也不容忽视。

从居民购房信心的角度看,可能主要来源于两个渠道,一是中央的兜底,即居民相信,中央政府会尽力避免房地产市场的大幅衰退。二是家庭收入将在未来很长一段时间内继续维持高增速。Fang et al. (2016)测算中国的房价收入比,显示在不同级别的城市、不同收入的人群间,都承受的巨大的购房负担。

根据Wind自己计算的不同级别城市的房价收入比,显示2020年二线城市为11.6倍,三线城市为10.1倍,而一线城市高达24.4倍。Numbeo数据显示,2018年北京、上海、深圳的房价收入比,大约是新加坡、伦敦、巴黎等城市的2倍或更高。

图:房价收入比,橙(一线)、绿(二线)、红(三线)

中国购房者之所以可以接受更高的房价收入比,原因在于收入的高增速。我们以城镇单位的就业人员工资总额为例,下图的蓝柱是年度增速,最高点在2013年达到31%的增速,然后在2014年快速回落,2020年为6.4%。下图的红色线为5年累计增长,即假设按照过去5年的增速,推断5年后的收入水平。站在2013年的角度看,5年后将是2.6倍,而且还在上升。但是实际上,站在2020年的角度看,5年后的收入仅为目前的1.5倍。

居民收入增速的放缓,甚至失业的增加,会影响对未来收入增长的信心,进而影响承担高房价和高负债的意愿。

房地产长期需求空间初探

我们再简单讨论一下房地产的长期需求空间。我们的因变量是商品房销售面积同比,自变量包括:城镇居民家庭人均可支配收入实际同比,年出生人数同比,城镇人口新增人数同比,棚户区改造财政支出同比。

人均可支配收入主要是衡量经济发展和居民购买力,年出生人数衡量潜在的购买力,考虑到中国的平均购房年龄在27岁左右,我们考虑了商品房销售面积与年出生人数滞后相关系数,选择滞后30年的出生人数,新增城镇人口衡量商品房的直接购买力,全国公共财政支出中投向棚户区改造的金额,主要是衡量棚户区改造带来的潜在购买力。

从2000年-2021年样本的估计结果来看,从我们选择的自变量中,只有新增城镇人口,对商品房销售面积有显著的正向影响。略有意外的是棚户区改造的系数估计并不显著。

变量

估计系数

显著性P值

常数项

0.036780

0.6643

人均可支配收入

0.011292

0.2797

滞后30年出生人口

-0.541997

0.1574

新增城镇人口

0.464296

0.0157

棚户区改造支出

-0.003184

0.9838

从这个角度上看,只要我们的城镇化还在继续推进,房地产长期需求空间就仍然存在,而且空间还很大。关键是降低房地产的要素成本,提供房地产的有效供给。

关于城镇化的未来进程,可以参考《杜修立 张昱昭. 中国城镇化率提升的动力分解与新发展阶段趋势预测 ——基于国际比较的一种新方法[J]. 统计研究, 2022, 38(2): 33-47》

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号