我们先介绍一种预测股市收益率的方法,来自于Ferreira, M. A., & Santa-Clara, P. (2008). Forecasting Stock Market Returns: The Sum of the Parts is More than the Whole (NBER Working Paper No. 14571). National Bureau of Economic Research。

在该文中,介绍了一种预测股票市场回报的替代方法—部分总和法。将股票市场回报分解为三个组成部分—股息率、盈利增长率和市盈率增长率,然后分别进行预测。股息率的预测采用当前观察到的股息率。盈利增长率预测使用其20年移动平均线。该文采用两种方法预测市盈率增长率。在第一种方法中,该文使用市盈率增长率的预测回归。在第二种选择中,该文用宏观经济变量对市盈率增长率做回归,并计算当前观察到的市盈率增长率的拟合值。

具体的推导过程如下:

首先,股票市场回报率 可以表示为:

这里, 是时间 的股票价格, 是时间 的股票价格, 是在回报期间支付的股息。

然后,我们可以将资本收益 表示为:

接着,我们可以将股息收益率 表示为:

其中, 是股息价格比率, 是市盈率增长率, 是盈利增长率。

最后,我们可以将总回报 表示为股息价格比率 和市盈率增长率 以及盈利增长率 的乘积:

为了得到对数回报率 ,我们取上述表达式的自然对数:

这里,、 和 分别是 、 和 的对数增长率。

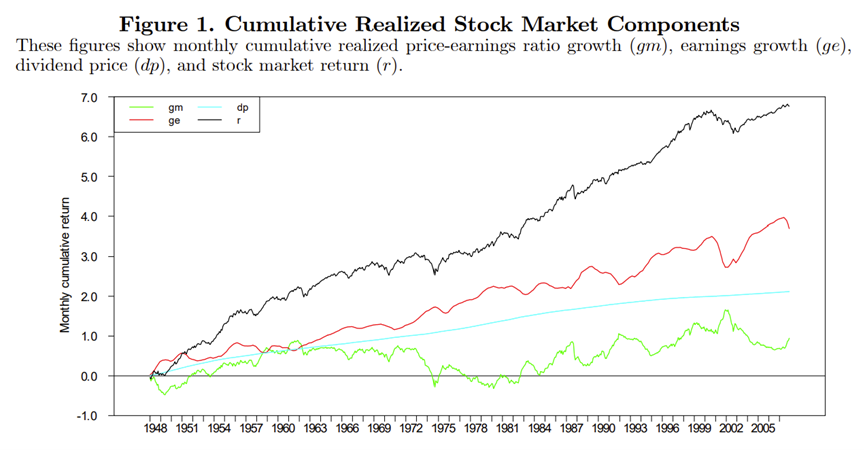

该文用这个方法,对标准普尔500指数(S&P 500 Index)的累计收益做了分解,从下图可以看到,绿色线的估值收益并不稳定,蓝色线的股息率平稳上行,红色线的盈利增长是股市整体收益的主要来源,但波动大于股息率。

我们也可以使用类似的方法,对A股的长期收益做一个分解。我们选择的是Wind全A指数,使用全收益指数和价格指数之差计算股息率,再把价格指数分解成估值(市盈率)和盈利增速。声明一下,这只是一个比较粗略的拆解。

频率使用月频数据,也可以使用周频或者日频,计算方法类似。起点是2014年1月初,终点是2024年1月末,计算累计收益。(具体结果略去)

从计算结果看,A股的长期收益结构与美国有较大不同。A股收益的主要来源和波动均主要由估值所带来。由于估值本身波动较大,因此A股对投资者的择时交易能力要求更高。

一直有个说法,叫做股票市场是宏观经济的晴雨表。这两者之间,有一个重要的纽带是利润。只有宏观经济顺畅传导到上市公司的利润,才成立。

关于A股的微观数据,最近有一篇被JOF接收但尚未正式发表的文章:Allen, F., Qian, J. Q., Shan, C., & Zhu, J. L. (2023). Dissecting the Long-Term Performance of the Chinese Stock Market. Journal of Finance (forthcoming),做了比较详细的讨论。

文章发现,上市公司IPO后,出现了更快的业绩下滑(如ROA或者ROE等)。另外,ST公司的业绩下滑幅度也更大,而退市难,也使得ST公司的业绩拖累了整体。另外,与其他海外市场的同类公司相比,A股上市公司上市后资本开支更高,但净现金流更弱,显示出投资效率不高,这似乎又与关联交易更多相关。

感兴趣的读者可以找一下原文。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号