中美贸易谈判,已经取得阶段性成果,特朗普也宣布推迟上调关税的计划。这对于深陷贸易战漩涡中的两国企业来说,都是好消息。近期不断有人来微信后台咨询,中美贸易谈判后,人民币会怎么走?

这是一个很受关注的问题,但是坦白讲,笔者没有准确的答案。从逻辑上讲,你可以说,中美贸易谈判取得阶段性成果,对中国利好,所以人民币应该升值;但是再进一步,你也可以讲,中美贸易谈判取得阶段性成果,这是利好兑现,靴子落地,基于“买预期、卖事实”的原则,人民币应该贬值。这种逻辑推演可以一直循环做下去。

笔者认为,对未来的预判,很大程度上依赖于,对过去类似经验的归纳和总结。但是如此大规模的贸易战,我们是第一次经历,所以没有很好的经验可以借鉴。不过幸运的是,我们的邻国日本,在30多年前有过类似的经历,这给了我们一个很好的观察样本。

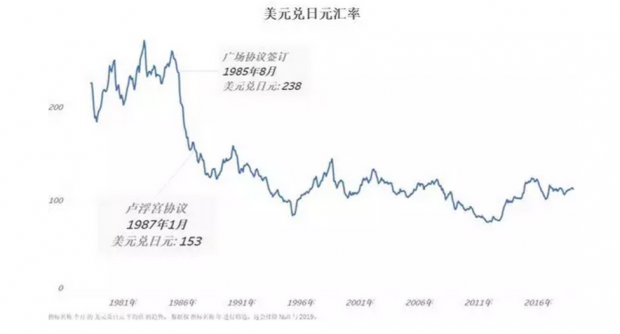

1985年9月22日,法国、德国、日本、英国和美国签订广场协议,随后日元开启了迅猛的升值。美元兑日元的月均汇率,由1985年8月的238,升值到1987年1月,卢浮宫协议签署时的153左右。

那么直接照搬1985年日本的经验,能否得出中美贸易谈判后,人民币就要大幅升值呢?显然不能刻舟求剑。我们需要同时观察,中国和日本的经济基本面的对比。

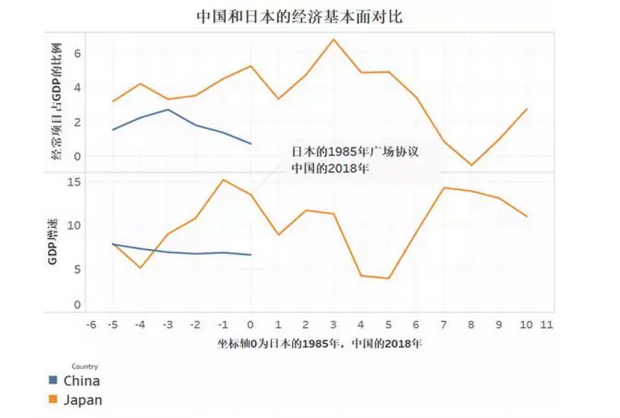

在下图中,横坐标0,代表日本的1985年,我们的2018年,我们来看看,中国和日本,在贸易协定前后的经济指标的对比。

从下图可以看到,广场协议之前,日本的经济表现非常强进,GDP增速由1981年的5.1%,提升到1984年的15.2%。而经常项目顺差占GDP的比例,也由1980年的3.81%,提升到1985年的5.23%。

但是再来看我们,我们现在GDP增速仍然在继续下行,2018年中国的GDP增速6.6%,经常项目顺差占GDP的比例为0.7%,无论是绝对水平,还是增长趋势,都与广场协议前的日本,完全不同。

所以我们在分析广场协议前的日本的时候,要清楚其时代背景,即广场协议前,日本的经济基本面非常强劲。即便在1985年广场协议,日元大幅升值后,日本的经常项目顺差占GDP的比例,仍然在1988年创了6.8%的新高,1988年日本GDP增速同样在11.3%的高位。

因此通过简单的分析,我们认为,广场协议之后日元的升值,并不仅仅是因为协议的签署,而是因为日本经济较强的基本面下,日元本身有内生的升值动力。这是对我们的第一个启示。

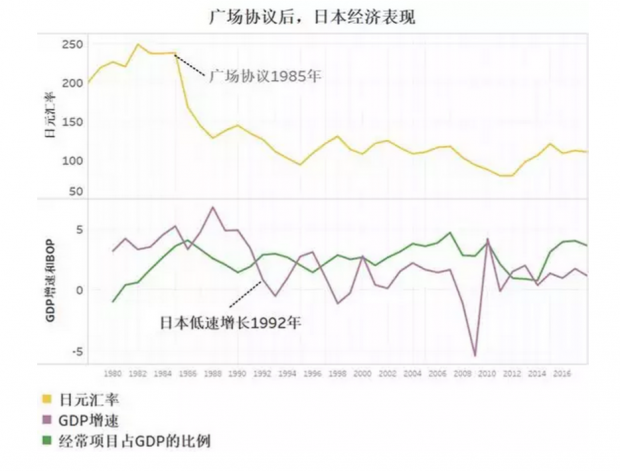

我们再来讨论第二个问题,我们看下图,1985年广场协议,日元升值后,日本经济仍然表现良好,日本经济陷入长期低增长,是自1992年资产泡沫破裂之后才开始,那么两者是否有因果关系?

我们不妨先来看看,广场协议前后,日本政府还推出了哪些政策?

1984年4月,日本发表《金融自由化与日本国际化的现状与展望》一文,主要措施是取消利率限制、银行业务限制、外汇管制,建立公开的国债市场,鼓励金融创新。

1986年至1988年,日本实行了税制改革,每年可减税2.4万亿日元。

1986年9月,日本政府提出一揽子3.6万亿日元的刺激内需计划。1986年至1989年,日本中央政府累计发行债券9.8万亿日元,地方政府累计发行3.6万亿日元。

1987年至1989年4月,为刺激内需,鼓励消费与投资,日本大藏省实行了低利率政策,官方贴现率维持在2.5%的低水平。

日本政府还推出了其他的政策,我们就不一一列举了。也就是说,在广场协议前后,日本同时还采取了金融自由化、减税、加大财政刺激、低利率等宽货币、宽财政、宽信用的“三宽”政策。“三宽”政策恐怕才是引发日本资产泡沫的真正原因

那么问题来了,日本政府当年为什么要急于推出“三宽”政策呢?有一种说法是,日本通过宽松的货币政策,来减缓升值的速度;另有一种说法是,日本通过刺激内需,来对冲升值对出口造成的压力;但是笔者认为,可能最重要的原因,是因为这是美国人要求的。

扩大开放、金融自由化、宽货币、宽财政、宽信用,这是写在广场协议中,日本的任务列表里面的。我们在前文《当年的广场协议五国,为何只有日本“最受伤”》已有分析,此处不再赘述。

除了汇率之外,我们要高度关注贸易谈判中的金融市场对外开放和自由化的相关条款,避免因金融市场自由化速度过快,而引发资产泡沫。这是对我们的第二个启示。

因为金融市场跟实体经济有一个本质区别,在于金融资产缺乏及时有效的“均值回归”的反馈机制。举个例子,一件衬衫如果定价贵了,那么销量立刻会下滑。但是衬衫公司的股票,只有还有人买,那么价格会一直涨。尤其是金融资产的上涨,往往伴随着大量的杠杆,一旦泡沫破裂,负作用冲击极其巨大。

再回到文章的题目,中美贸易谈判后,人民币是升还是贬?首先,笔者认为,人民币或被动、或主动,大幅升值的可能性不大。跟广场协议时的日本不同,我们现在经济基本面还在寻底,经常项目表现又不佳,如果强行升值,相当于既消耗外储,又损害出口。这种要求,即便美国提出来,我们料想也不会答应。

因此虽然本次中美贸易谈判中,汇率是一个重要议题,但是其结果,应该不会效仿33年前的日元。美国的要求,其一可能是进一步提高人民币汇率的市场化程度和透明度,从这个角度考虑,客盘购售汇上应该一视同仁,那么购汇方向的远期准备金有望取消。

其二,可能是要求人民币不能人为的竞争性贬值。但是贬值究竟是人为的还是市场推动的,其实比较难判断。这个估计是未来进一步磋商的重点议题。那么在磋商结果尚未落地的情况下,人民币采取在一个窄区间内,“软盯住”美元,可能是一个比较好的策略。

那么人民币是否会出现大幅贬值呢?这还是要看我们的经常账户的表现。2019年1月国际货物和服务贸易数据刚刚公布,1月份货物和服务贸易顺差为233亿美元,显著好于去年1月的24亿美元的水平。这主要得益于货物顺差460亿美元,明显好于去年1月的242亿美元。而服务项下的旅行逆差为210亿美元,也略高于去年1月的逆差189亿美元。

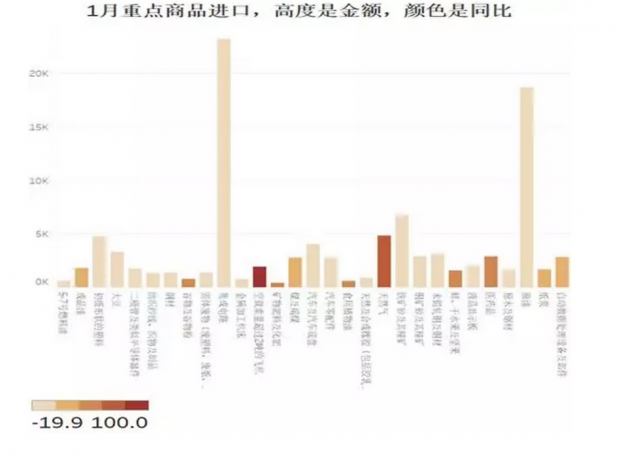

也就是说,今年1月份,货物贸易顺差的改善,是经常账户顺差改善的主因。我们来看看1月全国进口重点商品量值表(美元值),下图中,柱的高度,是1月份的进口金额,柱的颜色,进口金额的同比。

很明显,1月份,我们的两大进口龙头产品,集成电路,进口数量同比下降9.7%,进口金额同比下降7.6%;原油,进口数量同比增长5.1%,进口金额同比下降2.4%。也就是说,1月份货物顺差的改善,一方面得益于原油价格的下跌,另一方面,有可能得益于集成电路的国产化替代,也有可能是源于手机出口下降,带来的进口芯片需求下降,具体原因尚不得知。

当然,1月份国际收支数据,有春节的干扰因素,我们要持续跟踪。

综上所述,无论是贸易谈判策略,还是国际收支的基本面,都支持人民币区间波动的特点。因此在未来三个月内,客盘可以考虑6.80上方择机结汇,6.60下方择机购汇的区间交易策略。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号