阅读:0

听报道

2019年8月26日,人民银行开展中期借贷便利(MLF)操作1500亿元。期限1年,操作利率3.30%,保持不变。由于这是LPR报价机制改革之后,第一次MLF操作,所以本次操作利率格外引起关注。那么,如何看待MLF操作利率保持不变?

8月20日上午,LPR报价机制改革之后,第一次报价公布。一年期LPR是4.25%,比原来基准利率降了10BP,比上一期LPR降了6BP,首次报价的五年期LPR为4.85%。

8月26日,MLF操作利率保持不变,那就意味着下个月20日的LPR利率也将维持不变,降息预期短期落空。关于LPR的影响,我们也写了《贷款市场报价利率(LPR)改革有什么影响?》。但是关于LPR报价改革,笔者觉得,有几个细节问题,仍然值得探讨:

1、相比基准利率,LPR的市场化程度,高在哪儿?

贷款基准利率虽然是央行发布的,但是银行发放贷款的利率却是浮动的。对于资质好的央企或者地方大国企,可能贷款利率为基准下浮5%或者10%,但是对于民企等,可能贷款利率为基准上浮20%或者更高。这是市场化的定价机制。如果认为贷款利率没有及时跟随市场利率变动的话,那么可以让基准利率跟着MLF操作利率同步变动,也可以解决这个问题。

2、有没有必要,专门设置LPR利率?

改革后的LPR报价方式为按照公开市场操作利率加点形成,公开市场操作利率主要指中期借贷便利利率。为什么不让银行直接基于MLF操作利率,加点形成贷款利率?根据国际经验,LPR的报价方式,在发达经济体中并不常用。18家报价行报出LPR利率,设置这个步骤的意义是什么。

3、MLF向LPR传导的逻辑,是否符合经济实际?

改革后的LPR报价变动,将主要参照MLF。MLF是央行向银行投放资金的利率,又或者说是银行向央行借钱的负债成本。MLF向LPR的顺畅传导,背后的逻辑是,央行是银行的主要负债来源,因此来自央行的负债成本,才能显著影响贷款利率。

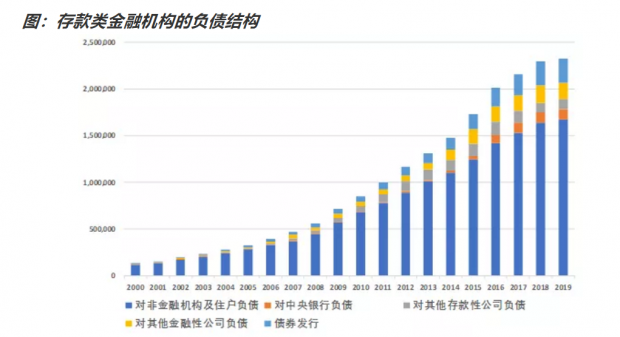

我们来看看商业银行的负债结构。从下图可以看到,对非金融机构及住户负债,也就是所谓的企业存款和居民存款,仍然是银行负债的主要部分,占比为62%,而且增速也比较快。

对其他存款性公司负债和债券发行,这两块负债,是在市场化利率体系下,属于浮动利率体系,占比为13.6%。

而对中央银行负债,占比很小,并不是银行的主要负债来源。因此如果想通过下调MLF等公开市场操作利率,来降低贷款利率,在存款利率不动的情况下,会收窄银行利差,可能会遇到银行体系的较大阻力。

4、如何理解LPR是利率下限?

LPR的全称是贷款基础利率(LoanPrime Rate),是指金融机构对其最优质客户执行的贷款利率,相当于贷款利率的下限。目前银行对最优质的客户,利率可能会在基准利率下浮10%,即4.35%的9折,就是3.915%,而新的LPR利率为4.25%,如果4.25%是未来的利率下限的话,是否意味着这其实是升息?

5、如何妥善处理MLF与LPR的报价间隔?

我们知道,LPR是每个月20号报价,每次有效期是一个月,而MLF的操作是不定期的。如果MLF的某次操作利率出现变化,那么市场就会预期下一次LPR报价会同步调整,那么在这个间隔期,银行就会出于利益考虑,来推迟或者提前贷款投放,从而对整体经济带来额外的波动。那么MLF操作,能否更加常态化,从而对市场利率形成更有规律的引导。

以上是笔者的一些思考,仅供讨论。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号