阅读:0

听报道

中国人民银行决定于2019年9月16日全面下调金融机构存款准备金率0.5个百分点。在此之外,再额外对仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点,于10月15日和11月15日分两次实施到位,每次下调0.5个百分点。

本次降准并非没有预兆,在9月4日召开的国务院常务会议上,已经明确提出来了“坚持实施稳健货币政策并适时预调微调,加快落实降低实际利率水平的措施,及时运用普遍降准和定向降准等政策工具”。也就是说,国常会开过之后,普遍降准和定向降准已经在路上,只是具体时间点当时还不确定。

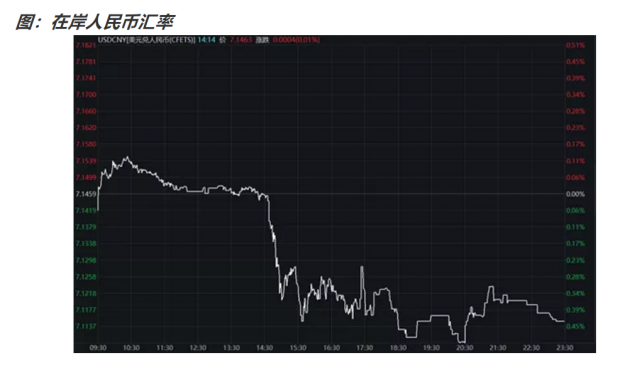

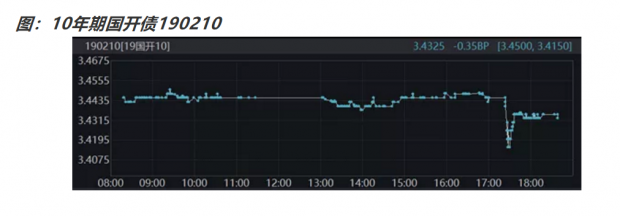

我们先来看看金融市场的表现。从下图的人民币汇率和10年期国开债活跃券的走势来看,汇率和利率市场都表现比较平稳,显示市场在国常会之后,对本次降准的预期比较充分。

那么该如何理解本次降准?笔者认为,可能有如下信号:

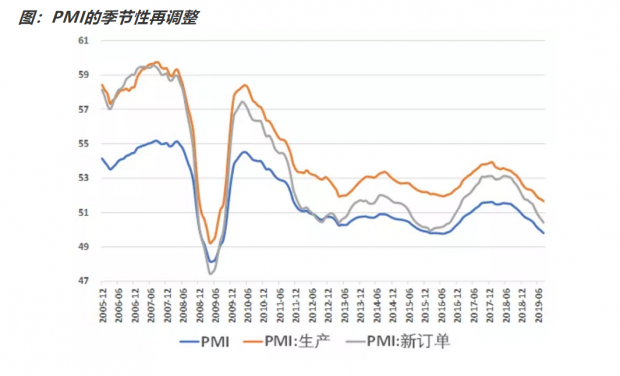

1、本次降准,是为稳经济提供更加舒适的货币环境。前几天发布的8月PMI数据显示,经济下行压力仍然较大。我们当时也做了分析《如何看待8月PMI数据?》,今年8月的PMI环比7月下行0.2个百分点。过去6年的平均值为上行0.12,差于历史均值,边际表现仍然不佳。

我们对官方PMI进行季节再调整。下图可以看到,经过季节性再调整之后,PMI整体、生产分项和新订单分项,继续处于下行趋势。考虑到去年下半年基数较低,目前各项经济指标的同比表现仍然不甚理想,经济有继续破位下行的风险。

第二,本次降准,是为对冲贸易摩擦提供更多政策工具。中美贸易摩擦仍在持续,且短期内没有明显缓和的迹象。虽然9月5日早上,传出中美经贸高级别磋商牵头人通话的消息,而且双方同意10月初在华盛顿举行第十三轮中美经贸高级别磋商。

但是根据陶然笔记《速读 | 重启磋商 有何看点?》的分析,文章最后一句提到“接下来的走势,是朝着积极方向发展,还是会再度反复,恐怕仍取决于一些人如何选择。”显示目前国内对当前贸易磋商的预期不高,中美似乎都在动用更多政策工具,来为贸易摩擦的长期性和艰巨性做准备。美国方面,特朗普频频施压美联储降息,那么我们也通过降准为对冲贸易摩擦提供更多政策工具。

第三,本次降准,是对金融机构让利,从而更好降低贷款实际利率。银行在央行的法定存准的存款利率为1.62%,而银行从央行获取资金的成本,比如一年期MLF的操作利率为3.30%,这就意味着银行在央行的准备金存款越多,需要支付的利息净损失就越大。

我们的高准备金率,是过去大量外汇占款流入、被动创造货币的结果,现在这个问题已经不复存在。根据央行的新闻稿所解释,此次降准释放资金约9000亿元,将降低银行资金成本每年约150亿元,这是非常明确的对金融机构让利。

我们知道,LPR定价机制改革之后,LPR的价格,是在MLF操作利率基础上,综合考虑市场利率走势、负债成本以及风险资本占用等,加点形成。对金融机构让利后,有助于银行调减LPR定价时的加点幅度,因此未来LPR利率下调的概率,要大于MLF操作利率下调。

第四,本次降准,有助于缓解中小银行的流动性压力。本次降准除了全面降准0.5个百分点之外,额外对仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点。这一方面是对仅在本辖区经营的城商行的一种肯定和鼓励,另一方面,前期对中小银行的风险处置,造成了大银行和小银行的流动性分化,小银行承受了额外的流动性压力。某行托管之后,中小银行的存单发行成功率一直较低。

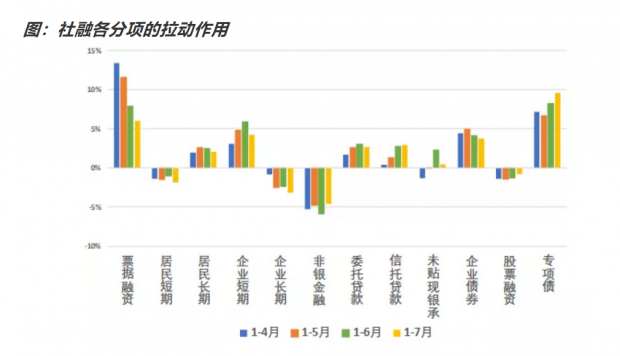

第五,本次降准的最终效果,还是取决于信用投放管制的情况。本次降准后,银行间资金面更加宽松,银行间资金成本更低,LPR利率调降,都是比较确定的。但是能否有效刺激实体经济需求,还有待观察。目前全球经济普遍回落,外需不振,内需方面,汽车消费继续维持低位。投资方面,房地产和地方政府融资平台受到严格限制,有资金需求和供给意愿的领域,信用投放受阻。从1-7月社融各分项的拉动作用来看,地方政府专项债已经成为拉动社融的首要推动力。

9月4日国常会上,同样提出“按规定提前下达明年专项债部分新增额度,确保明年初即可使用见效”,从目前信息来看,地方政府专项债仍然是未来拉动信用投放的重点手段。由于地方政府专项债的发行,将直接抽走银行的准备金,因此降准释放资金,也有更好配合地方政府专项债发行的考虑。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号