阅读:0

听报道

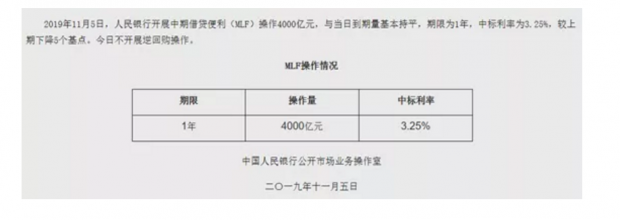

2019年11月5日,人民银行开展中期借贷便利(MLF)操作4000亿元,与当日到期量基本持平,期限为1年,中标利率为3.25%,较上期下降5个基点。

这是2016年2月以来MLF操作利率首次下调,也是自今年8月17日贷款市场报价利率(LPR)改革以来,央行层面的首次降息。在当前猪肉价格飞涨、通胀预期较高的背景下,有点儿超预期。

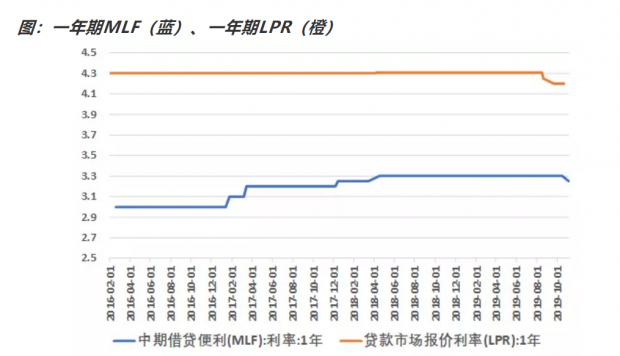

从下图可以看到,今年8月20日,LPR报价首次改革后,1年期LPR利率调降6bp,9月20日,在央行降准让利后,1年期LPR利率调降5bp。本次MLF操作利率下调后,由于LPR报价利率主要参考MLF,因此可以预期的是,11月20日,1年期LPR报价大概率也将同步下调5bp。

那么该如何看待本次有点超预期的“降息”?

一、本次降息,与前两次调降LPR利率的模式不同。前两次调降LPR利率,主要是采取的压缩点差的方式,即银行的负债成本不调整,调降资产端的LPR利率,银行的利差收窄。这会冲击银行的利润空间,难以长期持续。因此本次率先调降MLF操作利率,有助于降低银行的负债成本,减少调降LPR利率的阻力。

二、本次降息,有助于稳定债券市场。在猪肉价格快速上涨、通胀预期升温等多因素冲击下,近期债券市场利率上行幅度较大。10年期国开债的到期收益率,由8月13日的3.40%,上行到11月4日的3.74%,上行幅度34bp,1年期AAA中票的到期收益率,由8月8日的3.04%,上行到11月4日的3.25%,上行幅度21bp。

由于债券市场同样是实体经济融资的重要渠道,而债券收益率快速上行,不符合降低实体经济融资成本的基调,因此尽快稳定债券市场,同样是政策关注的重点。从下图可以看到,在MLF利率下调的消息发布后,10年期国开债活跃券190215,收益率出现了明显下行,显示债券市场对本次降息的反馈偏正面。

三、本次降息,有助于缓解经济下行压力。我们在前文《如何看待三季度经济数据?》中讲到,今年GDP增速每个季度下行0.2个百分点,呈现缓降格局。消费端,汽车消费仍然疲软;投资端,房地产投资一枝独秀;生产端,汽车制造业仍为负增长。

从最新发布的10月PMI数据来看,10月PMI低于预期,低于前值,从趋势上看,PMI仍在下行通道,显示经济仍然疲弱。近期美联储刚刚降息25bp,我们降息5bp,对汇率的压力也不会很大。

那么关于本次降息,还有三个细节问题,有待进一步观察。第一,由于LPR利率是每个月的20日固定时间发布,因此从今天到20日的这段时间里,市场有很强烈的LPR利率调降预期,那么这段时间银行可能会抢先进行信贷投放,可能对整体经济带来额外的波动;第二,由于并没有5年期的MLF,而5年期的LPR利率是参考1年期的MLF,因此本月20日,5年期的LPR利率调不调,值得关注;第三,由于MLF只是银行负债的一种来源,且不是主要来源,因此本次降息仍然有非对称降息、压缩银行利差的效果,是否仍然会对银行进行利益补偿。

最后,笔者想说,在前文《10月PMI | 新出口订单触底企稳》中,我们讲到PMI的新出口订单,自今年8月份开始,出现了见底企稳,因为新出口订单领先于新订单,而新订单领先于生产,因此新出口订单的企稳,是整体PMI有望企稳的重要的先行指标。另一方面,中美贸易谈判也开始释放边际好转的消息。因此本次MLF利率下调,笔者认为,可能更多在于稳定债券市场。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号