阅读:0

听报道

上周六,11月PMI数据公布之后,我们在评论《如何看待11月PMI数据?》中提到,11月数据显示,制造业PMI以及PMI的生产分项、PMI的新订单分项,都同步出现见底反弹。这个信号对市场影响非常大,笔者觉得有必要就这个问题再深入讨论一下。

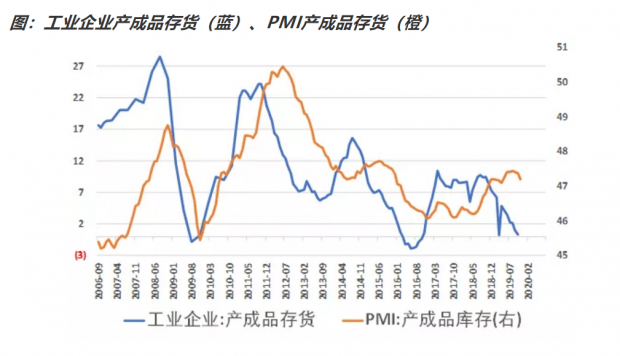

近期另一个类似的话题,也被频繁提起,就是库存周期见底。但是讨论库存周期见底的指标,却不是PMI,而是另一个指标,叫做工业企业产成品存货,这是来自于工业企业经济效益指标库里的一个指标。从下图可以看到,工业企业产成品存货确实到了一个底部位置,但是PMI的产成品存货分项,却是在高位。

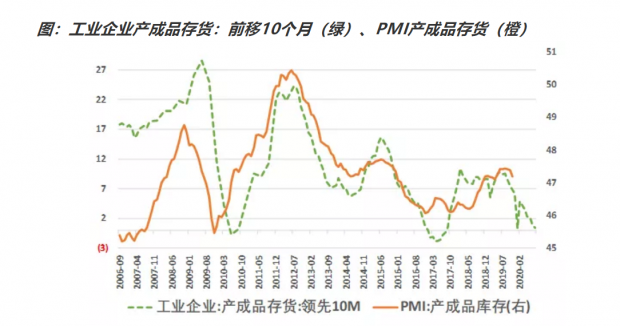

但是如果我们把工业企业产成品存货,向前平移10个月,会发现两者的契合度更高。也就是说,从工业企业产成品存货的同比来看,目前处于库存低位,未来是补库存。但是从PMI的产成品存货分项来看,目前是库存高位,未来是去库存。从历史数据来看,两者始终处于背离状态,背后的背离原因,目前还不清楚。

上面是对库存周期的两个指标的简单讨论,现在回到正题,即如何看待本次PMI周期见底?这个话题之所以引发广泛关注,是因为在当前非常悲观的大环境中,出现了一个企稳见底的经济指标,给人的感觉有点突兀和意外。

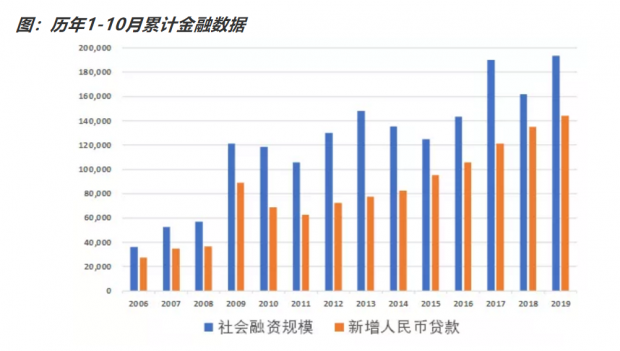

不过我们来看一下金融数据。从历年1-10月累计投放的社融和贷款数据可以看到,今年1-10月的社融数据已经超越了非标爆发的17年,达到了历史新高。而新增贷款更是远超历史同期,如此巨量的信用投放,冲出一个触底企稳的经济数据,不算太稀奇。

下面我们从四个维度,再对当前的PMI周期进行更全面的审视。第一个维度,我们来看看,最近三轮PMI周期见底时,各分项的先后顺序。

从下表可以看到几个直观的结论:第一轮与第二轮见底相隔38个月,第二轮与第三轮见底相隔40个月,PMI表现出了很好的周期性;第一轮和第二轮见底时,新出口订单领先新订单0-1个月,新订单领先生产5-6个月,本轮见底,新出口订单领先新订单2个月,新订单与生产同步。

通过简单的回顾历史,笔者认为有两个结论:1、从PMI的间隔周期来看,当前确实处于PMI的新一轮底部位置;2、考虑到新订单向生产的传导需要时间,因此生产分项虽然见底,但是需要在底部徘徊一段时间,反弹速度不会太快。

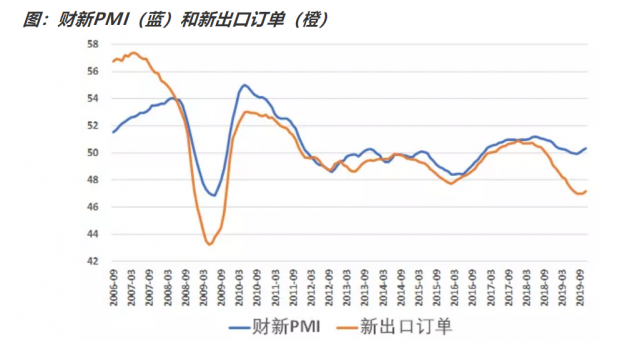

第二个维度,关于官方PMI和财新PMI之间的背离。财新PMI在今年8月份见底,因此在过去几个月,官方PMI和财新PMI是背离的,这种背离引发了谁真谁假的争议。

官方PMI与财新PMI的背离,主要原因可能出现在财新PMI有一定的领先性。从下图可以看到,财新PMI对官方PMI有一定的领先性,财新PMI与官方PMI的新出口分项走势比较一致。背后原因,可能在于财新PMI的调查样本,更偏向于出口外向型。这也给我们一个启示,就是财新PMI,也可以作为官方PMI的一个领先指标。

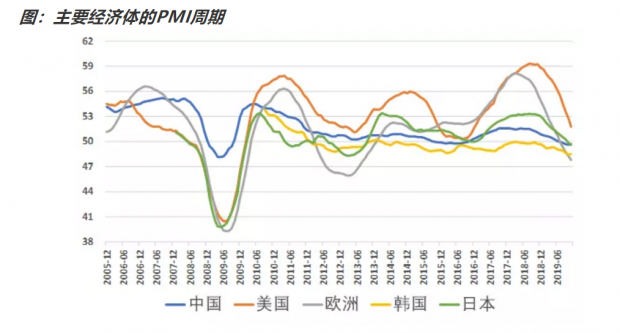

第三个维度,我们来观察一下,中国与主要发达经济体PMI周期的联动。从下图,中、美、欧、日、韩的PMI周期来看,主要经济体的PMI周期大体上联动,但是底部和顶部的具体时间点存在差异。

从最近PMI的表现来看,中国的周期领先于美国和日本的周期,显示内需对我们的制造业周期影响也很大,而美国和日本PMI周期处于下行末期。

中国的PMI周期与欧元区保持同步,但是本轮欧元区PMI周期下行幅度非常深,可能与全球尤其是中国汽车行业的销售低迷有关系。

韩国的PMI周期略微领先于中国,韩国也出现了触底反弹的迹象。

第四个维度,我们来看看PMI的生产周期与库存周期。从下图可以看到,PMI显示的生产周期和库存周期并不同步,甚至是相反的。尤其是生产周期刚刚开始下行的时候,往往伴随着库存周期的上行。

该如何理解生产周期与库存周期的不同步呢?我们知道,库存是源于供需缺口,供大于需时,库存增加,供小于需时,库存减少。笔者个人认为,背后的机制可能是,需求是快变量,供给是慢变量。

当需求下行时,供给也会下行,但是供给下行的速度要慢于需求,所以此时库存反而是累积的。因此,生产周期刚开始下行的时候,库存反而是上行的,原因就在于需求下行的更快。

同理,当需求开始恢复的时候,由于企业尚不清楚需求恢复持续的时间和强度,因此企业端首先考虑消化库存,再启动生产。所以PMI的生产周期和库存周期会产生背离。从这个角度讲,笔者认为,PMI的库存周期,要比工业企业的产成品库存,更加符合经济逻辑。

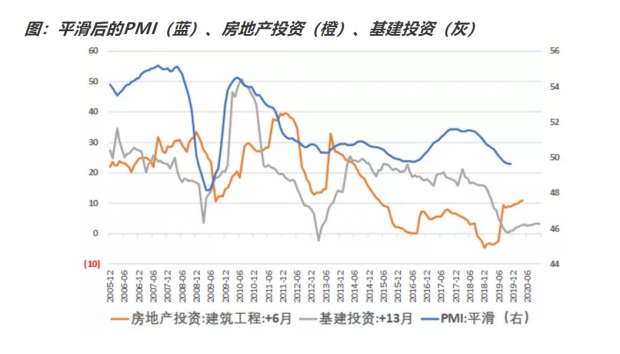

我们在前文《制造业周期是否将要触底?》中指出,房地产投资和基建投资,是PMI的领先指标。从下图可以看到,房地产投资和基建投资,确实是本轮PMI见底的重要驱动力。

总结一下本文的主要思路。由于11月PMI数据表现出了企稳见底的信号,这一信号对市场非常重要,所以我们对PMI数据进行了重新审视。本轮PMI见底的间隔时间为40个月,与上一次间隔的38个月相似,符合历史规律。从主要经济体的PMI周期来看,韩国与中国同步企稳反弹,领先于美、欧、日,显示中国的内需拉动作用也很重要。从PMI的生产周期和库存周期来看,目前处于需求恢复初期,因此将呈现库存快速下行和生产缓慢上行的状态。房地产和基建投资的领先性,也可以印证当前PMI的企稳。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号