阅读:0

听报道

货币政策无疑是最重要的宏观政策之一,因此每年的中央经济工作会议、央行货币政策例会等都是备受关注。但是笔者希望更加量化的衡量货币政策的实际松与紧,从而观察货币政策的实际周期。

因此本文主要是两个目的,第一是跳出“松紧适度”或是“灵活适度”这些字面意义上的解读,寻找更加量化的货币周期;第二是寻找哪些宏观经济变量,对货币周期的影响比较大。

总而言之,相当于我们将货币周期作为一个中间变量,一方面建立宏观数据与货币周期的关联,另一方面建立货币周期与金融市场的关联,这样就可以更好的观察宏观经济基本面,对金融市场的影响。

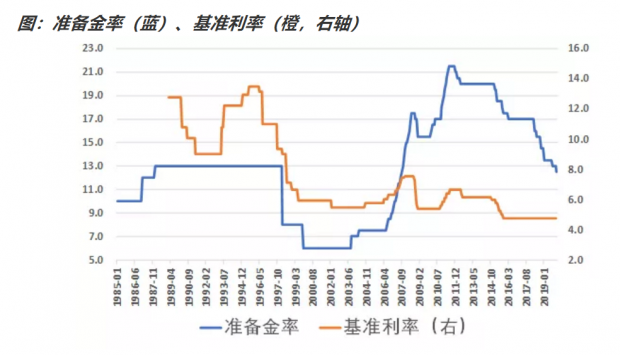

第一步,我们首先来衡量货币周期。我们首先从货币政策入手,经典的货币银行学理论告诉我们,货币政策工具包括三种,分别是利率、准备金率和公开市场操作。我们首先来看看利率和准备金率的变动如下。

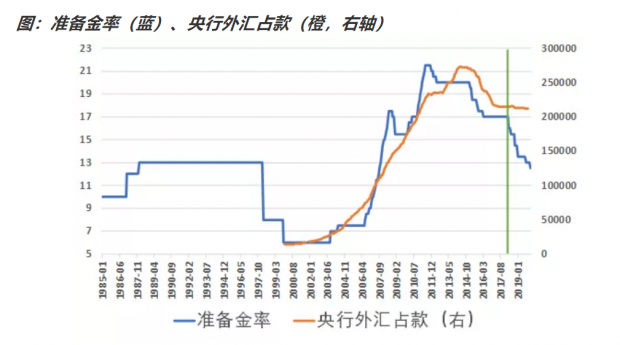

从下图可以看到,准备金率和基准利率都具备一定的周期性,但是基准利率,自2016年以来一直没有调整,在2019年LPR定价机制改革之后,基准利率已经基本上退出了历史舞台,因此无法更好的衡量货币周期。而准备金率,可以作为衡量货币周期的备选。

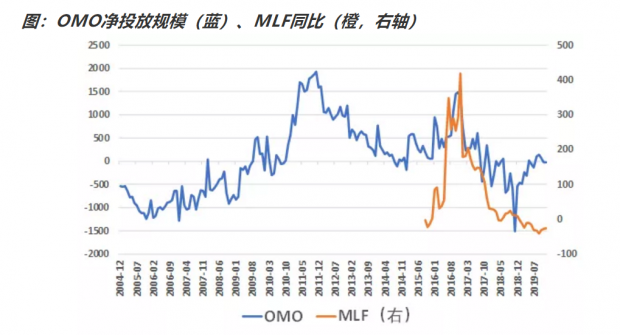

下面我们再来看看公开市场操作。央行的公开市场操作,大概可以分为两类,第一类是偏短期的,比如7天逆回购,第二类是偏长期的,比如1年期MLF,我们来看看两者的净投放情况。

从下图可以看到,首先MLF不适合衡量货币周期,原因之一在于数据期太短,自2015年才开始有大量投放,没有足够的历史样本做复盘;原因之二与上文的准备金率同理,MLF在2015-2017年的大量投放,主要是对冲当时的外汇占款下降,外部干扰太大,颗粒度不够。

但是逆回购更理想一些,从上图可以看到,逆回购净投放规模有比较明显的周期性,数据期也较长,而且因为逆回购更多是调节短期流动性,所以更能反映央行的真实态度。近期逆回购规模有明显反弹,与近期资金面较为宽松也可以匹配。

但是逆回购数据的缺点在于,因为逆回购的期限较短,所以会出现频繁的逆回购和正回购,造成数据波动太大,虽然我们已经进行了平滑,但是在上图中就是“线条毛糙”,这会影响我们界定周期的准确性。不过总的来说,我们对基准利率、准备金率、公开市场操作等三大政策工具进行简单分析后,筛选出准备金率和平滑后的公开市场货币净投放,作为衡量货币周期的备选指标,与其他指标进行交叉验证。

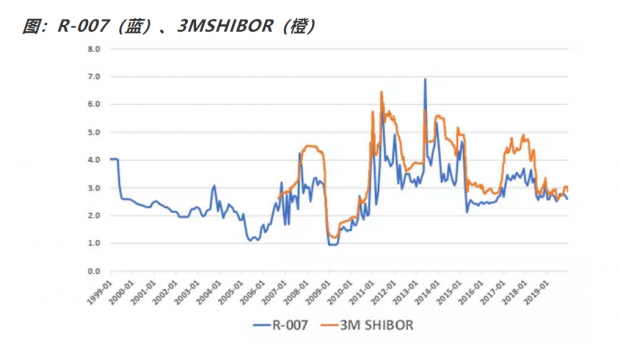

看完了央行的货币政策操作,我们来看资金面。资金利率有很多,综合样本期长度和数据稳定性,我们选了R-007和3M SHIBOR作为分析对象。从下图可以看到,两者都具有比较明显的周期性,其中3M SHIBOR的走势更平滑一些。

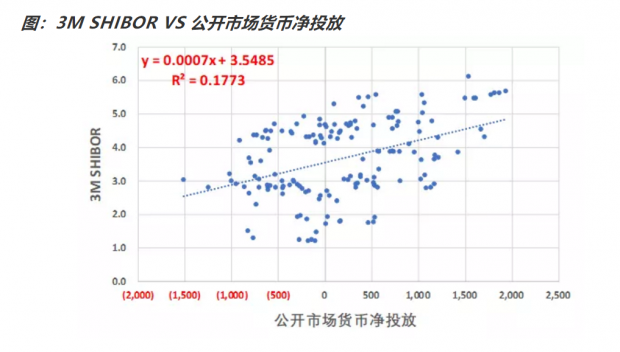

那么资金面跟货币政策操作,有什么关系呢?我们先来看看,3M SHIBOR与公开市场货币净投放的散点图。从下图可以看到,与常识略有不符的是,两者是正相关关系。即公开市场货币净投放越多,资金利率越高,反之亦然。

资金面与公开市场货币净投放的方向相反,这显然是不合常理的。这就启发我们,一定有别的因素在干扰资金面,我们就做了一个简单的多元线性回归模型。

其中,因变量是3M SHIBOR,自变量有准备金率(RRR)、非食品CPI增速(CPI)、PMI、公开市场操作净投放(OMO)、财政赤字(赤字)、央行外汇占款(占款)。模型结果如下:

从模型结果可以得到这么几个结论:1、在控制住其他变量之后,公开市场货币净投放,与资金利率为负相关,即公开市场净投放越多,资金利率越低,这与常识是相符合的。

2、资金利率与PMI周期的相关性不显著,这就可以解释当前债券市场的分歧。当前看空债券市场的主要逻辑是,PMI周期触底反弹,但是仅看PMI一项,并无法推导出资金利率上行。

3、资金利率与央行外汇占款的相关性不显著,但是与准备金率的相关性非常显著。也就是说,央行调整准备金率,会对资金面产生非常显著的影响。从下图可以看到,2018年3月之后,外汇占款已经停止下行,但是准备金率连续下调,是当前流动性的滥觞。

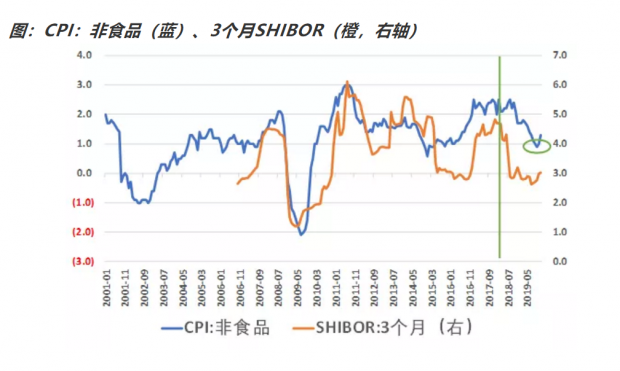

4、资金利率与非食品CPI的同比涨幅的相关性非常显著,而且非食品CPI,对资金利率的影响,要大于准备金率。也就是说,如果我们观察到非食品CPI的上涨,将会对资金利率,进而对债券市场带来非常明显的负面冲击。

我们在前文《如何看待12月通胀数据?》中讲到,我们已经观察到了非食品CPI的一个底部,因此未来非食品价格的走势,将成为我们密切关注的要点。

总结一下本文的结论。我们选取3M SHIBOR来衡量货币周期的实际松紧。从货币政策三大操作来看,准备金率对资金面的影响非常显著。2019年8月17日LPR定价机制改革之后,降准成为了降低实体经济融资成本的重要手段。这就使得准备金率被降低融资成本所“绑架”,我们在前文《被“绑架”了的降准》中已有论述。

考虑到今年为了有效降低LPR和贷款利率,准备金率仍然有进一步降低的空间,这就使得资金宽松的预期持续不减,并给债券市场注入信心。但是另一方面,非食品CPI对资金面却有非常显著的负面冲击,且冲击的绝对效应大于准备金率。

我们在12月通胀数据中,已经观察到非食品CPI的一个底部,如果2020年非食品CPI出现上行,将为资金面和债券市场带来预期外的冲击,这将是我们密切关注的。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号