阅读:0

听报道

12月20日上周五,债券收益率出现了较大幅度的下行,在当前经济回暖预期有所升温的大环境下,引发了市场热议。

月颜如玉的文章《利率债交易盘的多杀多》讲到“市场认为三个原因:资金面十分宽松;资管新规延期基本确定;大量的摊余成本法债基建仓。并提到了第四个原因:交易盘的空杀空”。

沧海一土狗的文章《研究和投资的距离到底有多大?》讲到“这波下行主要反映了市场资金利率的变化”。也有投资者认为,12月20日利率的下行,是因为有降准的预期。而固收智谈的文章《债市策略:为何一致预期会出错?》讨论了“一致预期和黑天鹅问题”。

当前市场的分歧,给我们两个启示:1、在经济回暖上行期,做多债券的风险是比较高的,那么目前经济回暖的逻辑,有没有重大瑕疵?2、近期有关部门持续呵护资金面,背后的原因是什么?

我们先简单回顾一下,过去半年,债券市场的三个拐点。第一个拐点在8月中旬,市场开始意识到猪肉价格飙升对通胀的威胁,通胀预期大幅升温,利率开始上行;第二个拐点在10月底11月初,MLF操作利率下调5BP,显示货币政策不会因为猪肉单因素而收紧,利率开始下行;第三个拐点在11月下旬,经济数据显示房地产投资韧性较强,叠加11月PMI触底反弹,利率有所上行。

当前市场对经济回暖的预期,主要源自于11月PMI数据,我们当时也写了《如何看待11月PMI数据?》和《如何看待本次PMI周期见底?》两篇文章,论证PMI周期见底问题。那么PMI周期见底,有瑕疵吗?笔者目前认为,可能有以下两个瑕疵待讨论:

1、PMI中新出口订单触底时点,与PMI整体触底的时点,间隔期太短。第一轮和第二轮见底时,新出口订单领先整体指数5-7个月,本轮见底只领先2个月,跟历史经验相比,间隔期太短。

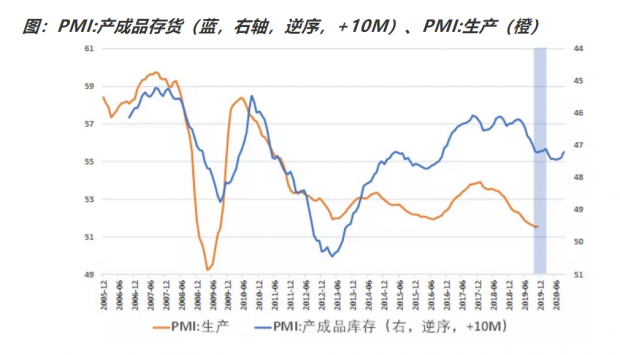

2、PMI中产成品库存周期显示,当前PMI可能存在“假触底”。我们在前文《如何看待当前的库存周期?》中,详细讨论了PMI的产成品库存分项,发现其对PMI:生产,有10个月左右的领先性。那么从下图可以看到,11月发现的PMI触底反弹,可能是一次“假触底”。

也就是说,当前可能处于衰退的末期,或者说复苏的最初期,复苏的基础还不是很扎实,这个过程中可能会出现反复。因此虽然经济基本面可能对债券整体偏利空,但是这个利空具体兑现的时间点,仍不确定。

这也是宏观经济基本面研究,指导具体投资实践的一个很大的问题,就是基本面研究的精度不高,如果用来择时的话,进场的信号太模糊。

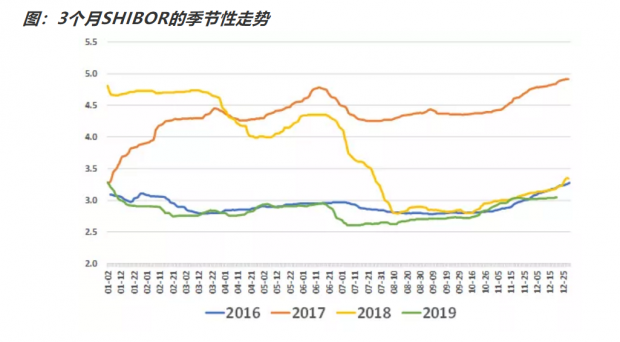

下面我们来看看资金面。从3个月SHIBOR的季节性走势来看,每年进入11月中旬之后,资金利率一般都会出现季节性抬升。但是今年的资金利率,就目前而言有两个特点,一是绝对水平比较低,二是走势比较稳,还没有出现季节性的明显抬升。

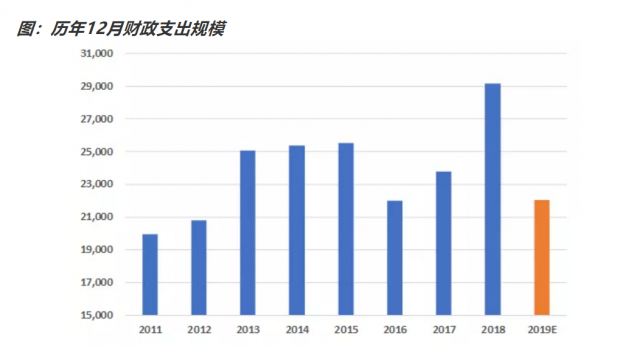

那么为什么有关部门在刻意维护资金面呢?笔者认为,其中一个原因,是12月财政支出规模受限。我们知道,历年12月都是财政集中支出的月份,而财政支出会带来大量的流动性投放。

而我们在前文《今年的财政赤字还能不能兜得住?》中,提到今年减税降费带来财政收入增速降低,而卖地收入又不及预期,从而制约了财政支出能力。我们大概匡算了今年12月,财政支出的预计支出规模,从下图可以看到,今年财政支出的力度是明显弱于前两年的。

至于降准预期,我们认为,从中央经济工作会议的基调来看,货币政策难以有大幅宽松,可能会有降准操作,但是主要目的是为了配合调降LPR。

最后总结一下本文的结论。我们又一次考察了经济基本面的数据。虽然最新的PMI数据显示触底,但是现在还处于复苏的最初期,复苏基础还不牢固,经济数据可能会出现反复。可能要到明年二季度,“硬数据”陆续出来之后,基本面对债券的利空效应才会逐步显现。

在此之前,债券整体上仍然处于震荡,利率走势会受到阶段性的外部因素冲击。比如8月的猪肉价格,11月初的MLF下调,以及近期的资金面稳定。那么未来还有哪些可能发生的冲击呢?比如贸易协议又出现反复,或者肉类价格开始外溢,都是值得关注的重点。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号